MADRID. Desde la introducción de los objetivos de inflación en los años noventa, las economías avanzadas se han unido en torno a un objetivo común del 2%. En las décadas transcurridas, los bancos centrales han logrado, en gran medida, mantener la inflación baja y estable. Pero en los últimos años esto se ha ido al traste, ya que la inflación se ha disparado hasta alcanzar el nivel más alto registrado en una generación, encendiendo el debate sobre si los responsables políticos deberían abandonar el omnipresente objetivo del 2% y, en su lugar, poner sus miras en una inflación más alta.

Los que apoyan un objetivo de inflación del 3% o incluso del 4% argumentan que ello implicaría unos tipos nominales más altos. Unos tipos nominales más altos reducirían el riesgo de que los bancos centrales se vieran condicionados por el límite inferior efectivo, o "ELB" (por sus siglas en inglés), ya que tendrían más margen para reducir los costes de endeudamiento cuando se enfrentaran a una recesión económica. Es una solución aparentemente sencilla al problema que ha atormentado a los responsables políticos en los años posteriores a la crisis financiera mundial.

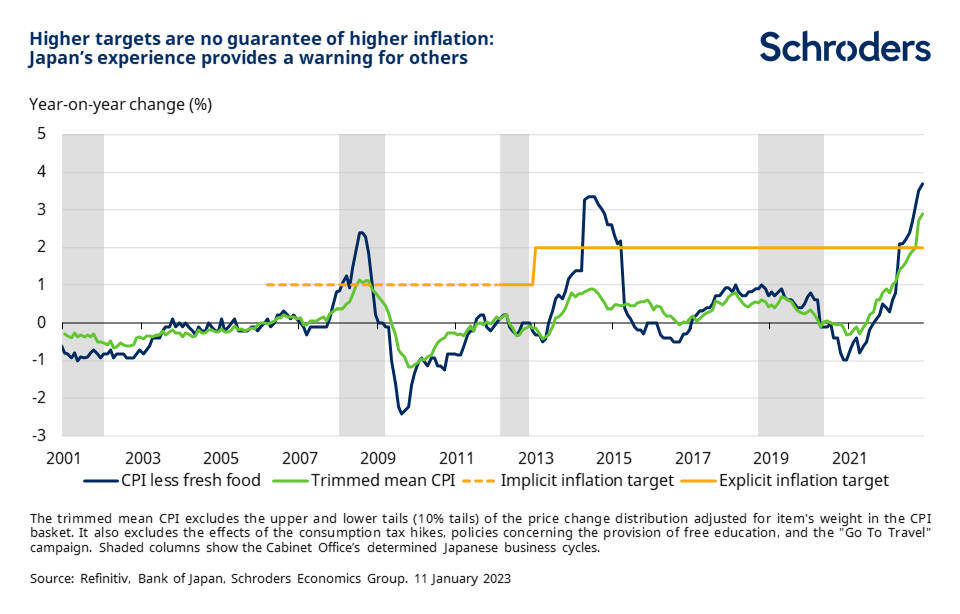

Pero conlleva sus propios desafíos. Uno de ellos es si la inflación podría converger hacia el objetivo superior. Es un reto que el Banco de Japón conoce muy bien. Hace 10 años, elevó su objetivo de inflación del 1% al 2% en un intento de superar la deflación crónica. Y, para fomentar la inflación, inició una colosal flexibilización cuantitativa que ha hecho que su balance pase del 30% al 130% del PIB. Cabe decir que no funcionó. Salvo una subida de impuestos en 2014, la inflación se mantuvo persistentemente baja, al menos hasta el reciente repunte mundial.

Aunque la economía japonesa es, en cierto modo, un caso particular, otros países lucharon con inflaciones persistentemente bajas durante el mismo período. Uno de los factores fue la crisis financiera, que abrió una brecha de producción en el G7 del 5,8% del PIB que tardó varios años en reducirse. Otro factor ha sido la globalización, especialmente tras la adhesión de China a la Organización Mundial del Comercio en 2001. También lo han sido la innovación y los avances tecnológicos, como los teléfonos inteligentes y los servicios de suscripción.

Política fiscal más activa

Cabe esperar que algunas de estas tendencias desinflacionistas se inviertan. Es posible que estemos en un cambio de régimen hacia un mundo menos globalizado, en el que la seguridad y la proximidad se prioricen sobre las consideraciones de eficiencia y costes que han caracterizado el modelo globalizado de cadenas de suministro amplias en las últimas décadas. Este cambio podría dar lugar a una mayor estanflación que empuje al alza la inflación y ralentice el crecimiento mundial. Un impulsor de este cambio podría ser el 'activismo fiscal', que podría dar lugar al aumento de los objetivos de inflación de los bancos centrales, o la anulación de su independencia. Parece probable que los gobiernos se vuelvan más generosos fiscalmente después de que las expectativas de los votantes hayan cambiado debido a los planes de apoyo a la pandemia. El activismo fiscal podría ser otra fuente potencial de presión al alza sobre la inflación a corto y medio plazo.

Las vías hacia una política fiscal más activa podrían incluir que los gobiernos modifiquen el sistema bancario central para gestionar el impacto del gasto adicional. Un escenario en el que la regulación se utilice para dirigir fondos hacia el mercado de bonos, combinado con cambios en el mandato de los bancos centrales para tolerar una mayor inflación, no es inconcebible, en caso de que veamos grandes cambios en las prioridades políticas como resultado del populismo, por ejemplo. Sin embargo, está por ver si alguna de nuestras predicciones se cumple. Por no hablar de si hemos calibrado correctamente cuál será el impacto neto. Y no se sabe a ciencia cierta cómo influirán otros factores. Existe, por ejemplo, un debate sobre si el envejecimiento de la población será en última instancia inflacionista o deflacionista. Además, la disrupción tecnológica podría actuar como un viento en contra de la inflación, por ejemplo, si la inteligencia artificial generativa provoca despidos masivos de trabajadores.

También es cuestionable que deba tolerarse una mayor inflación a menos que pueda mejorarse el anémico crecimiento de la productividad. La mayoría de los estudios empíricos encuentran una correlación negativa entre ambos, pero pasar a un régimen de inflación más alta podría ayudar a estimular la inversión empresarial. Pero si la productividad sigue siendo baja y otros países no elevan también sus objetivos de inflación, se producirá una erosión gradual de la competitividad y un deterioro del nivel de vida.

Elevar el objetivo de inflación también entraña el riesgo de dañar la credibilidad de los bancos centrales. En particular, la Reserva Federal y el Banco Central Europeo, cuyas recientes revisiones de política han mostrado su disposición a tolerar excesos de inflación tras años por debajo del 2%. Pero, un giro de 180 grados y elevar sus objetivos en medio de una inflación elevada podría dar la impresión de que no tienen el control y de que corren el riesgo de desanclar las expectativas de inflación más allá del nuevo objetivo más elevado.

Una situación muy delicada

Se trata de una situación muy delicada. Sobre todo, porque el poder de negociación de los trabajadores es alto y debería seguir siéndolo ante el envejecimiento de la población, el sentimiento antiinmigración y los esfuerzos de deslocalización. Por tanto, a las empresas no les quedaría más remedio que acceder a las demandas de los trabajadores para que se les compense por el aumento de la inflación. A menos que el crecimiento de la productividad pueda seguir el ritmo, se corre el riesgo de provocar una espiral de precios y salarios que tendría que ser detenida por los bancos centrales mediante un endurecimiento agresivo de las políticas, al estilo Volcker.

Así pues, aunque parece que la inflación será estructuralmente más alta en esta década que en la anterior, esto no está ni mucho menos garantizado. Y, en tal caso, es probable que se necesiten reformas del lado de la oferta para acomodarla, pues de lo contrario la competitividad y el nivel de vida podrían resentirse. Además, los bancos centrales tienen que alcanzar primero sus objetivos actuales de forma sostenible para garantizar su credibilidad. Hasta que no se cumplan estos criterios, es prematuro hablar de abandonar el objetivo de inflación del 2%.

George Brown es economista de Schroders