MADRID. Si alguna lección puede extraerse de 2019 -con sus cambios repentinos en la 'guerra comercial entre Estados Unidos y China, el drama del Brexit en el Reino Unido y la política monetaria global- es que los inversores deben esperarse lo inesperado. El tiempo dirá qué sorpresas aguardarán a los inversores en 2020, año de elecciones presidenciales en Estados Unidos. Pero, independientemente de la incertidumbre política y económica, los inversores pueden tomar medidas para prepararse para los giros y vuelcos inevitables que seguro fomentarán la volatilidad del mercado. A continuación, presentamos cinco puntos a tener en cuenta para este año.

1. Renta variable estadounidense. Los inversores pacientes pueden tener buenos resultados durante los años electorales.

En este 2020, como en cualquier año de elecciones presidenciales, la política seguramente dominará los titulares de las noticias. Los inversores pueden tener claras preferencias por un determinado candidato o un partido político, pero cuando se trata de dirigir los mercados la historia nos recuerda que el resultado de las elecciones no cambia la situación de manera notoria. Una mirada retrospectiva a cada ciclo de elecciones presidenciales desde 1932 pone de manifiesto que los mercados de EE UU han mostrado una tendencia constante al alza después de las elecciones, lo que recompensa a los inversores pacientes, con independencia de quién ocupe finalmente la Casa Blanca.

Sin duda, los inversores pueden esperar una mayor volatilidad del mercado este año electoral, especialmente durante la ajetreada temporada de primarias. Sin embargo, la volatilidad relacionada con las elecciones puede generar oportunidades únicas. Por ejemplo, las acciones farmacéuticas y de atención administrada han sufrido presión en medio de las críticas políticas a los seguros de salud del sector privado. Eso, a su vez, ha dado lugar a algunas valoraciones atractivas de las compañías para los inversores que no consideran inminente que el Gobierno tome el control del sistema nacional de salud.Conclusión: Puede ser mejor mantener las inversiones que apartarse a un lado.

2. No todos los pagadores de dividendos son iguales

Con la economía de EE. UU. en fase de ciclo tardío y el rumbo de las relaciones comerciales entre Estados Unidos y China aún sin resolver, puede que los inversores tengan miedo de que una recesión se asome en el horizonte. Si bien es probable que no haya una recesión en 2020, nunca es demasiado pronto para prepararse para las aguas embravecidas que se avecinan.

Para ello es posible que muchos inversores opten instintivamente por un enfoque más defensivo, por las llamadas inversiones orientadas al valor. Pero la etiqueta del valor puede ser engañosa: no todas las inversiones orientadas al valor han actuado a la defensiva durante los últimos períodos de volatilidad del mercado bursátil.

En su lugar, los inversores pueden querer centrarse en las compañías que pagan dividendos, que históricamente han desempeñado un papel importante para ayudar a mitigar la volatilidad del mercado de valores. Sin embargo, no todos los pagadores de dividendos son iguales o sostenibles, por lo que ser selecto es fundamental.

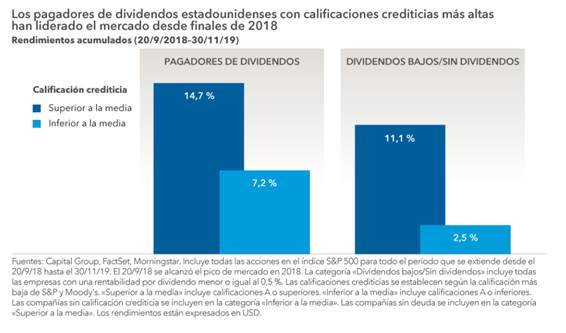

Utilizando el S&P 500 como ejemplo, entre el 20 de septiembre de 2018 y el 30 de noviembre de 2019, un período de volatilidad relacionada con el mercado, las compañías con calificaciones crediticias superiores al promedio superaron a las que tenían calificaciones más bajas. Además, los pagadores de dividendos con calificaciones crediticias superiores al promedio superaron a aquellos con calificaciones crediticias más bajas y a compañías que pagaban pocos dividendos o que no los pagaban.

Es posible encontrar en distintos sectores compañías con calificaciones crediticias sólidas que han pagado dividendos significativos. Algunos ejemplos son UnitedHealth, Microsoft, Procter and Gamble y Home Depot.

3. No todas las mejores acciones están en EE UU

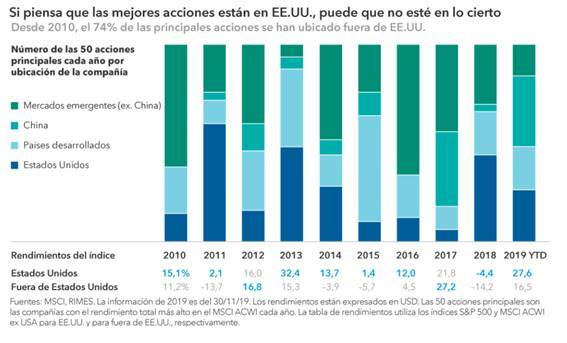

La renta variable no estadounidense aumentó en 2019, pero ahora ha quedado rezagada del índice S&P 500 ocho veces en la última década. Este llamativo control del mercado por parte de EE.UU., impulsado por compañías innovadoras de tecnología y asistencia sanitaria, ha generado la pregunta de si aún tiene sentido mantener la exposición a los mercados bursátiles internacionales.

En realidad, tiene más sentido que nunca si tenemos en cuenta de qué drástica manera ha cambiado el mundo como resultado del libre comercio, las cadenas de suministro mundiales y el rápido crecimiento de las corporaciones multinacionales. «El lugar donde una compañía recibe su correo ya no es un buen indicador del sitio donde hace negocios», afirma el gestor de carteras globales Rob Lovelace, que invierte en compañías de todo el mundo. "El debate sobre las acciones estadounidenses frente a las no estadounidenses tuvo sentido en una época. Pero el mundo ha cambiado, y los inversores también deben cambiar su mentalidad".

Incluso durante esta última década de dominio de estadounidense, muchas de las mejores acciones de cada año se han encontrado fuera de Estados Unidos. En los últimos 10 años, la mayoría de las 50 acciones principales no eran estadounidenses, a pesar de la mejora generalizada del índice de EE.UU. En 2019, 37 de las 50 acciones principales estaban localizadas fuera de Estados Unidos.

4. Ante el alto precio de las acciones estadounidenses conviene buscar otras fuentes de rendimiento

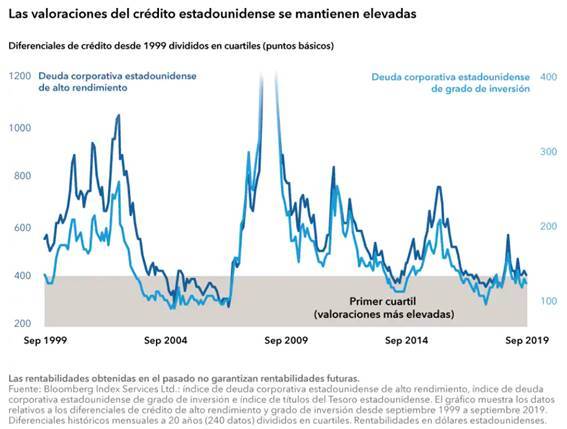

Los mercados crediticios de Estados Unidos han disfrutado de excelentes rendimientos. La búsqueda del rendimiento ha puesto los bonos corporativos de grado de inversión y de alto rendimiento en la senda para generar ganancias de dos dígitos en 2019. ¿Continuarán los buenos tiempos?

La historia muestra que, con valoraciones en estos niveles, el crédito corporativo ha tendido a retrasarse o a superar solo moderadamente a los bonos del Tesoro de EE UU. Para los inversores, esto sugiere que el crédito corporativo puede ofrecer un potencial de rendimiento 'extra' limitado por el riesgo que conlleva.

Y eso es importante porque muchas carteras de inversores tienen una fuerte exposición al crédito que puede hacerlas vulnerables en el entorno económico actual de ciclo tardío. Una cuestión que suscita especial preocupación es mantener un rendimiento demasiado alto.

En lugar de proporcionar diversificación, los bonos de baja calidad han tendido a sufrir en medio de mercados de renta variable débiles. Después de un avance tan fuerte en el alto rendimiento estadounidense, los inversores podrían tomar en consideración los bonos de los mercados emergentes. Aunque pueden ser volátiles, ofrecen un potencial de ingresos similar al alto rendimiento, a menudo con una correlación más baja con la renta variable.

5. No permita que la incertidumbre arruine su plan de inversión a largo plazo

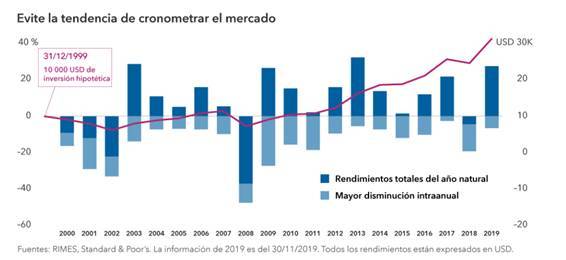

Las caídas repentinas y abruptas del mercado pueden poner nerviosos incluso a los inversores con más experiencia. Es comprensible. Los inversores más preocupados inevitablemente se verán tentados a tomar medidas en sus carteras para evitar daños. Pero, aunque no es fácil, lo mejor es mantener la calma y continuar.

Este impulso no se limita a los períodos en los que los precios de las acciones están cayendo; es igualmente tentador cuando las acciones están subiendo. Del mismo modo que algunos inversores tienden a reducir la exposición a la renta variable tras una caída del mercado, otros son reacios a mantener las inversiones en acciones cuando el mercado está en alza porque temen que pueda producirse una corrección.

No obstante, mantener una cartera bien equilibrada puede ser la mejor opción en cualquier entorno de mercado. Tengamos en cuenta que desde 1999 la mayor disminución interanual en el S&P 500 ha sido del 15% en promedio, pero en 15 de 20 años naturales ha terminado en territorio positivo. En consecuencia, una hipotética inversión inicial de 10.000 dólares en el mercado de valores, representado por el S&P 500, habría aumentado hasta un valor final de más de 31.000 dólares a 30 de noviembre de 2019. Aunque la volatilidad puede crear inquietud, también puede suponer una mayor oportunidad de inversión para los inversores pacientes a largo plazo.

Joyce Gordon y Darrell Spence son gestores de Capital Group