MADRID. Esta semana el análisis se orienta hacia el sector energético, más en concreto a la división de crudo y gas natural. En suelo bursátil ibérico, Repsol continúa atrayendo la atención de inversores gracias a su 10,6% de rentabilidad (acumulado desde el 3 de enero de 2022), que lo sitúa en sexto lugar en términos de retorno en el primer mes del año.

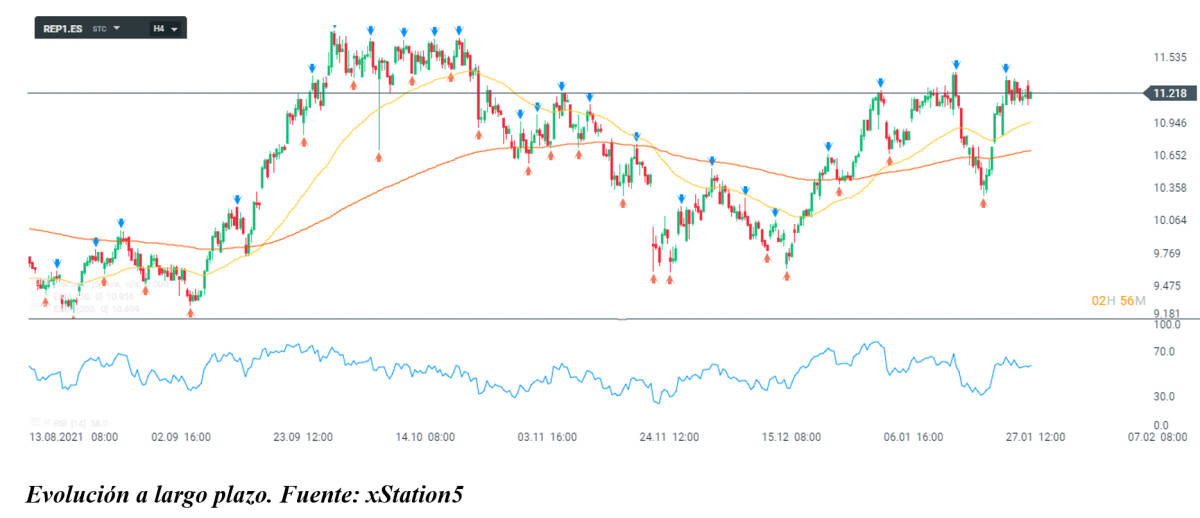

Actualmente, continúa buscando la consolidación en la zona de los 11,12 euros/acción, tal y como se observa en el gráfico siguiente:

El crecimiento de la compañía en los últimos meses ha encontrado su origen en factores como la revalorización del Brent -casi un 56% en el ejercicio 2021-, sus resultados empresariales en los primeros nueve meses de dicho ejercicio o su fuerte apuesta por el negocio eléctrico en busca de un crecimiento en esta dirección.

Esto último lo acredita su reciente transacción de compra de una cartera de 25.000 clientes a Capital Energy, la cual incluye tanto particulares como pymes, con objeto de mantenerse a un nivel competitivo con otras eléctricas de renombre tales como Endesa, Naturgy o Iberdrola.

A título general, los resultados de Repsol a cierre de septiembre de 2021 -primeros tres trimestres del año- arrojaron una lectura positiva. Algunos de los datos más reseñables fueron el de resultado neto (1939 millones de euros, superior al alcanzado en el mismo periodo de 2019 previo a la pandemia), deuda financiera neta (-9% con respecto al principio del ejercicio 2021) y resultado neto ajustado (1582 millones). Adicionalmente, la compañía se reafirmó en su intención de mejorar la cifra de dividendo en efectivo (+5%).

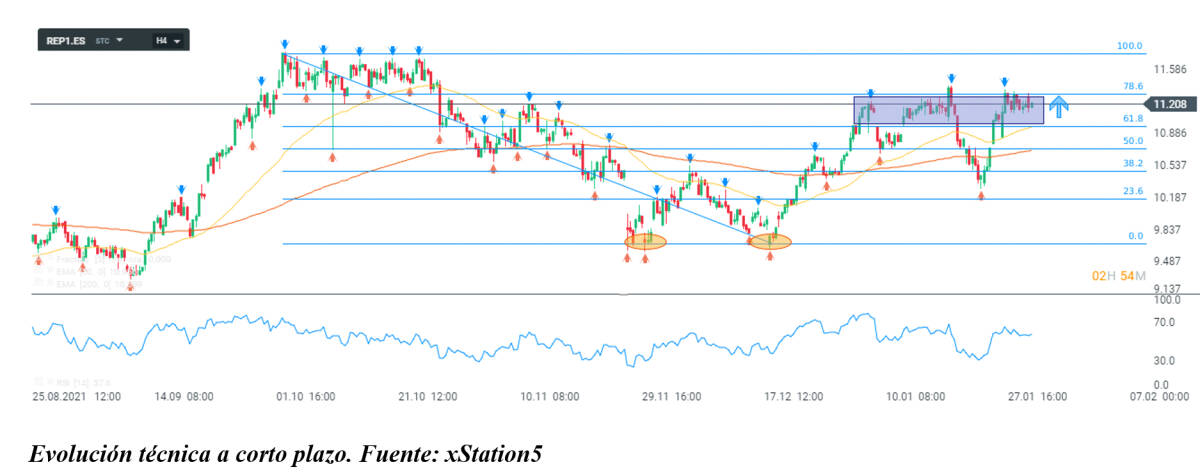

A nivel técnico, a lo largo del último mes el precio ha tratado de mantenerse entre los niveles 61,8% y 78,6% del retroceso de Fibonacci trazado desde el último máximo del 4 de octubre de 2021.

Dichos niveles de precio (10,985 y 11,320 euros por acción, respectivamente) constituyen nivel de soporte y resistencia clave, teniendo en cuenta el precio actual.

Miguel Momobela es analista de XTB