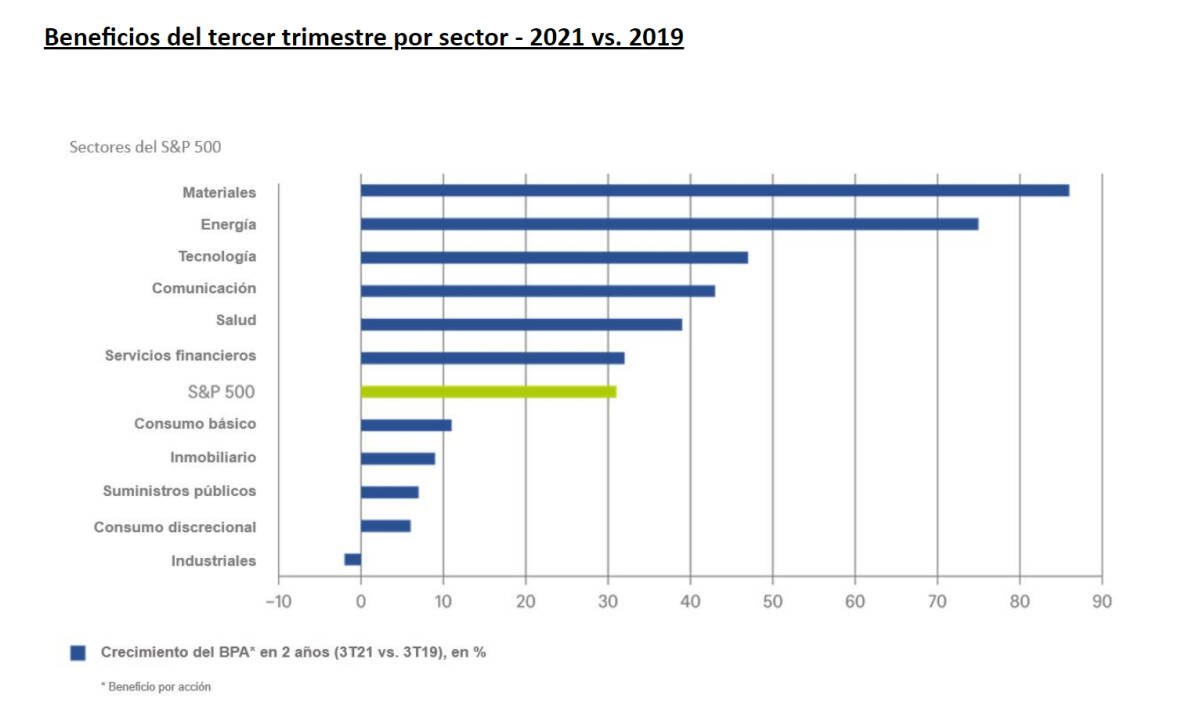

MADRID. Estamos dejando atrás un año sorprendentemente bueno para la renta variable en la mayoría de regiones y sectores. El S&P 500, por ejemplo, ya acumula una rentabilidad total de más del 25% en lo que va de año, algo en lo que ha influido la inesperada solidez de los beneficios. En el tercer trimestre, los beneficios del S&P 500 fueron un 75% más altos que los del mismo periodo de 2020. No obstante, este crecimiento está muy distorsionado por la pandemia de COVID-19; por eso, lo hemos comparado con el tercer trimestre de 2019.

Nuestro Gráfico de la Semana revela algunas cuestiones interesantes. Para empezar, 2021 no solo ha sido mucho mejor que 2020, sino también que 2019: los beneficios han aumentado un 31% y las ventas, un 15% con respecto a ese año, que no fue precisamente un mal año.

Si nos fijamos en los sectores que mejor se han comportado, vemos una mezcla de ganadores cíclicos (como energía y materiales) y estructurales (como tecnología y comunicaciones, sectores a los que pertenecen las grandes plataformas de internet). Salud y servicios financieros se han visto impulsados por otros temas. Curiosamente, los beneficios de los cuatro mejores sectores también han superado por la máxima las expectativas de consenso para el tercer trimestre.

Fuentes: FactSet, DWS Investment GmbH a 5/11/2021

Suponemos que parte de esta fortaleza se debe a sus estructuras de costes, menos vulnerables a las fuerzas inflacionarias que las de otros sectores. Además, es probable que muchas de esas empresas tengan un fuerte poder de fijación de precios, sobre todo en el sector tecnológico, que tiene unos costes fijos relativamente altos y unos costes variables relativamente bajos, lo que incrementa su apalancamiento operativo.

Si todo esto no suena muy europeo, es porque no lo es. El MSCI Europe solo ha mejorado sus beneficios un 13% con respecto a 2019. Pero su historial es aún más decepcionante: hasta el trimestre pasado, el índice europeo no había logrado generar los mismos beneficios que en 2006. Por el contrario, los beneficios medios del S&P 500 a día de hoy son más del doble los de 2006. Una prueba más de que el mercado estadounidense cuenta con un gran número de empresas jóvenes, que disfrutan de un fuerte crecimiento y márgenes elevados, principalmente del sector tecnológico.

Una visión positiva

Aunque mantenemos una visión positiva sobre este sector, también nos interesa diversificar. Por un lado, creemos que el sector salud es un sector de crecimiento que presenta unas valoraciones muy razonables ahora mismo. Por otro, nos parece que las entidades financieras ofrecen valor y la mejor forma de protegerse frente a las subidas de tipos.

En general, pensamos que el crecimiento de beneficios se normalizará el año que viene en Estados Unidos y estimamos que los beneficios crecerán un 7% (sin incluir las posibles subidas de impuestos). Creemos que este crecimiento, que incluye los dividendos y que incluso contempla una leve reducción de las valoraciones (medidas por la ratio precio/beneficio), será suficiente para que las rentabilidades mejoren entre un 5% y un 9%. Siempre y cuando los tipos de interés se comporten, claro.

Equipo de Análisis de DWS