EL INVERSOR ESTÁ DESNUDO / OPINIÓN

La segunda ola de inflación: ¿una predicción?

Foto: EVA MÁÑEZ

Foto: EVA MÁÑEZMURCIA. La pregunta en los mercados actualmente es si la inflación está controlada. En los mercados de renta variable, entiéndase, lo que implica al inversor minorista y a todos los que viven de venderles algo. Demasiado ruido como para entender nada. Se dice que la memoria del inversor minorista no dura más de seis meses. Por eso los que se consideran conservadores quisieran ser agresivos cuando los mercados suben, y los que juran que invierten para el largo plazo venden al primer susto. Pero hay un sitio para cada cosa, y el minorista suele estar en renta variable.

En renta fija la historia es bien distinta: es un mercado de profesionales. Los profesionales que tienen los sesgos de los minoristas duran bien poco, así que estudiando cómo reaccionan los mercados de renta fija entendemos mejor cómo interpretan los profesionales la escena mundial, y eso incluye a la inflación.

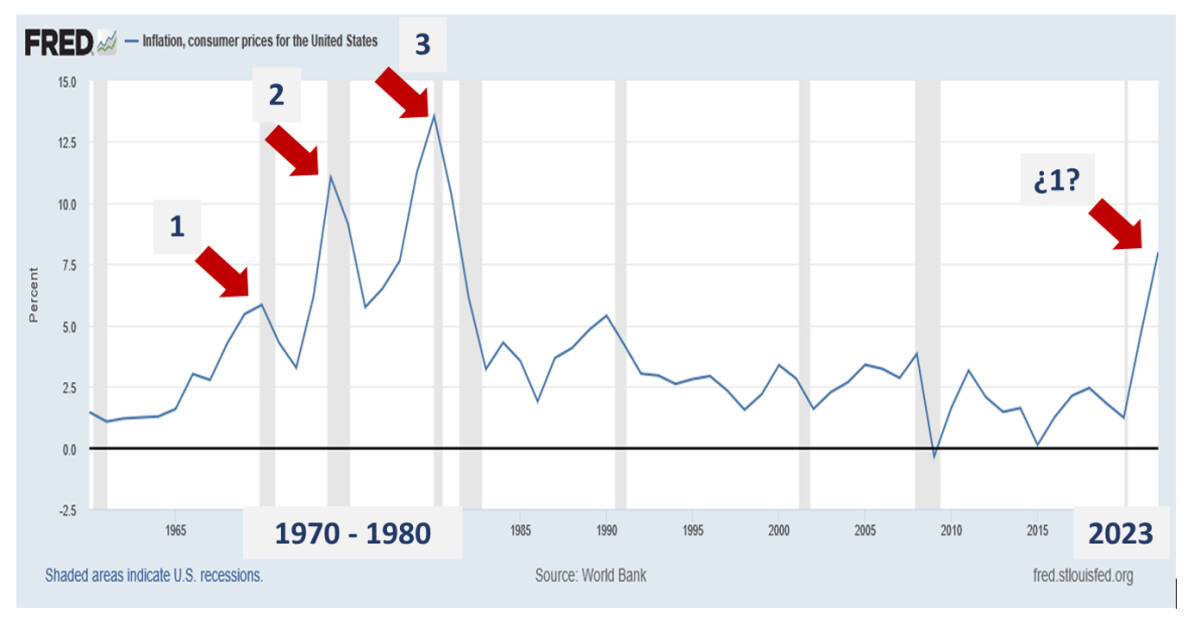

Fuera de los mercados encontramos también una lógica muy potente para anticipar lo que vendrá: la empresarial donde los incentivos generan decisiones acertadas o la extinción. En nuestra opinión, y como hemos comentado varias veces antes, el tsunami monetario y la inflación que ha provocado es tan grande que difícilmente se va a procesar en una sola onda, y no es la primera vez:

Cuando la inflación se disparó, los tipos tuvieron que seguirla para frenar los precios, y así hasta tres veces durante varios años, lo que marcó el paradigma económico e inversor de los últimos cuarenta años. ¿Por qué importa tanto la inflación? Porque si los tipos de interés son la gran ficha de dominó que tira al resto de palancas económicas (ahorro, financiación, consumo, empleo, inversión, etc.), entonces el dedo que la empuja es la inflación.

Y los tipos subieron tanto entonces que han estado bajando en un lento zigzag hasta el cero e incluso menos, asentando la (falsa) creencia de que los tipos de interés son algo que únicamente baja. Si los tipos bajan, ¿qué ocurre? Que las bolsas suben, y también los inmuebles. Estos últimos además sufren burbujas demoledoras, ya que además los compradores se apalancan en exceso cuando los tipos bajan mucho y sufren tremendas quiebras cuando la demanda afloja un poco.

'This time is different'

Pero hoy es hoy. Y en los mercados se suele repetir, con algo de ironía, la frase 'This time is different'. Entre aviso y broma, cita al minorista que, ciego al pasado, cree que algo evidente no pasará. Ese algo es hoy la segunda ola de inflación.

Veamos tres de los vectores:

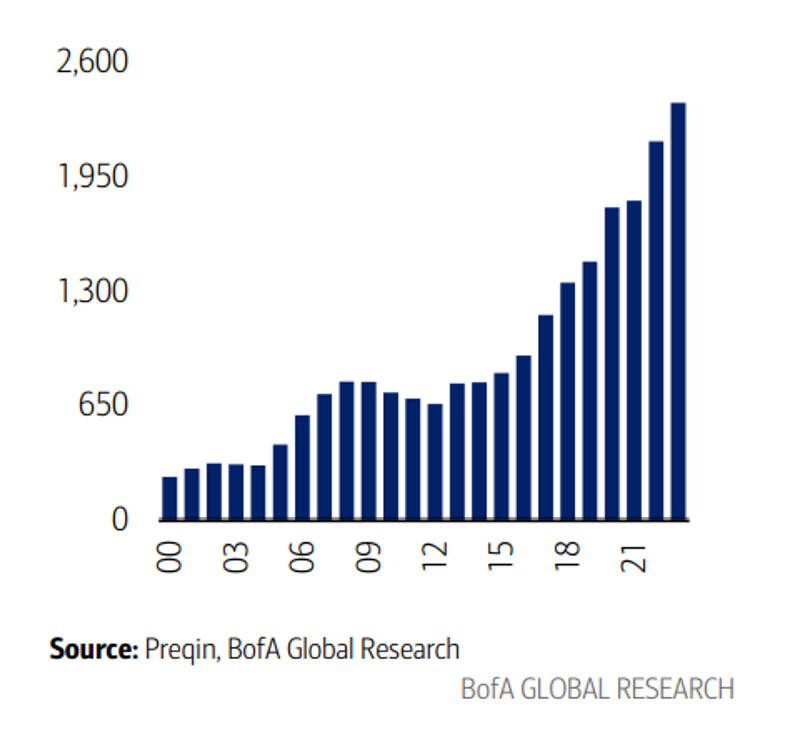

- La astronómica cantidad de dinero en circulación. Este es el factor clave, está en la economía y no ha desaparecido por arte de magia. Veamos el récord de tesorería sin invertir que acumulan los fondos de private equity, por ejemplo (datos en miles de millones a cierre de 2023).

- Los estímulos fiscales postCovid. Otra forma de imprimir dinero e inyectarlo, lo que parece contraproducente (¿no querían frenar la inflación?) pero luego explicaremos.

- La lógica empresarial. Las empresas siempre acaban trasladando la inflación al consumidor, o pierden la carrera. En su camino se interponen los salarios crecientes… que también son inflacionistas.

Si estos son algunos de los vectores, catalizadores no van a faltar en un entorno tan beligerante como el actual. El más evidente ya lo estamos viviendo: La rotura de las cadenas de suministro de nuevo. El comercio mundial es marítimo, las rutas pasan por estrechos y la mayoría están estrangulados o tensionados: Suez (hutíes), Panamá (sequía), Bósforo (guerra), Malaca (piratas), Ormuz (Gaza) y Formosa (tensión por ahora). El resultado es unos fletes disparados y una inyección de rentabilidad a las navieras, pero para el resto… inflación.

Así que lo más probable es que los tipos altos durante todo este tiempo y la situación ya comentada generen la recesión que buscan, seguida de nuevas bajadas de tipos y, junto a todo lo anterior, acaben apagando el fuego con gasolina. El resultado, segunda onda. ¿Qué hacer después? Lo mismo que hemos venido proponiendo en la primera onda, y en lo que centraremos los próximos artículos.

Sé que esto suena a predicción, pero no pasa de opinión personal. Nuestras decisiones de inversión las basamos en la adaptación, usando metodologías probadas que no compensa abandonar. Pero tampoco nos impiden usar nuestro sentido común. Y ya se sabe que podemos ignorar la realidad, pero no las consecuencias que tendremos por haberla ignorado.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.