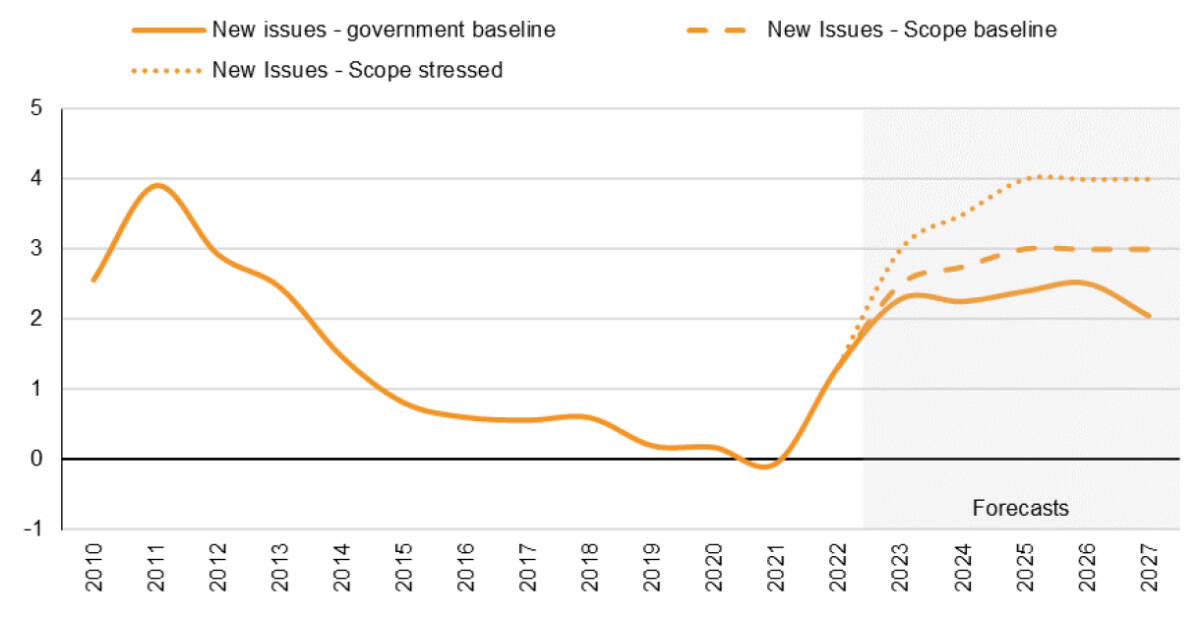

MADRID. España está bien situada para hacer frente al aumento de los costes de endeudamiento y a la reducción de las compras de bonos soberanos de la zona euro por parte del BCE, debido a la mejora del perfil crediticio de la deuda pública española y a las perspectivas económicas relativamente sólidas del país. Incluso en un escenario 'estresado' inesperado en el que el coste de las nuevas emisiones de deuda aumentara bruscamente, el coste medio rondaría el 4% en 2024. Esto seguiría estando 1,5 puntos porcentuales por encima de lo previsto por el Tesoro español (gráfico 1) - y a niveles similares a los que España (A-/Estable) tuvo que ofrecer tras la crisis financiera mundial y durante la crisis de la deuda de la eurozona, cuando las finanzas públicas y el mercado inmobiliario del país se encontraban en una situación más débil que la actual.

Los mayores costes de emisión de España se ven parcialmente compensados por la retirada de bonos de mayor rentabilidad y el alargamiento del vencimiento medio de la deuda pública, que actualmente se sitúa en 7,9 años frente a 6,2 en 2012. Las perspectivas económicas también son relativamente sólidas a pesar de los vientos en contra de la inflación y el endurecimiento de la política monetaria, ya que España prevé un crecimiento del PIB del 1,3% este año, mejor que la media de la zona euro.

También confiamos en que el Tesoro español atraerá a los inversores del sector privado hacia los bonos españoles a medida que el BCE vaya reduciendo sus compras de activos, una opinión respaldada por la fuerte demanda en las últimas subastas.

Gráfico 1: Costes de emisión de deuda contenidos: rendimiento de las nuevas emisiones de deuda pública española a 10 años %, 2010-2027 esperado

Fuente: Ministerio de Hacienda de España, Scope Ratings, Nuestro escenario 'estresado' supone una grave recesión en la eurozona y un endurecimiento monetario más rápido

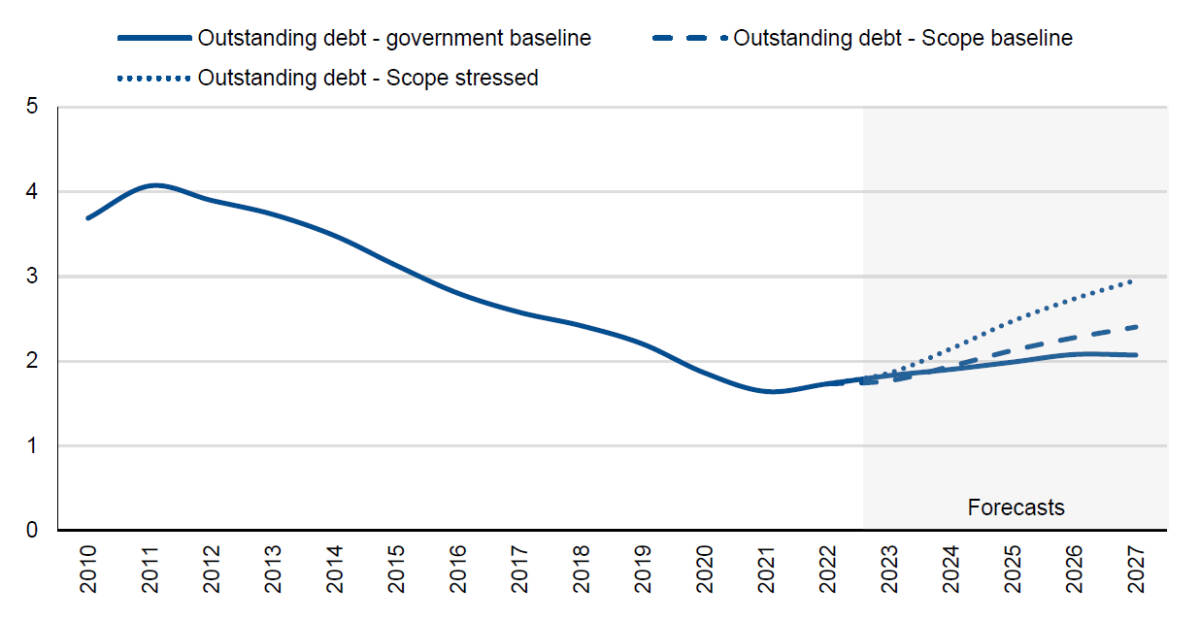

No cabe duda de que los costes globales de endeudamiento de España van a aumentar a medida que los mercados financieros sigan adaptándose al entorno post-pandémico de mayor inflación y política monetaria más restrictiva, pero el aumento del coste del servicio de la deuda pendiente seguirá siendo moderado.

Los rendimientos medios de la deuda española aumentarán desde el 1,73% actual, pero se mantendrán por debajo del 3,0%, incluso en un escenario estresado, suponiendo que el Gobierno lleve a cabo una consolidación fiscal gradual pero sostenida (gráfico 2).

Compárese con Italia (BBB+/Estable), cuyo coste medio de la deuda en circulación será del 2,9% a finales de 2022, frente al 2,5% en 2021. De hecho, la relativa confianza de los inversores en las perspectivas crediticias de España es visible en el menor diferencial de los rendimientos de los bonos españoles a 10 años sobre el Bund en comparación con los bonos italianos.

Gráfico 2: Aumento moderado del servicio de la deuda española: rendimiento medio de la deuda en circulación %, 2010-2027 esperado

Fuente: Ministerio de Hacienda de España, Scope Ratings, Nuestro escenario 'estresado' supone una grave recesión en la eurozona y un endurecimiento monetario más rápido

Gran parte de la incertidumbre a corto plazo sobre las perspectivas de las finanzas públicas en la eurozona gira en torno al grado de endurecimiento monetario que se avecina, en particular la escala y la velocidad del endurecimiento cuantitativo del BCE, y el drenaje de liquidez que conlleva.

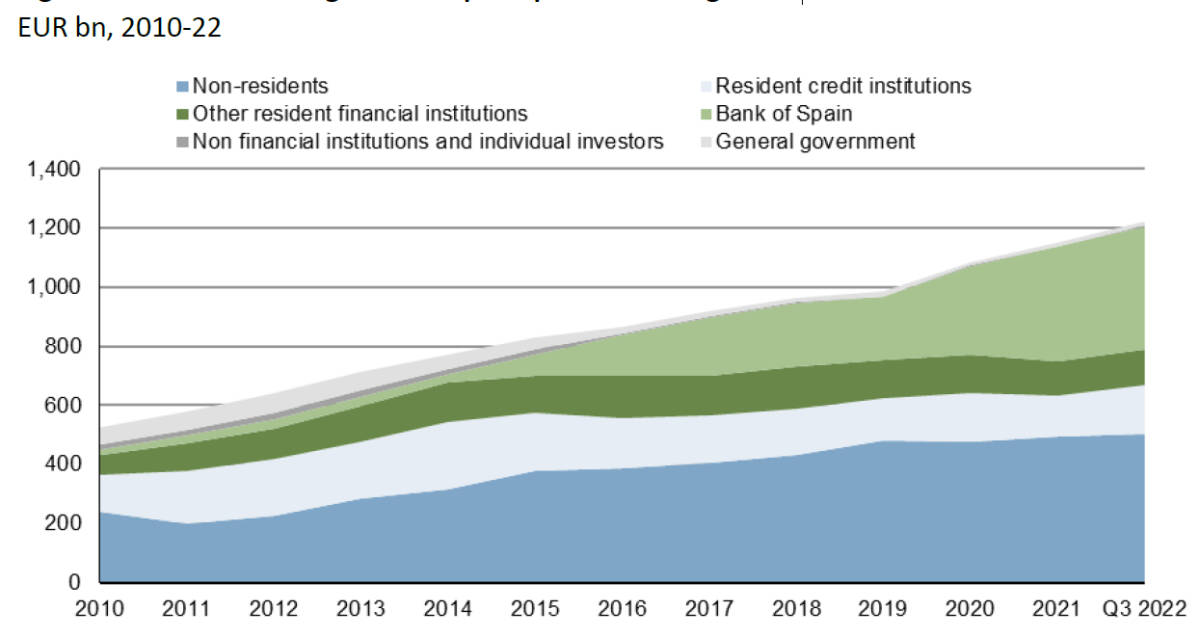

El BCE ha estabilizado de facto el mercado de deuda soberana de la eurozona mediante la compra de bonos, y España no es una excepción. En el tercer trimestre de 2022, el BCE poseía el 34% de la deuda pública española en circulación (gráfico 3), de ahí la importancia de las compras de bonos del sector privado en el futuro.

Gráfico 3: Creciente participación del BCE en la deuda soberana española

Fuente: Ministerio de Hacienda de España, Scope Ratings

Esperamos que el endurecimiento de la política monetaria del BCE sea gradual, mientras que la demanda privada de deuda pública de la eurozona debería verse respaldada por unos tipos de interés significativamente más altos que hace un año. Contrasta esto con las secuelas de la crisis de deuda de la región en 2010-2012: solo en 2015 comenzó el BCE a comprar deuda para compensar la disminución de la demanda del sector privado.

El Tesoro español tiene previsto emitir 70.000 millones de euros de deuda neta este año, con pocos cambios respecto a 2022 y 5.000 millones de euros menos de lo previsto inicialmente debido a una recaudación de impuestos mejor de lo esperado. El Tesoro prevé emitir más bonos verdes por los que el apetito de los inversores sigue siendo fuerte, lo que debería ayudar a contener los aumentos de los cupones.

Las perspectivas de inflación son otro motivo de incertidumbre, ya que la eurozona se sitúa muy por encima del objetivo del 2% fijado por el BCE. La inflación anual de los precios al consumo disminuyó en España al 5,8% en diciembre debido a los favorables precios de la energía, pero las presiones inflacionistas subyacentes tardarán en remitir.

Rediseño de las normas fiscales

A largo plazo, el próximo rediseño de las normas fiscales en la eurozona es importante para la sostenibilidad de la deuda española. Unas normas más sencillas y flexibles serían positivas para el crédito. Las últimas propuestas de la Comisión Europea incluyen el mantenimiento del objetivo de déficit público del 3% del PIB, pero permitiendo una mayor flexibilidad presupuestaria para situar la deuda en una senda descendente en función del ratio deuda/PIB de cada país.

Aunque una mayor flexibilidad para ajustar la deuda pública es sensata, para España mantener la regla del 3% de déficit será un reto para el próximo Gobierno tras las elecciones de este año. Prevemos un déficit del 3,5% para 2024, a menos que el Gobierno introduzca medidas adicionales para aumentar los ingresos y/o recortar el gasto para ayudar a compensar los mayores pagos de intereses.

Jakob Suwalski es director de calificaciones soberanas de Scope Ratings