opinión

El aumento de los gastos de capital y sus repercusiones en los beneficios

Robert Almeida

Robert AlmeidaLas empresas atravesarán dificultades para satisfacer las expectativas de los inversores, según explica el experto

MADRID. La embestida de la inflación en 2022 puso fin a una trayectoria descendente de los tipos de interés que duraba ya varias décadas. Si bien los tipos podrían ceder algo de terreno conforme el efecto de las restrictivas condiciones financieras hace mella en el crecimiento económico y la demanda agregada, no creemos que el coste del capital en el futuro alcanzará ni mucho menos los niveles de años recientes, cuando los bancos centrales fijaban los precios de forma artificial a través de sus programas de relajación cuantitativa. Como con el agua, que siempre acaba abriéndose camino, los tipos de interés acabarán encontrando, en mi opinión, su propio nivel, más elevado.

Debido al aumento de los costes del capital, las empresas atravesarán dificultades para satisfacer las expectativas de los inversores. En artículos anteriores, argumentábamos que esto se enmarca en un importante cambio de paradigma: desde unas rentabilidades del capital elevadas y fáciles hasta unas rentabilidades más reducidas y más difíciles de conseguir. Aunque los mayores costes de financiación constituyen la tendencia más destacada, no son el único factor determinante de ese cambio de paradigma. Este artículo se centra en uno de esos otros factores, a saber, el aumento secular de los gastos de capital y sus repercusiones en los beneficios.

La globalización -y, en particular, la irrupción de China en la escena mundial a mediados de la década de 1990 como productor de bajo coste- revolucionó las reglas del juego. China pasó del letargo económico a convertirse en la segunda mayor economía del mundo, aunque el impacto de la globalización no se circunscribió al gigante chino, al permitir además a las empresas de los mercados desarrollados tener una menor carga de activos gracias a la externalización de la producción en destinos más baratos.

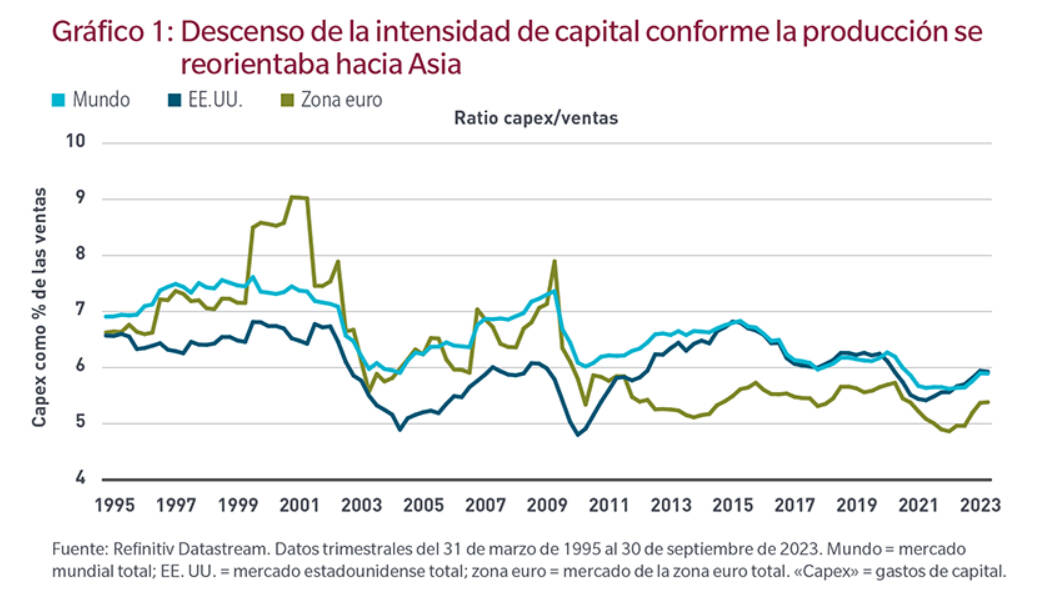

Las empresas ya no necesitaban reconstruir el activo fijo material, puesto que China (y Asia de manera más general) lo hacía por ellas. Por consiguiente, la intensidad de capital (el activo fijo en comparación con los ingresos) registró una constante trayectoria descendente, como se ilustra a continuación. Esto resulta pertinente porque existe una relación inversa y a largo plazo entre los gastos de capital y la rentabilidad del capital. Cuando la intensidad de capital desciende, y suponiendo constantes las demás variables, las rentabilidades aumentan, puesto que se moviliza menos capital. De manera tangencial, la externalización de la producción también ejerció presión sobre los gastos operativos debido a la menor necesidad de capital humano.

Apalancamiento financiero

La combinación de apalancamiento financiero a través de unos tipos de interés artificialmente reducidos y una inversión en activo fijo decreciente se tradujo en rentabilidades históricas para los accionistas. Ahora bien, esto se produjo en detrimento de los ahorradores y la mano de obra, y exacerbó la desigualdad de rentas. Ambas tendencias han llegado a su fin.

La pandemia y, posteriormente, la guerra entre Rusia y Ucrania pusieron de manifiesto el riesgo que suponía no disponer de bienes a la venta cuando los clientes desean comprar. Para fabricar un coche, se necesitan miles de componentes, pero si falta una sola pieza, la producción se detiene por completo. Para las empresas, tener un producto disponible para la venta a un margen más reducido es ahora más importante que disponer de una estantería vacía a un margen máximo. Si bien la construcción de fábricas de semiconductores y vehículos eléctricos ha acaparado la mayor parte de la atención mediática, la relocalización y la capacidad adicional se han expandido hasta abarcar ámbitos como los bienes eléctricos, los productos químicos y los equipos médicos, entre otros. Las empresas que operan en sectores distintos de la tecnología y la automoción también están gastando dinero.

La guerra fría que se está gestando entre Estados Unidos y China, junto con la reciente guerra en Oriente Próximo no han hecho sino intensificar este riesgo. Si bien la magnitud es incierta, anticipamos que la desglobalización desvíe el capital -que en años recientes se devolvía a los accionistas en forma de dividendos, recompras de acciones y adquisiciones- hacia la inversión en activo fijo. Esto debería constituir un lastre para las rentabilidades futuras.

Aunque a corto plazo determinados factores, como los datos mensuales del mercado de trabajo o la inflación, impulsan los precios de los activos, lo que realmente importa a largo plazo es la rentabilidad del capital. De cara al futuro, el giro desde la eficiencia a la resiliencia de las cadenas de suministro significará que las empresas con escaso activo fijo material tendrán que realizar inversiones de capital que incidirán de forma negativa en las rentabilidades.

Asignación de capital

Al igual que los inversores, las empresas son responsables de la asignación del capital. Los precios de sus acciones y bonos dependen de la opinión del mercado. Estamos dejando atrás un entorno en el que las consecuencias de una deficiente toma de decisiones se veían mitigadas por los efectos positivos de unos tipos de interés artificialmente reducidos y la globalización. Y nos estamos adentrando en un entorno con un escaso margen de error.

Las rentabilidades podrían revelarse resilientes en el caso de las empresas que demuestran adoptar un robusto proceso de toma de decisiones y que son conscientes de que el dinero barato de la era del coronavirus y las tensionadas cadenas de suministro eran insostenibles. No obstante, las empresas con unas necesidades de capital elevadas y unas abultadas cargas de deuda podrían decepcionar. Puesto que las rentabilidades determinan la evolución de los precios de los activos financieros, esto debería conllevar asimismo un cambio de paradigma en la importancia de la selección de valores y la gestión activa.

Robert Almeida es gestor de carteras y estratega de inversión mundial de MFS Investment Management