visión financiera

Cómo 'pescar' buenas oportunidades en el mar de 'small caps' americanas

MADRID. Durante gran parte de la última década, invertir exclusivamente en el S&P 500 habría sido la mejor decisión. Sin embargo, ahora se está produciendo un cambio y existen argumentos de peso -y las valoraciones son sólo uno de ellos- para apostar por las pequeñas y medianas empresas estadounidenses.

En los últimos 20 años, las compañías estadounidenses más pequeñas rara vez han estado tan baratas en relación con las de gran capitalización como lo están actualmente. Están valorando muchas malas noticias. De hecho, por primera vez en años, las pequeñas empresas estadounidenses cotizan a valoraciones similares a las de los mercados fuera de EE UU, lo que ofrece a los inversores una vía de acceso a la economía estadounidense sin pagar una prima.

La última vez que las valoraciones relativas estuvieron tan baratas -y el sentimiento tan negativo- fue seguida de un periodo extraordinario de rentabilidades absolutas y relativas para las empresas de pequeña y mediana capitalización.

En el periodo de siete años tras el máximo del mercado de marzo de 2000, las empresas de pequeña y mediana capitalización subieron más de un 70%, frente a una subida inferior al 10% de los valores de gran capitalización.

Variedad de entornos económicos

Esta rentabilidad superior de las empresas más pequeñas se produjo durante periodos en los que los tipos de interés y el crecimiento económico estaban tanto al alza como a la baja, lo que sugiere que puede volver a pasar en una variedad de entornos económicos.

Por supuesto, los resultados del pasado no son una garantía para el futuro, pero vemos muchas similitudes con el entorno actual. En el pasado, las empresas de pequeña capitalización han superado en rentabilidad a las grandes en diversos entornos económicos y de tipos de interés.

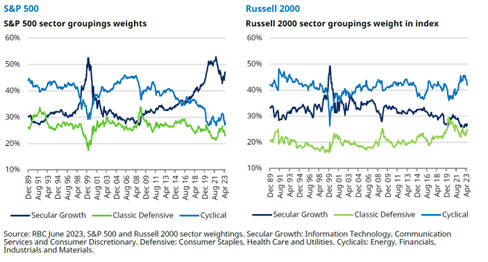

El S&P 500 está cada vez más concentrado en unas pocas empresas tecnológicas de gran capitalización. De hecho, sólo un puñado de valores estadounidenses se han revalorizado tanto que eclipsan el valor de los índices. Por ejemplo, a finales de agosto, los '7 Magníficos' (Apple, Microsoft, Alphabet, Amazon, Nvidia, Tesla y Meta) representaban un mayor peso del índice mundial MSCI ACWI que los mercados de Francia, China, Reino Unido y Japón juntos (Datos a 31 de agosto de 2023. Fuente: Refinitiv, Schroders).

Las empresas estadounidenses de menor tamaño ofrecen una exposición mucho más diversificada a la economía estadounidense, lo que da lugar a un perfil de riesgo diferente.

Las empresas estadounidenses de menor tamaño y más orientadas al mercado nacional suelen estar mejor posicionadas para beneficiarse de los cambios de tendencia de la economía estadounidense. Aunque el consumidor estadounidense sigue resistiendo, sus tendencias de gasto están cambiando de bienes a servicios.

La economía basada en los bienes se mantuvo sólida durante la pandemia de la covid-19, mientras que la economía de servicios se paralizó en gran medida. Las pequeñas empresas están mucho más vinculadas a los servicios, lo que debería impulsar aún más el favorable crecimiento relativo de sus beneficios.

Otra tendencia que era evidente antes de la crisis del coronavirus, pero que se ha acelerado desde entonces, es el aumento del gasto de capital en Estados Unidos. Hay una importante iniciativa en marcha para deslocalizar las cadenas de suministro a medida que la globalización empieza a retroceder. El Gobierno de EE UU también está proporcionando importantes incentivos para promover una mayor fabricación nacional consagrada en la legislación a través de políticas como la Ley de Chips y Ciencia, y la Ley de Reducción de la Inflación aprobada en 2022. La Ley de Infraestructuras de 2021 proporciona vientos de cola adicionales.

El crecimiento del capex

Otros factores que apoyan el capex son los esfuerzos por reducir las emisiones y la necesidad de gastar en automatización para mitigar la escasez de mano de obra. El crecimiento de las ventas de las empresas más pequeñas está muy correlacionado con el crecimiento del capex estadounidense. Esto refleja el enfoque mayoritariamente nacional de las empresas de pequeña capitalización en comparación con las de gran capitalización. Esta exposición nacional también aísla a las empresas de la conversión de retornos no estadounidenses a dólares estadounidenses.

Es importante recordar que, dado el tamaño de la economía estadounidense, incluso las empresas 'pequeñas' centradas en EE UU son grandes según los estándares internacionales. Esto es importante en un momento en el que los inversores están redescubriendo el riesgo a medida que se reduce la liquidez debido a la subida de los tipos de interés. Sin embargo, con valoraciones de mercado de hasta 20.000 millones de dólares, las empresas estadounidenses de pequeña y mediana capitalización son una clase de activos líquidos y bien negociados, que ofrece muchas oportunidades.

Bob Kaynor es responsable de renta variable estadounidense de pequeña y mediana capitalización de Schroders