VALÈNCIA. Llegamos al tramo final del año, momento que muchos inversores aprovechan para hacer repaso de sus posiciones y plantear cambios en sus carteras de cara a 2024. De ahí que no hay mejor momento que este para valorar diferentes ideas de inversión que puedan hacerse un hueco en nuestras carteras.

Por ello queremos exponer de forma muy resumida varias ideas que pueden satisfacer diversas necesidades de diferentes tipos de inversores. Y no solo eso, ya que todas las ideas en su conjunto podrían componer una cartera de inversión totalmente válida y diversificada.

Son cinco ideas que van desde propuestas para invertir en bolsa a nivel global hasta la opción más defensiva posible para rentabilizar ese dinero parado en la cuenta. A continuación, las diferentes tesis de inversión que hemos preparado y esperamos que sean útiles.

ROBECO CONSUMER TRENDS

Hay un estilo de inversión que ha demostrado ser muy rentable, y que consiste en algo tan lógico como buscar e invertir en las mejores empresas que operen en sectores de futuro y crecimiento. Tiene sentido, ¿no? Pues esto es precisamente lo que hace el siguiente fondo, y además siendo uno de los mejores fondos en este estilo.

El fondo de inversión Robeco Global Consumer Trends, que se engloba en la renta variable temática y sube este año un 22%, busca detectar e invertir en las nuevas tendencias de consumo para así posicionarse de forma temprana en ellas y aprovecharse de su crecimiento estructural. Para ello invierten en tres tendencias principales: la transformación digital de nuestras vidas, el auge del consumidor emergente y la salud y el bienestar, que posteriormente dividen en 10 sectores concretos.

Una vez definidas las tendencias y sectores buscan a los líderes de cada segmento para posicionarse en ellos en función del atractivo y valoración de cada empresa. Una imagen vale más que mil palabras, y este es uno de esos casos, así que adjunto imagen con la cartera actual. Este enfoque les ha resultado muy rentable habiendo obtenido más de un 10% anual durante los últimos 10 años gracias a su capacidad de posicionarse en temáticas de crecimiento invirtiendo en las empresas de mayor calidad de cada sector. Esta idea puede encajar para aquellos que busquen invertir en empresas y temáticas de futuro con visión a largo plazo.

SEILERN WORLD GROWTH

Uno de los mantras que más escuchamos es que hay que invertir en empresas bien gestionadas, con buenos balances, rentables y eficientes, lo que podríamos llamar empresas de 'calidad'. Esto es fácil decirlo pero no todos lo hacen y compran empresas no tan buenas por parecer más baratas. El siguiente fondo y gestora es sin duda alguna la referencia a la hora de invertir en empresas de calidad, hablamos de Seilern IM, cuyo fondo Seilern World Growth se sitúa en la renta variable global de calidad, con un avance del 16% a lo largo del ejercicio en curso.

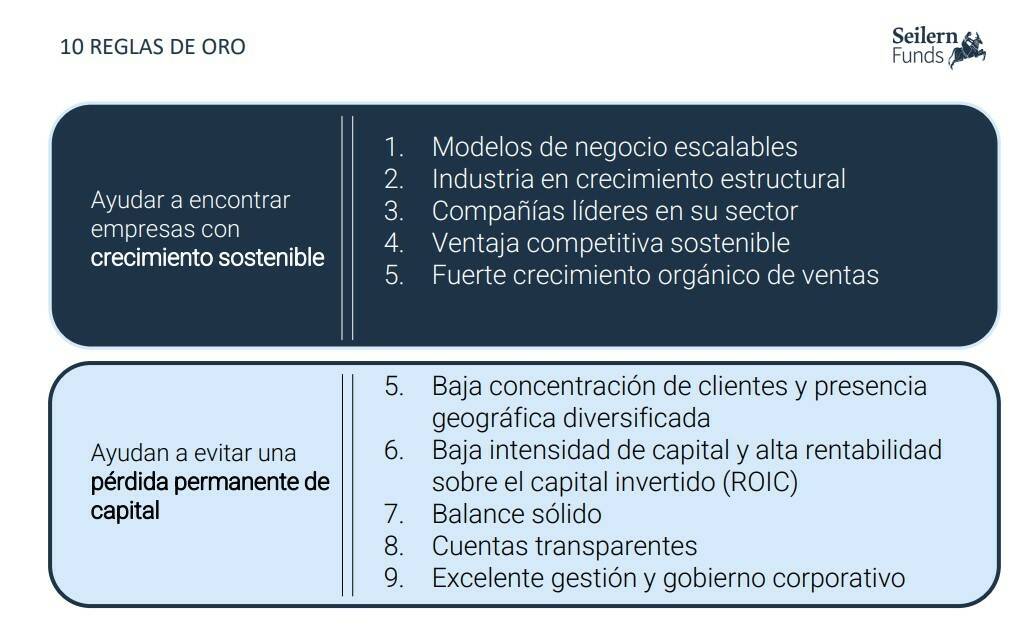

Se trata de una boutique de inversión familiar que está especializada en identificar las mejores empresas de calidad y crecimiento del mundo. Para ello han desarrollado un sistema de análisis único basado en 10 reglas de oro para invertir. Buscan algo tan simple y complicado como esto:

Es tan exigente que solo entre 50-70 empresas en el mundo las cumplen. Repito: únicamente de 50 a 70 de las 58.000 cotizadas que hay. Posteriormente analizan cada una de dichas empresas hasta conocerlas como la palma de su mano, para finalmente invertir en una cartera concentrada con las 25 elegidas.

Este proceso tan duro les ha proporcionado unos rendimientos excepcionales del 13% anual durante los últimos 10 años, algo que pocos fondos pueden decir, y además capeando bastante bien los malos momentos de mercado en relación a las caídas del mercado. Sin duda, una opción interesante para invertir en bolsa a nivel global de la mano de uno de los mejores equipos y procesos de inversión de la industria.

CAPITAL GROUP INCOME BUILDER

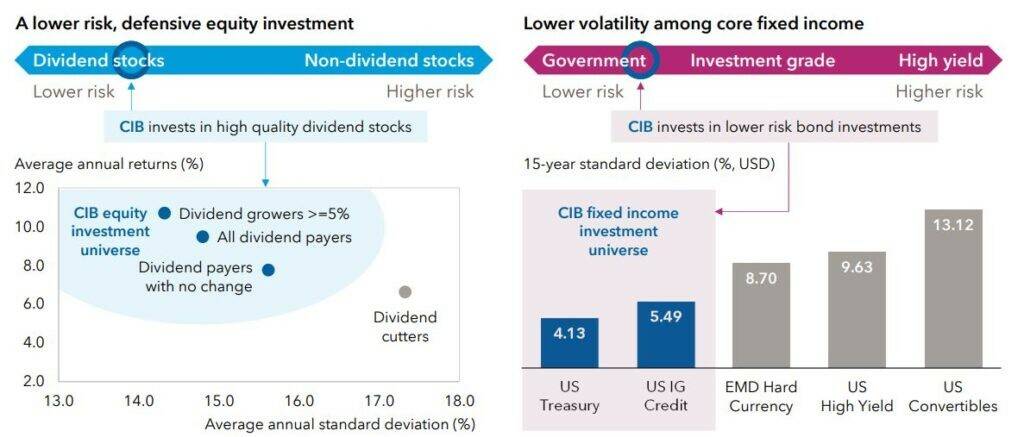

El objetivo de la estrategia es bastante particular, y consiste en construir una cartera generadora de rentas invirtiendo en un mix de empresas de dividendo y en renta fija de alta calidad que genere cupones estables y fiables. Buscan lo mejor de ambos mundos y lo fusionan en un único fondo: Capital Group Income Builder, un mixto generador de rentas.

Para ello construyen una cartera con un peso medio del 70% en empresas de dividendo y 30% en renta fija que van modulando según el atractivo de cada mercado, y aplicando la siguiente filosofía de inversión en cada bloque:

Este interesante mix entre empresas de dividendo sostenible y renta fija de alta calidad les ha llevado a conseguir un rendimiento del 8,7% anual desde su lanzamiento en 1987, más que la renta variable global (7,3% en mismo periodo), pero además habiendo soportado a largo plazo un riesgo inferior al del mercado con una volatilidad de 9% vs 15% de la renta variable. Esto significa ganar más soportando mucho menos riesgo.

A mi modo de ver es una de las mejores opciones para dormir tranquilo con una estrategia enfocada a rentas que ha demostrado ampliamente su capacidad para obtener retornos atractivos a largo plazo, especialmente en relación al riesgo soportado.

M&G OPTIMAL INCOME

La situación en la renta fija ha cambiado drásticamente durante los últimos años, y seguimos con mucha incertidumbre en el horizonte, lo que dificulta la tarea de invertir en un segmento concreto de la renta fija. Por ello creo que una de las mejores opciones hoy en día es buscar gestores que sean capaces de moverse dentro de este mercado para encontrar las mejores oportunidades teniendo en cuenta la relación rentabilidad-riesgo.

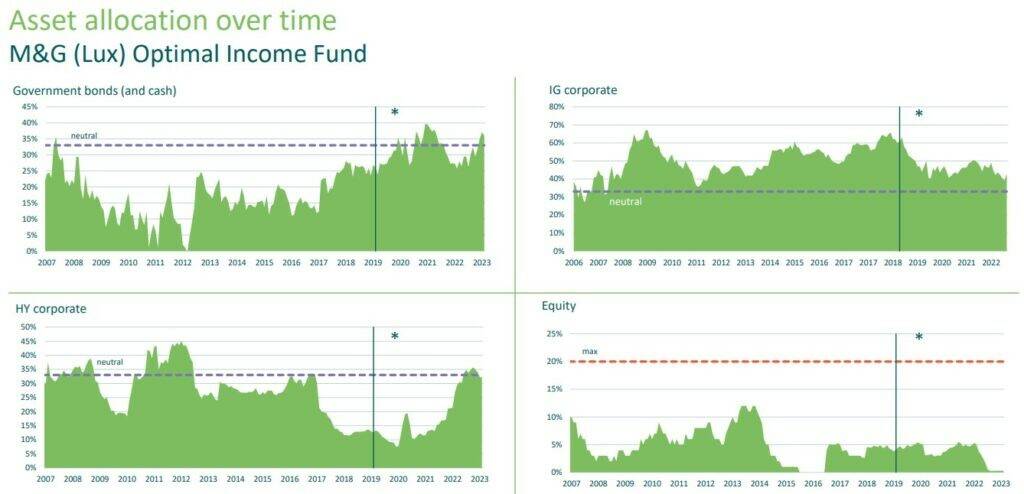

El fondo M&G Optimal Income, que se enfoca a la renta fija global y sube este año un 5%, resuelve esto a la perfección. Tiene a sus mandos a un gestor con más de 30 años de experiencia en renta fija y que es toda una institución por su capacidad para moverse de forma flexible y navegar este complicado mercado.

Para ello divide la cartera entre Deuda de Gobiernos, Deuda Corporativa y Deuda de Alto Rendimiento, así como un peso minoritario en algunas acciones, haciendo invirtiendo más o menos en cada tipo de renta fija según el contexto de mercado. La siguiente imagen muestra cómo se va moviendo entre tramos según varía el atractivo de cada uno a lo largo del tiempo.

Venimos de unos años muy complejos en la renta fija por el mundo con 'tipos cero' que ya dejamos atrás, lo que incrementa notablemente el rendimiento futuro de estas estrategias y devolviendo la esperanza a los inversores más conservadores.

GROUPAMA ENTREPRISES

Por último quiero hablar de un fondo interesante, pero quizá lo realmente atractivo es el tipo de fondo o mercado en el que invertimos. Se trata de un producto enfocado al mercado monetario, considerado el activo más seguro dentro de los fondos de inversión y que vendría a ser el equivalente (con sus diferencias) a un depósito o cuenta remunerada.

Actualmente acumula un 2,96% de rentabilidad en el año y se proyecta un rendimiento del 4% para quien compre hoy dados los nuevos tipos. Enlazo el gráfico con la evolución del producto, ya que creo es bastante revelador ver en la imagen del rendimiento este año con la gran visibilidad de ingresos por su crecimiento continuo sin volatilidad negativa

Sin duda, esta tipología de fondo es una gran opción para quien quiera obtener retornos con el mínimo riesgo con ese dinero parado en la cuenta, o para la parte defensiva de la cartera a la espera de otras oportunidades. Y mucho mejor que comprar Letras del Tesoro, plazos fijos o demás productos bancarios.

Y con esto me despido. Espero que estos breves comentarios sean de utilidad y recuerden investigar a fondo cada posible inversión y verificar su idoneidad para sus necesidades. Cada inversor y cartera es un mundo, nunca invierta sin antes hacer bien los deberes.

Daniel Pérez es fundador de la firma financiera independiente Astralis IM