BARCELONA. Schneider Electric (SU) ha caído un 35% vs. máximos de 2022, pese a que su EBITA’21 esta +18% vs. niveles precovid. Así consideramos que la prima a la que cotiza hoy frente a su media histórica no es suficiente cuando los márgenes EBITA en los últimos 5 años han pasado de 14,8% a 17,3% (en 2021) gracias a la especialización de su portfolio (gestión eficiente de la energía y automatización industrial), un perfil de crecimiento superior y la desinversión en negocios non-core. A día de hoy, no esperan impacto relevante por inflación, cadena de suministros, Rusia... manteniendo intacto su potencial de crecimiento a futuro (+55% en EBITA BS(e) hasta 2026 vs 2021).

En 1T’22 vimos que el positivo momentum de sus mercados incrementó las ventas un 10% comparable con una evolución positiva de todas sus divisiones y regiones. Esperamos que esto continúe en 2022 y aunque el 1S’22 estará marcado por la inflación y los problemas en la cadena de suministro, su capacidad para incrementar precios (visto en el pasado) le permitirá mitigar el efecto en el 2S’22 (SU confía en un efecto neto positivo en el margen’22). En línea con lo comentado por SU, será en el 2S’22 cuando dejemos de ver impacto por Rusia (~2% ventas) y su posición en China (~16% ventas) se normalice, muy afectada hasta ahora por los cierres derivados de la política 'covid cero', lo que será un importante catalizador teniendo en cuenta que ha sido una de las razones principales para la fuerte caída del valor.

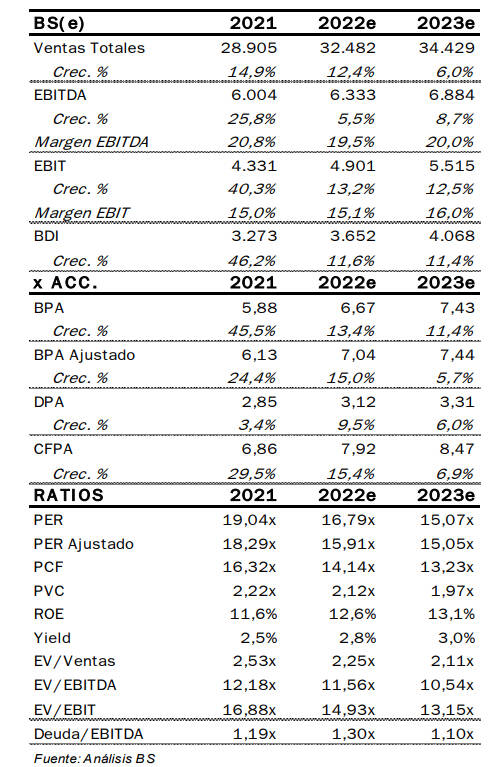

Con lo anterior y eficiencias adicionales esperamos un crecimiento del EBITA’22e ajustado del +14,4% (consenso en línea) hasta un margen del 17,6% (consenso en línea y vs 17,6%/17,9% guidance). Esto significará +32 p.b. vs 2021 (y vs media anual de +60 p.b. en los últimos 5 años). A medio plazo, esperamos una evolución favorable de sus mercados y un perfil más digital que deberían resultar en una TACC’21/24e del +8% en ventas (vs +7,7% consenso y +4,1% media histórica). Esto, unido a una mejora de márgenes estructural (hasta 18,5% en 2024e) nos lleva a un precio objetivo de 138 euros/acción, un potencial del +18%.

Goza de una holgada posición financiera (1,2x DN/EBITDA’21), que irá mejorando hasta <1x en 2024 gracias a su capacidad para generar caja (~4% FCF yield operativo y hasta ~7% en 2024). Esto aporta tranquilidad al DPA (2,5% yield) y para cumplir su plan de recompra (1.500-2.000 M euros hasta finales de 2022 y ~2% de yield adicional) y deja espacio para pequeñas adquisiciones (de alto margen) en mercados disruptivos.

Goza de una holgada posición financiera (1,2x DN/EBITDA’21), que irá mejorando hasta <1x en 2024 gracias a su capacidad para generar caja (~4% FCF yield operativo y hasta ~7% en 2024). Esto aporta tranquilidad al DPA (2,5% yield) y para cumplir su plan de recompra (1.500-2.000 M euros hasta finales de 2022 y ~2% de yield adicional) y deja espacio para pequeñas adquisiciones (de alto margen) en mercados disruptivos.

Cotiza a 11,6x EV/EBITDA’22e, +16% vs media histórica, pero - 33% vs máximos y en línea con el sector, lo que no se justifica dada su excelente evolución operativa, mayor exposición al software, captación de geografías de elevado crecimiento y mejores perspectivas de crecimiento a medio plazo vs. la competencia (+8% BS(e) hasta 2024 vs +5,4% comparables). Además, ahora SU es una buena apuesta dentro de su sector durante correcciones ya que, a su perfil más defensivo, le suma una mayor calidad operativa y remuneración al accionista vs Siemens, penalizada por su descuento por conglomerado.

Alfonso Mariátegui es analista del Banco Sabadell