MADRID. El cambio climático es uno de los mayores problemas a los que se enfrenta el mundo hoy en día. Muchos gobiernos, países y sectores han reconocido esta amenaza y están tomando medidas para intentar combatirlo. De su éxito o fracaso dependen muchas cosas. Sin embargo, como gestores de activos, nuestro principal interés se centra en las consecuencias para la inversión. En nuestro reciente 'white paper' se utiliza un enfoque basado en escenarios para examinar el tema en profundidad. También puede leer una serie de artículos breves sobre temas relacionados aquí. A continuación, exponemos brevemente cómo los resultados del análisis han influido en nuestras previsiones a largo plazo para las clases de activos.

Cuando decidimos cómo construir carteras a largo plazo utilizamos un marco estructurado. Lo llamamos asignación estratégica de activos (AEA). Cuando llevamos a cabo la AEA, consideramos el comportamiento que, según nuestras previsiones, tendrá una variedad de clases de activos en determinados periodos. Por lo general, basamos nuestras previsiones para las diferentes clases de activos en el desarrollo de una serie de escenarios económicos. Para cada uno de ellos, establecemos una serie de hipótesis diferentes. Es probable que se incluyan las tasas de crecimiento económico y de inflación, así como los tipos de interés vigentes. A continuación, consideramos la probabilidad de cada escenario. A partir de ahí, sería posible determinar la rentabilidad media 'prevista' ponderada por la probabilidad.

Debido a que los escenarios han desempeñado durante mucho tiempo un papel activo dentro de los procesos, es natural que los utilicemos cuando consideramos los efectos del cambio climático a largo plazo en la rentabilidad de las inversiones. Nuestro enfoque es muy similar al que utilizamos para otros aspectos de la AEA. Podemos observar la rentabilidad media prevista en nuestros escenarios económicos estándar junto con el deterioro medio generado por los escenarios climáticos.

En la actualidad, tal como describimos en Análisis de escenarios climáticos, nuestro riguroso marco ofrece perspectivas vitales sobre el futuro de la energía, creemos que es probable que el mundo no alcance el objetivo de situarse 'muy por debajo de los 2 grados' establecido en el Acuerdo de París. No obstante, nuestros escenarios centrales indican que ya está en marcha una importante transición energética. Tanto unas políticas gubernamentales más sólidas como la mejora de las tecnologías de baja emisión de carbono apuntan a que esta tendencia será duradera. Parece casi inevitable que haya cambios significativos, lo que tendrá repercusiones en varios sectores empresariales.

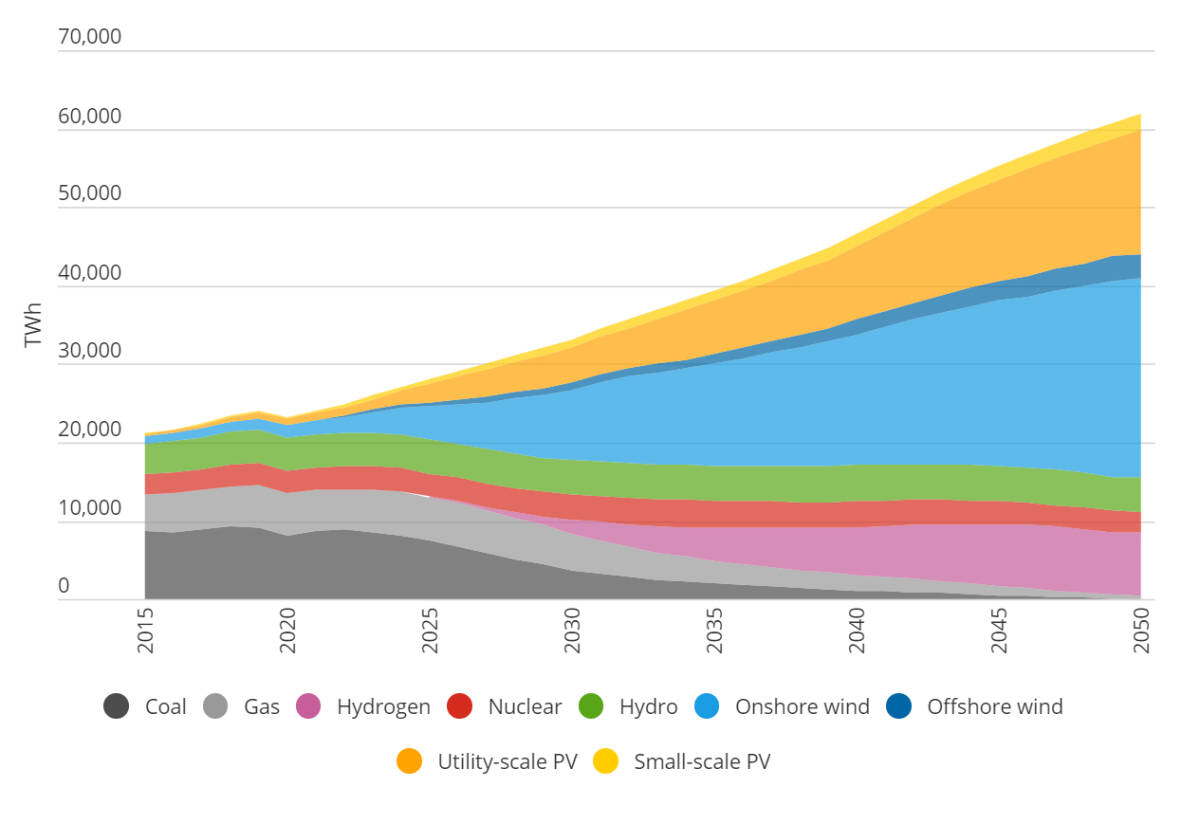

Fuente: Bloomberg News Energy Finance, diciembre de 2020.

Fuente: Bloomberg News Energy Finance, diciembre de 2020.

Se prevé un rápido crecimiento de la generación de energía renovable: generación de energía eléctrica por fuente. Esto se podría traducir en un elevado crecimiento de los beneficios de las empresas que impulsan la transición en estos ámbitos. Por el contrario, la demanda de carbón y eventualmente la de petróleo, e incluso la de gas, empezará a caer, lo que indica que las tasas de crecimiento de los beneficios de estos sectores serán bajas o negativas.

Al proyectar las rentabilidades de las acciones a largo plazo en la AEA utilizamos un sencillo método de flujos de caja descontados (Discounted Cash Flow o DCF) similar al que utilizan habitualmente los inversores fundamentales de renta variable. En este modelo, las rentabilidades de las inversiones a largo plazo son muy sensibles a las tasas de crecimiento de los beneficios. En la ecuación DCF más sencilla, en igualdad de condiciones, cuanto mayor sea la tasa de crecimiento de los beneficios, mayor será el valor de la empresa. Si los ganadores de la transición climática tienen el tipo de tasas de crecimiento reflejadas en los gráficos anteriores, tendrán altas valoraciones que estarán justificadas, sobre todo si los tipos de interés se mantienen estructuralmente bajos.

Es probable, pero no inexorable, que las energías renovables y los vehículos eléctricos alcancen altas tasas de crecimiento. Si los gobiernos retrocedieran en sus ambiciones climáticas anunciadas, el crecimiento sería significativamente menor. Del mismo modo, es posible que los tipos de interés no se mantengan en los actuales niveles históricamente bajos. Por ejemplo, podrían subir en un entorno inflacionista más sostenido, lo que reduciría las valoraciones, en especial las de las acciones de crecimiento elevado.

Los escenarios climáticos son herramientas que nos permiten modelar esta incertidumbre. Creemos que es importante poder evaluar el impacto que tendrían en las rentabilidades una serie de escenarios climáticos diferentes y volver a comprobar periódicamente las hipótesis sobre las rentabilidades a medida que cambian los precios del mercado y las políticas climáticas.

Nuestros 15 escenarios climáticos nos proporcionan una distribución del crecimiento potencial de los beneficios y de los resultados de valoración de empresas individuales y de índices agregados. En resumen, el impacto del escenario climático medio es muy pequeño a nivel de los índices agregados del mercado de valores, como el MSCI World. Los 'ganadores' climáticos se ven compensados por los 'perdedores' climáticos y, en promedio, este impacto es pequeño. En cambio, entre los distintos sectores y dentro de cada uno de ellos, el impacto es mucho mayor: las empresas de combustibles fósiles pierden, las renovables y los vehículos eléctricos ganan.

La historia se repite

La historia se repite en el caso de los índices de bonos corporativos, aunque en este caso el tiempo es un factor más importante. El mayor impacto de la transición climática en el riesgo crediticio se producirá en la década de 2030 y con posterioridad, por ejemplo, a medida que disminuya la demanda de petróleo. Los bonos que se rescatarán dentro de 10 años se ven poco afectados por este riesgo. Solo la pequeña minoría de bonos a muy largo plazo (por ejemplo, un bono a 20 años de una compañía petrolera) se verá gravemente afectada.

Desde el punto de vista de la AEA, esto significa que los escenarios climáticos solo cambian un poco nuestras previsiones estándar para los índices de acciones y bonos. Sin embargo, la realidad es muy diferente entre los distintos sectores y dentro de cada uno de ellos. El impacto en las valoraciones por sector es superior al 10% en algunos sectores (por ejemplo, petróleo y gas y servicios públicos) y muy superior al 50 % en el caso de algunas empresas individuales. Estos impactos son lo suficientemente grandes como para marcar una diferencia sustancial en las previsiones, por lo que se crea un importante potencial para que los inversores a largo plazo se centren estratégicamente en cambiar sus asignaciones a temas y sectores de inversión que sean particularmente fuertes en la mitigación del riesgo climático o en el aprovechamiento de nuevas oportunidades relacionadas con el clima.

Jeremy Lawson es economista jefe de Aberdeen Standard Investments