MADRID. Desde UBS AM, cuando elaboramos nuestras previsiones sobre el mercado de capitales, empezamos por conocer el tamaño de los mercados. En diciembre de 2020, estimamos que la capitalización actual es de 155 billones de dólares, de los cuales el 43% corresponde a acciones, alrededor del 43% a bonos, el 7% a efectivo y el 7% a productos alternativos.

En este caso, las inversiones alternativas consisten principalmente en el mercado inmobiliario, el capital riesgo y una pequeña parte en infraestructuras, madera y agricultura que juntas suman un 1%. Sin embargo, no se incluyen el oro, los hedge funds, las materias primas, etc., que pueden añadir otro 5% o 7% según algunas estimaciones.

Cuando calculamos las expectativas de rentabilidad y riesgo para los mercados de capitales y los alternativos, contamos con algunos modelos que pueden ayudarnos, pero también nos basamos en las relaciones que hemos visto históricamente. En los últimos 25 años, este es el patrón general y algunas observaciones:

- Inmobiliario: Rentabilidad entre las acciones y los bonos; riesgo de valoración cercano a los bonos, pero los riesgos económicos deberían ser mayores

- Hedge funds: Rentabilidad y riesgo entre las acciones y los bonos

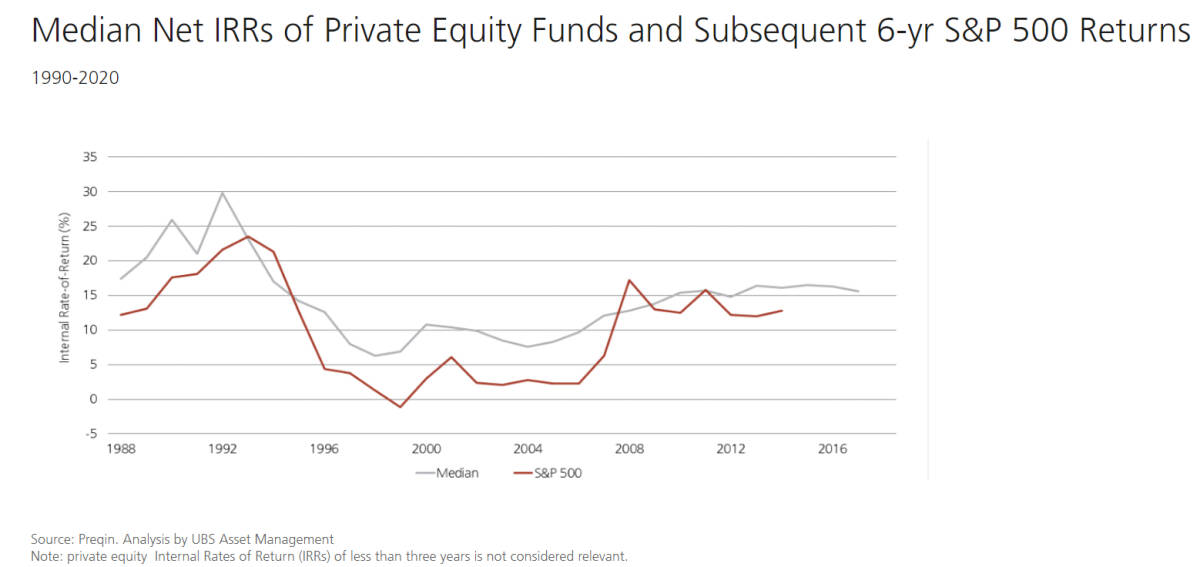

- Fondos de capital riesgo: durante los últimos 25 años, la media ha superado al S&P en 420 puntos básicos. En la última década, ha sido inferior: 200 puntos básicos. Estimamos que el fondo de capital riesgo medio tiene un ciclo de unos siete años, que hemos comparado con las rentabilidades de 6 años del S&P 500.

A lo largo de los últimos 30 años, el fondo de capital riesgo medio ha obtenido una prima sobre el mercado público, representado por el S&P 500. Con algunas excepciones, la mayor parte del tiempo la rentabilidad de los fondos de capital riesgo es superior a la de los mercados públicos.

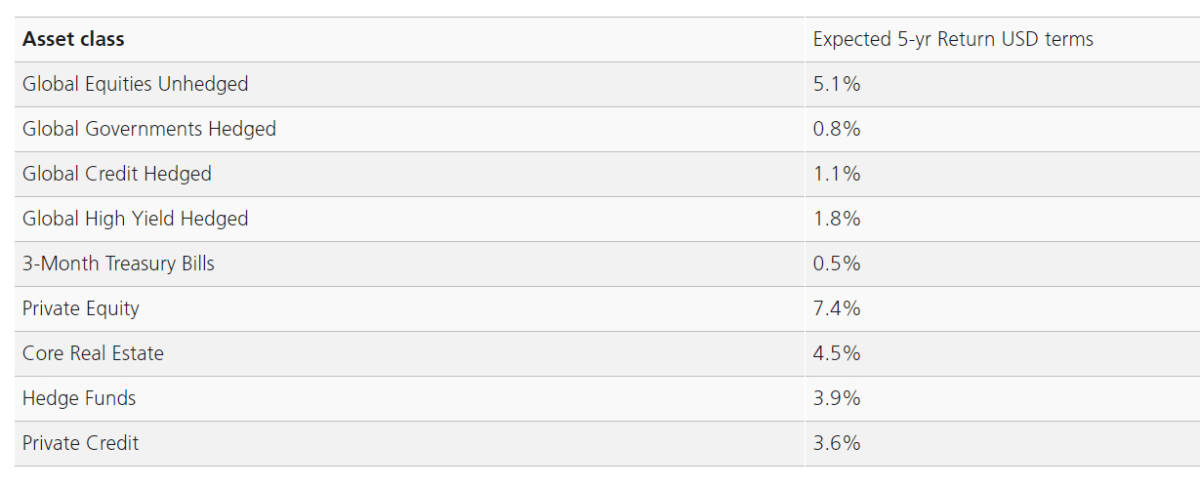

En cuanto a nuestras perspectivas de rentabilidad a futuro, vemos valoraciones altas en el mercado de renta variable estadounidense y neutrales en los mercados de renta variable de fuera de Estados Unidos. Estimamos que la rentabilidad de la renta variable mundial en los próximos 5 años será de alrededor del 5,1% en USD sin cobertura.

Esperamos que los bonos, con la divisa cubierta, obtengan rentabilidades en la parte baja de un solo dígito. Esta cifra es superior a la de hace un año, cuando nuestra previsión de rentabilidad a 5 años para la deuda pública mundial era del 0%.

Por otro lado, nuestras estimaciones de rentabilidad para los activos alternativos se ven afectadas por el entorno de bajos tipos de interés, pero siguen siendo favorables en relación con los mercados públicos. En cuanto al capital riesgo, esperamos ver una prima similar a la que hemos visto históricamente, del 7,4%. Esperamos que la rentabilidad del mercado inmobiliario se acerque a la de la renta variable, con un 4,5%, y que los hedge funds y el crédito privado se sitúen algo por debajo del 4%.

Álvaro Cabeza es Country Manager de UBS AM Iberia