opinión

Más allá de la coyuntura

Jorge Pérez

Jorge PérezEl director de Inversiones de Libertas 7 aborda el cambio de coyuntura económica ante los factores coyunturales que han venido apareciendo en los últimos tiempos y su impacto sobre los mercados financieros

VALÈNCIA. 2019 resultó ser uno de los mejores ejercicios de la última década para la renta variable, con revalorizaciones de más del 20% en algunos de los principales índices, lo cual no deja de resultar paradójico en un año que hasta la fecha ha sido el peor en términos de crecimiento macroeconómico desde la recesión. Si bien es cierto que estas fuertes revalorizaciones vinieron precedidas de importantes correcciones en 2018, cabe preguntarse si las valoraciones y el comportamiento del mercado durante el último año han sido racionales en la coyuntura actual.

Asistimos al más largo periodo de expansión económica de la historia de EE UU, tras más de 10 años de crecimiento ininterrumpido, sin embargo a nivel mundial se ha producido un cambio en el patrón de crecimiento en los últimos trimestres, pasando de una expansión sincronizada de las economías desarrolladas y emergentes a una situación de desaceleración global.

Alemania e Italia han experimentado durante 2019 un escenario de contracción de su producción industrial y de los diversos índices de productividad, con especial incidencia en el sector del automóvil, arrastrando con ello al conjunto de la Eurozona.

China ha reducido su ritmo de crecimiento y ha puesto en marcha diversas medidas de estímulo con efectos positivos, ayudado también por la depreciación de su divisa. Por otro lado, los emergentes tuvieron uno de los peores años en el último ciclo por sus propias debilidades internas en algunos casos y por la menor demanda de materias primas en otros, agravado por elevados niveles de endeudamiento en divisa dólar y la depreciación de sus monedas locales.

Conflictos comerciales

Son diversas las razones que explican este cambio en la coyuntura y giro a la baja en la evolución de las tasas de crecimiento, empezando por las políticas proteccionistas y conflictos comerciales internacionales protagonizadas principalmente por China y EEUU, y las derivadas implícitas en forma de menor crecimiento de estas economías y sus socios comerciales.

No menos importante es el agotamiento del efecto procíclico de los estímulos aplicados en política monetaria por los bancos centrales, con cada vez menor margen de actuación y con resultados marginalmente decrecientes. A todo ello hay que añadir señales que podrían reflejar un cierto agotamiento del ciclo, unido a una serie de transformaciones sectoriales y cambios en los hábitos de consumo que están causando profundos cambios en las cadenas de valor industriales. Adicionalmente, la inestabilidad geopolítica y las situaciones particulares de algunos países son elementos que no contribuyen a un entorno de estabilidad y crecimiento.

Más allá de factores coyunturales lo más preocupante son los componentes de carácter estructural, variables asociadas al agotamiento del modelo de crecimiento actual y la cada vez más palpable 'japonización' de las economías occidentales, un peligroso círculo vicioso del que parece difícil escapar: bajo crecimiento, baja inflación, políticas monetarias ultralaxas con bajos tipos de interés, y un progresivo envejecimiento de la población. Si bien no parece existir un elevado riesgo de recesión a nivel global en los próximos 24 meses, sí aumenta el riesgo de profundizar en un escenario de débil crecimiento económico estructural, con efectos negativos en el largo plazo y especial incidencia en la Eurozona, donde dichos componentes estructurales están muy presentes.

España afronta este escenario en una posición de mayor solvencia que hace una década, con superávit por cuenta corriente, un tejido empresarial más competitivo y desapalancado y con mayor vocación exportadora, así como un sistema financiero más sólido y saneado. Pero presenta otras problemáticas no resueltas -cuestiones territoriales, endeudamiento público o estancamiento de la productividad entre otros-, mientras que la mayor apertura de la economía española al exterior también supone una mayor dependencia de sus vecinos comerciales y correlación con la salud de sus economías.

Senda de ralentización en España

La evolución del PIB de la economía española ha venido describiendo una senda de ralentización en su crecimiento desde el 3,8% del ejercicio 2015 hasta el 2,4% registrado en 2018, situándose las actuales previsiones por parte del FMI en el 2% para 2019 y 1,6% para 2020 y 2021. El progresivo menor ritmo de crecimiento dificultará el mantenimiento de unas tasas de creación de empleo similares a las de años atrás, con las consecuencias directas que ello conlleva en términos de consumo privado y capacidad de ahorro de las familias, así como en el objetivo de cumplimiento del equilibrio presupuestario y reducción del nivel de endeudamiento sobre el PIB.

Con un nivel de deuda pública cercano al 100% del PIB, en España se han llevado a cabo políticas económicas que no han aprovechado estos años de crecimiento para sanear balances y reducir el endeudamiento en el sector público, sino para consolidar y aumentar de manera estructural su gasto, con políticas que priorizaban los objetivos cortoplacistas frente a las reformas estructurales que garanticen un sólido crecimiento a largo plazo y reduzcan la vulnerabilidad de la economía española ante eventuales nuevos episodios de crisis financieras a nivel internacional. Frente a ello, no son pocas las voces que sugieren la puesta en práctica de medidas de política fiscal más expansivas, con el objetivo de controlar el déficit y al mismo tiempo desarrollar políticas de estímulo a través de inversiones dirigidas desde la administración pública.

Cabría preguntarse si en un contexto donde la iniciativa privada percibe ciertos riesgos y aumenta su cautela preservando capacidad inversora y capital es razonable que el sector público tome el relevo ejecutando ambiciosos programas de inversión en el momento y en las áreas de actividad que considera más oportunos. Se trata en cualquier caso de políticas dirigidas que priorizan el gasto frente al ahorro, al desapalancamiento y a la reducción del déficit estructural.

La ausencia de tensiones inflacionistas ligadas a un crecimiento enquistado por debajo del potencial -y la intervención de los bancos centrales tratando de estimular la economía sobre la base de políticas monetarias expansivas-, unido al impacto negativo que tendría en términos de desequilibrio presupuestario un incremento en los costes de financiación de la deuda pública, nos aseguran unos bajos tipos de interés en el largo plazo.

Exceso de liquidez

El exceso de liquidez y los bajos tipos pueden estar provocando en último término una inadecuada asignación de recursos y decisiones incorrectas de inversión y asunción de riesgos, y acaban alterando el mecanismo de formación de los precios. Las distorsiones que se generan en los mercados de crédito y renta fija igualmente tienen su reflejo en la renta variable, incentivando la asunción de mayores riesgos para obtener la misma o menor rentabilidad, disparando los múltiplos de cotización.

El buen comportamiento de los mercados de renta variable en 2019 obedeció principalmente a un repunte de múltiplos de cotización, más que a significativos crecimientos en los beneficios empresariales, que también se han producido. La relajación de la tensión comercial entre Estados Unidos y China junto con las próximas elecciones presidenciales en EE UU pueden suponer un cierto impulso a los mercados durante este ejercicio, manteniendo los mercados en niveles por encima de sus múltiplos históricos, frente a unas previsiones de resultados que están siendo revisadas ligeramente a la baja para 2020 y unas condiciones macroeconómicas dando muestras de una sensible ralentización.

Al igual que en 2019 parece que la relación entre precio y valor no será necesariamente lineal, pero al final el tiempo siempre acaba poniendo las cosas en su sitio.

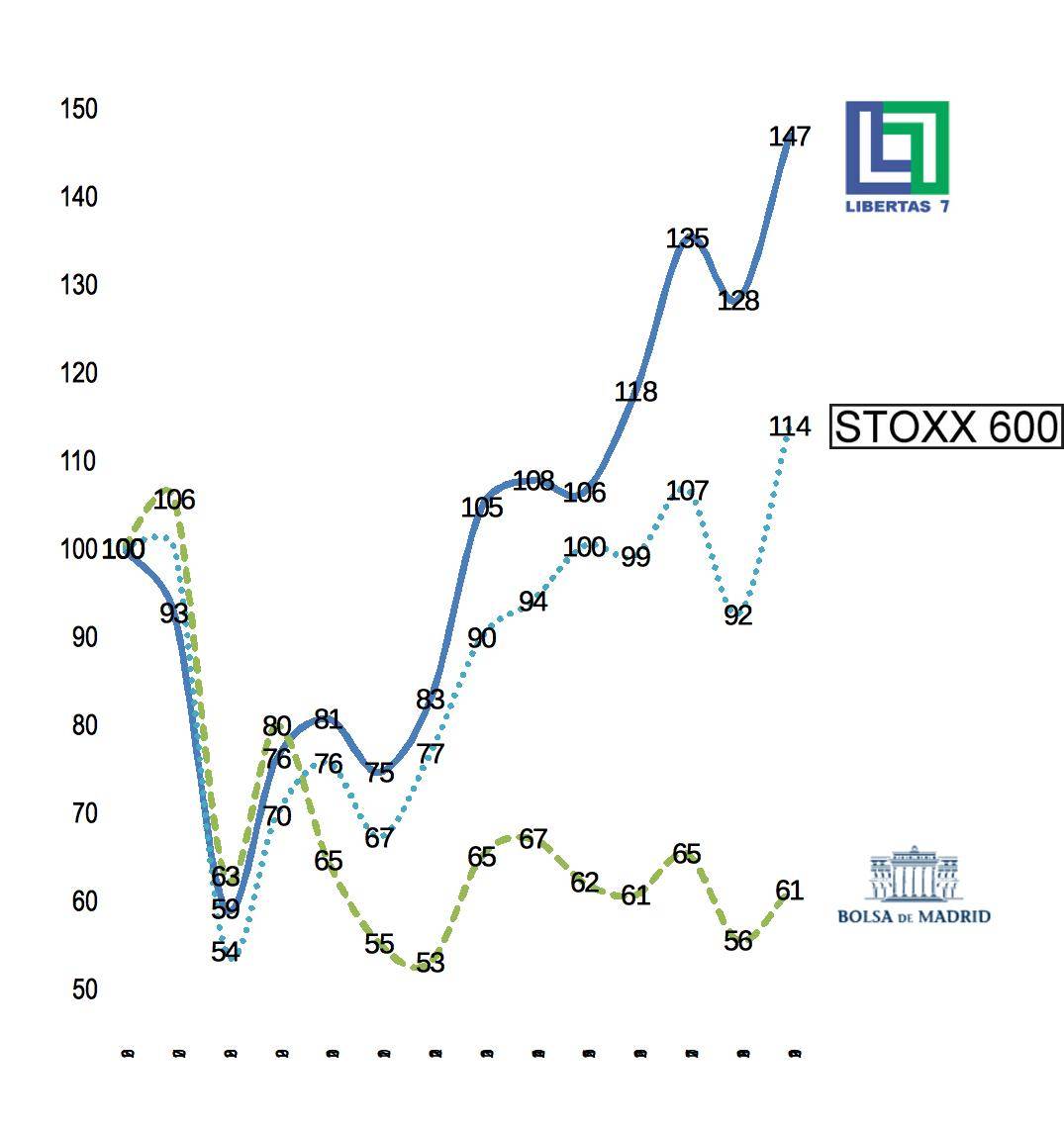

Rentabilidad acumulada de la cartera de inversiones en bolsa de Libertas 7 desde diciembre de 2006 (base 100)

Jorge Pérez es director de Inversiones de Libertas 7