EL INVERSOR ESTÁ DESNUDO / OPINIÓN

Lo que le van a costar los próximos cinco años

MURCIA. A estas alturas ya hemos perdido la inocencia económica: Tipos de interés negativos, bancos centrales imprimiendo dinero sin fin, préstamos que pagan, depósitos que cobran… Aun así, no lo hemos visto todo. Vamos a hablar de construir patrimonio como estrategia ofensiva ante el principal enemigo que posiblemente se alce en los próximos cinco años: una inflación fuera de control.

El ahorro es lo que nos queda después de trabajar, pagar impuestos y hacer frente a nuestras obligaciones básicas. Con ese ahorro podemos hacer dos cosas: consumir o invertir. Y sólo una de ellas construye patrimonio: invertir. No es una palabra inocente. Al contrario, viene cargada de connotaciones que no siempre son útiles. La primera es que invertir es opcional: no lo es, si queremos construir patrimonio. Porque el patrimonio tiene tres enemigos:

- Los impuestos. La función del Estado para sus ciudadanos debería ser garantizarles un entorno seguro y que fomente la prosperidad. Educación, sanidad, orden público, estabilidad jurídica y un largo etc. están contenidas en estas dos. Y para financiarlas se recaudan los impuestos. Sin embargo, es un hecho que los impuestos reducen el patrimonio de los contribuyentes en todas sus formas (directos, indirectos, especiales, tasas, etc.). Conocer la normativa o asesorarse para no pagar de más lo hacen incluso los más acérrimos defensores de los impuestos. Algo así como el cielo: incluso los más creyentes no tienen prisa en llegar. Pero también es un hecho que vienen determinados por el Estado y cada vez más condicionados por Europa. Además, con mayor o menor eficiencia se revierten en forma de gasto público. Por eso nuestras opciones son pocas: Pagar de más, pagar lo justo (optimizar) o marcharnos.

- Las malas decisiones. Ya hemos dicho las dos opciones que tenemos con nuestra renta disponible: consumir o invertir. Y si regamos más una planta, regaremos menos la otra.

Lo curioso es que, si invertimos más hoy, aumentará nuestra renta disponible mañana, así que la decisión debería estar clara (si fuéramos racionales). Pero como dijo alguien, si fuéramos racionales Las Vegas estaría vacío. Las malas decisiones repetidas o de gran impacto (por no medir el riesgo) son un enemigo habitual del patrimonio, peligroso y a veces invisible, el segundo de ellos. De hecho, incluso familias inversoras de tradición acaban cayendo por ese punto muerto que tenemos los humanos (y que sólo se salva con una visión externa).

- La inflación fuera de control. Y llegamos al tema clave, en parte porque es infrecuente pero principalmente porque nuestra memoria es corta. La inflación es la subida de precios para el consumidor. Cuando esta es gradual, los salarios siguen a los precios con un ligero retraso, pero el poder adquisitivo se mantiene. Y en el mundo anterior a la Crisis Financiera (CF), con tipos positivos, el interés también mantenía el valor de nuestro ahorro. Eso se acabó. Antes de la CF, la labor de los bancos centrales era mantener la inflación en el 2%, procurando que no se superase este objetivo. Después de la CF, y abierto el desagüe monetario sin signos de recuperación, se ha ido modificando la supuesta función de los bancos centrales, incluyendo ya el estímulo económico y hasta la generación de inflación. ¿Por qué? Porque la inflación deteriora el valor del dinero, y eso salvará a los países desarrollados.

Vamos a explicar por partes el por qué, en qué le afecta y cómo convertirlo en una oportunidad.

- En primer lugar, ¿qué ocurriría después de cinco años con una ligera inflación del 2% si tenemos 100.000€ y no los invertimos? Perderían 9.608€ de valor. Si los años siguen pasando, el patrimonio va desapareciendo poco a poco. Dicho de otra forma: Si usted tributa al 35%, tendría que haber ganado 14.781€ más para, después de tributar, mantener los 100.0000€ de valor actual dentro de sólo cinco años. ¿Qué le parece más sencillo para mantener el valor de su dinero, invertir o ganar más? Obviamente haga las dos si puede, pero invertir no es opcional si quiere mantener el fruto de su trabajo.

- En segundo lugar, ¿qué ocurriría si tuviese una deuda de 100.000€ en las mismas circunstancias? Correcto, ocurriría todo lo contrario. La deuda le sería más fácil de pagar año tras año porque el importe que debe se mantiene constante sobre el papel, pero pierde valor cada día (y por eso un millón de pesetas hoy es muy poco comparado con un millón cuando había dos canales en televisión).

- Por último, piense en la deuda de un país en el mismo plazo: el importe nominal permanecería pero el valor real se reduciría gracias a la inflación, igual que en una economía doméstica. Este es el objetivo de los bancos centrales: pagar la deuda inflacionando, ya que creciendo sería un milagro.

¿Y cuál es entonces el riesgo? La inflación descontrolada. Cuando la inflación se descontrola, los salarios no pueden seguir el ritmo, el poder adquisitivo se pierde rápidamente y la clase ahorradora (pero no inversora) se empobrece día a día. Un sistema maduro está siempre alerta para atajar esta situación de raíz. Llevado al extremo hablaríamos de hiperinflación: la confianza en la economía y en el valor del dinero desaparece, la gente trata de deshacerse del efectivo en cuanto lo cobra y esto agudiza el problema.

Barrida de la clase media

Durante un tiempo la normalidad desaparece, la clase media queda barrida y la economía colapsa. El mercado negro es la solución al abastecimiento de productos básicos y, si hay suerte, pasado un tiempo todo vuelve a empezar. Una inflación descontrolada sería un 5-7% en países europeos. Dicho de otra forma, en sólo 10 años (por el efecto compuesto) perderíamos la mitad del patrimonio si no lo invertimos.

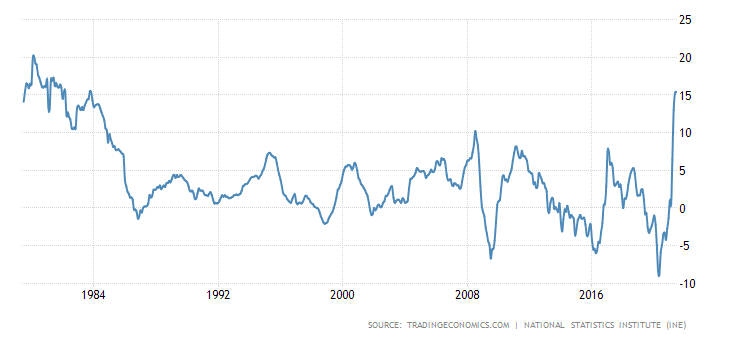

¿Cuándo llegará? ¿Cómo prepararnos? Ni se sabe cuándo ni es importante saberlo. Si los telescopios de todo el mundo detectaran un asteroide que se dirige a la Tierra con total seguridad, pero no pudieran saber cuándo impactaría, ¿sería motivo para no prepararnos? Esto es algo similar. Un indicador es el de precios industriales, puesto que suelen anticipar lo que acaba llegando después al consumidor. No es directo ni es rápido, pero si las empresas quieren subsistir no pueden absorber todo el impacto de una inflación en las materias primas y acaban pasándola al consumidor.

Este es el último dato que conocemos (un salto a niveles del año 83):

La inflación llegará, y un día se irá fuera de control. Aunque no sepamos cuándo, lo ideal es estar preparados ahora que podemos. Sin ánimo de hacer una lista exhaustiva, estos son algunos principios que le pueden ser útiles:

- Endeudarse a tipo fijo: Estaremos poniendo a nuestro favor la política monetaria del mundo desarrollado, que nos genera inflación y casi nos regala el dinero.

- Elegir activos reales (*): Todos ellos se ajustan a la inflación, como por ejemplo infraestructuras (activos regulados y con naturaleza de largo plazo), transportes (forman el sistema circulatorio de la economía), inmobiliario core (ciudades de primer orden, centros logísticos para el comercio electrónico, colegios, sector sanitario...)

- Invertir en mercado financiero: Seleccione bien y seleccione oligopolios. Dormirá tranquilo y cada vez más rico.

Un paréntesis: Si no llega a la nota de más abajo permítame recordarle que esto no es una recomendación para usted, son sólo principios que necesitan contexto y experiencia. La razón de reiterar esto nos remite al inicio: Invertir no es opcional, y para invertir hay que formarse o asesorarse.

(*) Llamamos activos reales a los que no cotizan en bolsas u otros mercados.

En resumen

Los bloques que componen la inflación empiezan a crecer. Los bancos centrales quieren que así sea, para que la deuda se les haga más fácil. Y la inflación es el tercer enemigo del patrimonio. Nuestro consejo: póngase a favor de la corriente, aproveche el dinero barato para invertir en activos de primera calidad y una inflación fuera de control será lo mejor que le pueda pasar.

Alejandro Martínez es socio director de inversiones y cofundador de EFE & ENE Multifamily Office

Aviso legal: En ningún caso la presente publicación supone una recomendación personalizada o informe de inversión. Es un artículo meramente informativo. Bajo ninguna circunstancia podrá entenderse que el presente documento constituye una oferta de compra, venta, suscripción o negociación de valores u otros instrumentos. Su autor por tanto no responde bajo ninguna circunstancia por la utilización o seguimiento del mismo.