En un período presupuestario “normal” la noticia económica sería el debate en el Congreso sobre los presupuestos de 2020. El día 1 de enero próximo se abre un nuevo año fiscal y lo más lógico y conveniente es disponer de presupuestos acordes con la evolución esperada de la economía y con nuestros compromisos europeos.

La importancia de la política fiscal, que se plasma a través de los presupuestos, es enorme en la Unión Monetaria Europea, puesto que es la única herramienta de relevancia en manos de las autoridades nacionales. La posición en el ciclo de la economía española a finales de 2019 y la prevista para 2020 no tiene mucho que ver con la que existía cuando el ministro Cristóbal Montoro confeccionó el actual presupuesto, ya prorrogado, en 2017. Evidentemente, las previsiones de recaudación por impuestos y las de gasto público, ni siquiera los pagos por intereses de la deuda, no son adecuados en la actualidad. Es cierto que las autoridades económicas pueden modificar dichas previsiones y trabajan con cifras distintas, pero el presupuesto del Estado también incluye la relación de éste con las demás administraciones, las españolas y las europeas, causando distorsiones poco recomendables.

España salió el pasado junio del procedimiento de déficit excesivo, abierto desde hacía diez años, cuando las finanzas públicas dejaron de seguir la senda pactada con la Unión Europea. De hecho, se pasó en sólo un año de un superávit del 1,9% en 2007 a un déficit del 4,4% del PIB en 2008 (Figura 1), cuando el límite era el 3%. En 2018 se alcanzó el 2,5% de déficit, tres décimas más de lo requerido (2,2%) pero suficiente para ser el último país en abandonar el procedimiento. Sin embargo, deberíamos continuar reduciéndolo este año y el próximo, a un 2% y un 1,7%, respectivamente. ¿Es eso posible o probable? No, realmente. La propia ministra en funciones, Nadia Calviño, en declaraciones de esta pasada semana, aún cuando era optimista sobre la situación económica, no hizo mención explícita acerca de dicho cumplimiento.

Sin embargo, sería precisamente ahora el momento de recurrir a la política fiscal. La razón estriba en que la política monetaria está dejando de ser efectiva, puesto que por más liquidez que se siga inyectando en la eurozona, la economía europea sigue bastante estancada. En momentos como este, de desaceleración o estancamiento, las políticas económicas deben ser contra-cíclicas, es decir, expansivas. Alcanzado el límite por parte del BCE, los estados miembros, que aún mantienen la competencia en política fiscal, deberían ser los encargados de bien sea expandir (con limitaciones) el gasto público o reducir los impuestos. Gracias a la bajada de los tipos de interés propiciada por el BCE, el coste actual de la deuda pública ha disminuido sustancialmente y lleva siendo así desde hace varios años, lo que ha dado tiempo a los países de la zona euro para sanear sus cuentas públicas y disponer de margen fiscal. Hace ya meses que Alemania se planteó este tipo de políticas, debido que acumula un superávit considerable en su presupuesto anual.

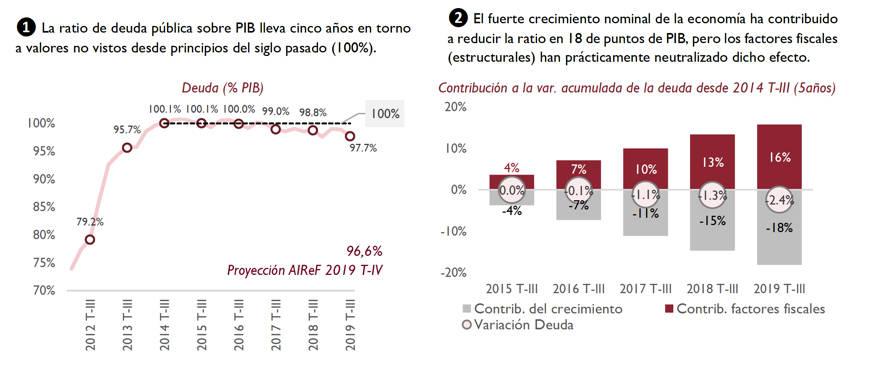

No es ese el caso de España. El mes pasado la AIReF, la Autoridad Independiente de Responsabilidad Fiscal, publicó su informe sobre la deuda, del cual se reproducen las figuras 2 y 3. Cabe destacar, en primer lugar, que la deuda pública está estancada alrededor del 100% del PIB y que no ha crecido, sino que se ha reducido levemente en los últimos años. Sin embargo, los bajos tipos de interés y el buen crecimiento de la economía española habrían permitido reducirla sustancialmente (15-20 puntos porcentuales). Como puede verse en el gráfico de la derecha, este no ha sido el caso, pues la política fiscal en lugar de ser contractiva o restrictiva durante la expansión (para tener margen de expansión en las recesiones) ha sido neutral, compensando prácticamente por completo el efecto del crecimiento. Esto es especialmente grave con tipos de interés a niveles históricamente bajos. La suma del crecimiento y los bajos tipos de interés habría permitido, de la misma forma que a comienzos de la Unión Monetaria, desacumular deuda y corregir el déficit (Figura 1). José Luis Escrivá, presidente de la AIReF, lamentaba recientemente que España no ha aprovechado la laxitud monetaria para realizar la consolidación fiscal. Nuestro déficit estructural, el que nos comprometimos mediante el cambio en el artículo 135 de la Constitución a mantener por debajo del 0,5% del PIB, está anclado alrededor del 2%.

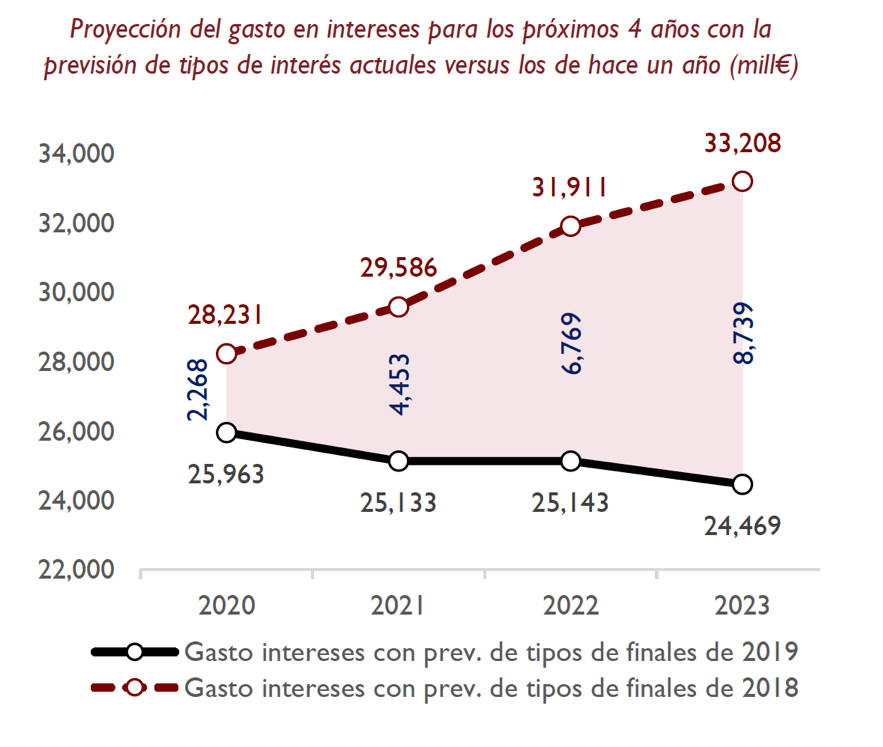

En la actualidad, las finanzas públicas no son sostenibles, especialmente si cambiase la tendencia en la evolución de los tipos de interés. Los pagos previstos por tipos de interés estarán comprendidos entre 25.963 y 28.231 millones en 2020 (Figura 3). La diferencia depende de que, lentamente, los tipos de interés a los que se endeuda el Estado vuelvan a su nivel tendencial. Si esto es así, no sería posible reducir la deuda por debajo del 90% hasta 2050. ¿Dónde radica el problema? El Estado, como las familias, tiene una restricción presupuestaria: temporalmente puede gastar más de lo que ingresa y endeudarse, pero si la deuda crece por encima de su renta anual, los pagos por intereses pueden ser tan elevados que le reste capacidad de crecimiento. Y sin crecimiento, los déficit van aumentando. Se entra en un círculo vicioso que puede llevar a la quiebra.

En España confiamos siempre en que, durante las expansiones, crecemos más rápido que nuestros socios. Sin embargo, la falta de reformas estructurales y la consiguiente rigidez de la economía, ha hecho muy lenta y costosa la recuperación tras la crisis. Mientras no saneemos nuestras cuentas públicas y sin las reformas estructurales, estaremos abocados a crecimiento lento y recesiones largas. De seguir así, además de las finanzas públicas, las condiciones sociales tampoco serán sostenibles. Y no nos lo podemos permitir.