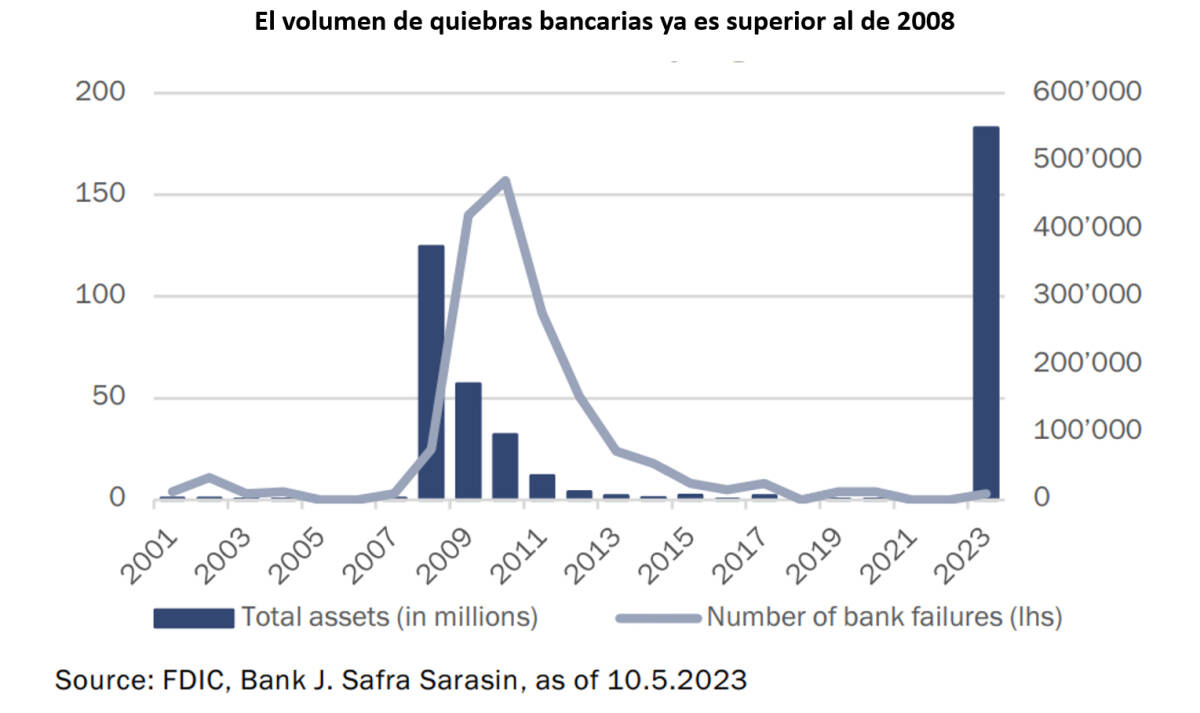

MADRID. Otro banco regional estadounidense ha necesitado ser rescatado. Los riesgos de recesión aumentan y las cifras de inflación siguen siendo elevadas. Ante este escenario, mantenemos una posición prudente. Menos de dos meses después de la quiebra de Silicon Valley Bank, el banco regional estadounidense First Republic Bank sólo ha podido salvarse con la ayuda de una adquisición por parte de JP Morgan. De este modo, JP Morgan se ha hecho cargo de tres de las mayores quiebras bancarias estadounidenses de este siglo, tras la absorción de Bear Stearns y Washington Mutual en 2008. ¿Significa esto que se ha restablecido el orden? Es difícil decirlo. Pero es muy evidente que el ciclo de subidas de tipos de interés más fuerte y rápido de los últimos 40 años está pasando factura.

Lo mismo ocurre con las empresas y los hogares. El fuerte aumento de los costes de financiación se refleja en unas normas más estrictas para los préstamos bancarios, tanto en EE.UU. como en Europa, como muestran las Encuestas sobre Préstamos Bancarios del Banco Central Europeo y la Reserva Federal de EE.UU. publicadas recientemente. Pero no sólo la oferta de crédito está bajo presión. La demanda de crédito por parte de las empresas, la financiación hipotecaria y el crédito al consumo también están disminuyendo. Este es otro aspecto que se reflejará en el debilitamiento de la actividad económica en los próximos trimestres.

Mientras tanto, las tasas de inflación se mantienen muy por encima del objetivo de los bancos centrales. Aunque la tasa de inflación subyacente de la eurozona bajó por primera vez en diez meses hasta el 5,6% en abril, la inflación general, incluidos los precios de la energía y los alimentos, volvió a subir ligeramente hasta el 7,0%. En EE.UU., la tasa de inflación subyacente ya alcanzó un máximo en septiembre y cayó al 5,5% en abril, mientras que la inflación general registró un ligero descenso hasta el 4,9%.

Es muy posible que los banqueros centrales se sientan obligados a mantener altos los tipos de interés para combatir unas tasas de inflación persistentemente elevadas. Esto es coherente con la política de comunicación de la Fed (ningún recorte de tipos en 2023), pero contradice lo que los mercados están valorando en términos de evolución de los tipos de interés (tres recortes de tipos en 2023). Creemos que la Reserva Federal mantendrá su política de tipos sin cambios este año. Independientemente de quién acabe teniendo razón, es probable que la resolución de esta discrepancia se traduzca en un aumento de la volatilidad (si la Fed sigue manteniendo su política restrictiva) o en una erosión de la credibilidad de la Fed (si recortan los tipos). Así pues, existe la amenaza de una mayor inestabilidad. Por lo tanto, es aconsejable un posicionamiento defensivo. Esto deja margen para asumir más riesgos en el momento oportuno, pero aún es demasiado pronto para ello.

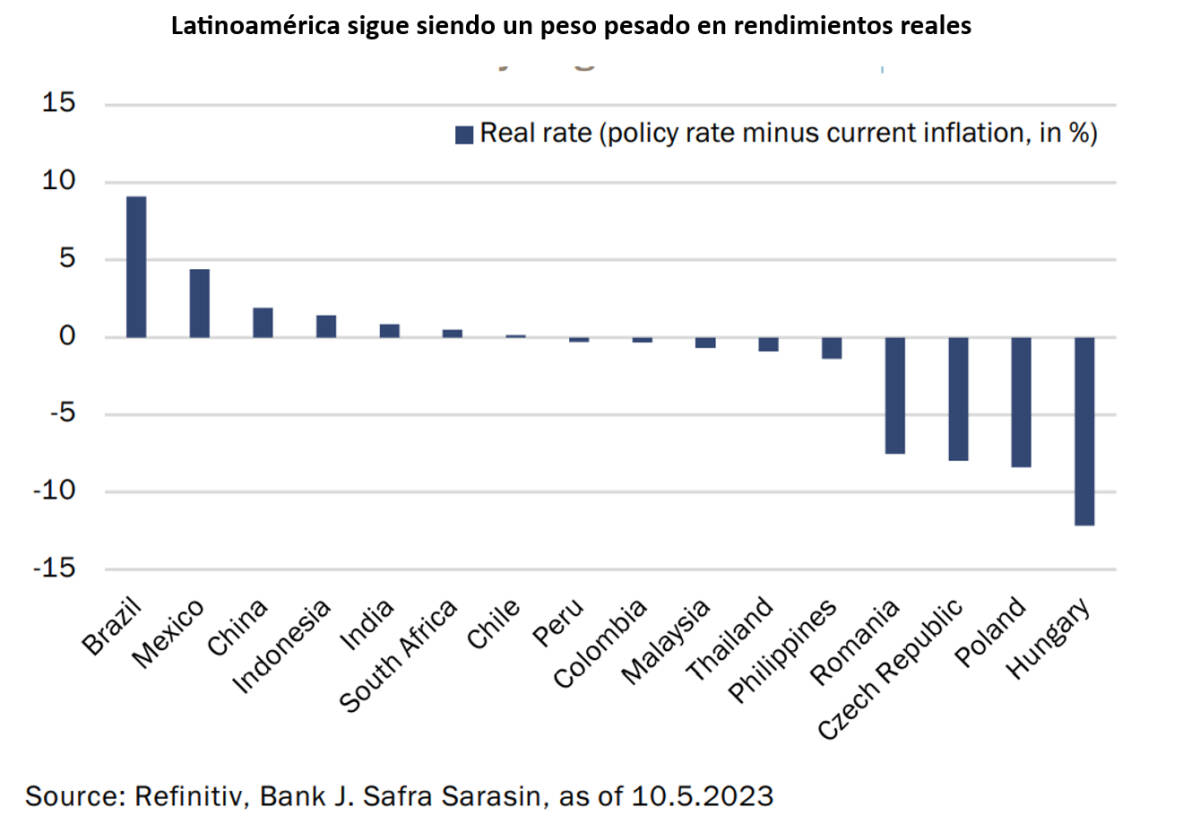

En los mercados emergentes, en cambio, se ha puesto de manifiesto recientemente una tendencia más clara a la baja de la inflación. No obstante, los bancos centrales regionales siguen mostrándose reacios a bajar sus tipos de interés oficiales ante los posibles riesgos inflacionistas y el peligro de debilitamiento divisas debido a la reducción de los diferenciales de tipos de interés. En otras palabras, mientras los bancos centrales de los mercados desarrollados sigan su senda de subidas de los tipos de interés, los bancos centrales de los mercados emergentes tendrán que mantener el rumbo con su renovada credibilidad en política monetaria y, por tanto, los tipos de interés reales también seguirán altos. Esto es particularmente aplicable a Latinoamérica.

Parece que las crisis bancarias ya han perdido su factor miedo. Al menos eso es lo que sugiere la baja volatilidad de los mercados de renta variable. Tras las recientes quiebras bancarias en EE.UU., la volatilidad siguió bajando, hasta su nivel más bajo desde noviembre de 2021. Las bolsas europeas subieron a máximos anuales y el S&P 500 también se mantuvo por encima de la marca de los 4.000 puntos. Esto último, sin embargo, se debió principalmente al comportamiento fuertemente alcista de las empresas tecnológicas de gran capitalización. A nivel sectorial, el rendimiento de las compañías tecnológicas estadounidenses superior al del índice S&P 500 (sin tecnología) en los últimos cuatro meses ha sido incluso el más fuerte de las dos últimas décadas, excluida la subida inducida por los estímulos tras los cierres por la covid.

Hasta ahora, las empresas -especialmente las del sector tecnológico- han trasladado mejor de lo esperado al consumidor el aumento de los costes de los insumos, defendiendo así sus márgenes, ya de por sí elevados. Otro factor de apoyo ha sido la amplia provisión de liquidez por parte de los principales bancos centrales tras la crisis bancaria. Es probable que ambos factores cambien en los próximos meses. Mientras tanto, las valoraciones siguen siendo elevadas. Lo mismo cabe decir de las expectativas de beneficios empresariales. En nuestra opinión, son demasiado optimistas.

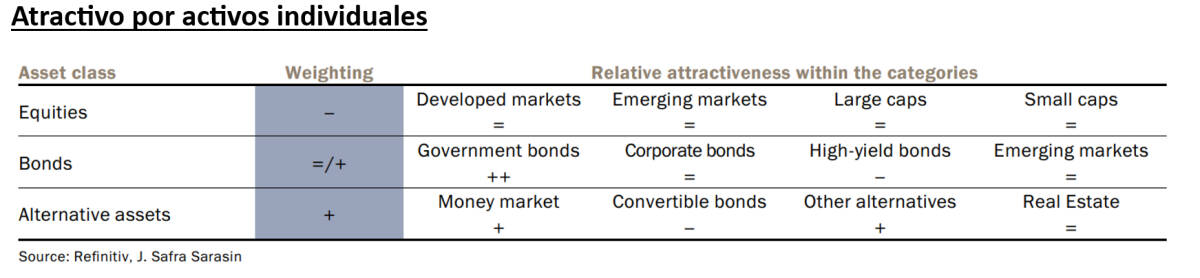

El incierto entorno del sector bancario refuerza los riesgos económicos y de inversión generales. El debate sobre el aumento del techo de deuda estadounidense también incrementa los riesgos de recesión. Dado que prevemos un aumento de la inestabilidad, consideramos necesario seguir posicionando nuestras carteras multiactivos de forma defensiva, con una infraponderación en renta variable y una sobreponderación en renta fija.

Dentro de la renta variable, preferimos sectores y regiones defensivos, así como de alta calidad. Una de nuestras regiones preferidas es, por tanto, el mercado de renta variable suizo, debido a su composición sectorial defensiva.

Por otro lado, seguimos prefiriendo los bonos de alta calidad en el entorno actual. Su perfil de riesgo-rentabilidad es atractivo. Actualmente, los bancos centrales todavía tienen que garantizar el restablecimiento de la estabilidad de precios. Sin embargo, si las expectativas de un crecimiento económico más débil se confirman a medida que avance el año, el final del ciclo de subidas de tipos también debería hacerse más evidente y beneficiar a los bonos.

Seguimos invertidos, pero infraponderados en bonos de mercados emergentes y deuda high yield. Con una sobreponderación en efectivo, mantenemos nuestra flexibilidad para aprovechar oportunidades a corto plazo y utilizar tácticamente los fondos de riesgo. Seguimos sobreponderados en inversiones alternativas, poniendo especial atención en los bonos de catástrofes y el oro. Este último también debería seguir recibiendo apoyo en el contexto de los problemas del sector bancario y debido a la debilidad cíclica y probablemente también estructural del dólar.

Philipp E. Bärtschi es director de inversiones de J. Safra Sarasin Sustainable AM