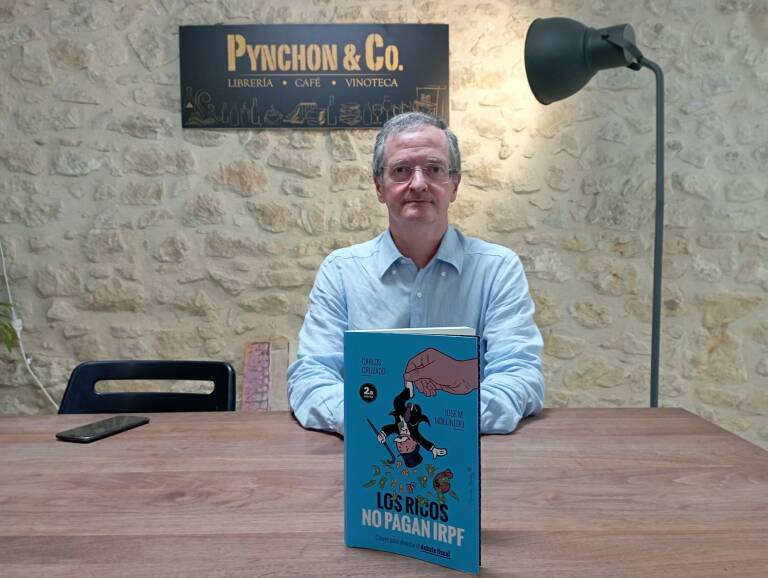

josé maría mollinedo, coautor del libro 'los ricos no pagan irpf'

"La tasa turística se ha demostrado poco eficaz en destinos saturados; quizás mejor una moratoria"

ALICANTE. José María Mollinedo es secretario general del Sindicato de Técnicos del Ministerio de Hacienda. Acaba de publicar Los ricos no pagan IRPF. Claves para afrontar el debate fiscal (Editorial Capitan Swing), junto a Carlos Cuadrado. La semana pasada presentó el libro en la librería Pynchon de Alicante, donde atendió a Alicante Plaza para abordar las cuestiones candentes sobre la política candente relacionada con los tributos y la financiación autonómica.

-¿Qué queréis decir tanto Carlos Cuadrado como tu cuando decís en el título del libro que los ricos no pagan IRPF?

-Es un título prestado. Proviene de experiencias con José María Aznar, cuando estaba en ejercicio de la presidencia del Gobierno, en el año 98, y Pedro Sánchez, en el año 2018. Uno ha dicho que los ricos no pagan impuestos, y el otro que las personas ricas deben contribuir más con el pago de impuestos. Cada uno lo dijo en un contexto determinado. José María Aznar lo explicaba para decir que esto lo necesitaba para justificar una bajada de impuestos para esas personas con más riqueza o más renta y hacerles contribuir de mejor manera. Y el segundo, el actual presidente del Gobierno en la legislatura anterior, lo dijo para aumentar la tributación de la renta. Lo que hacemos en el libro es desgranar las fórmulas que utilizan las personas con grandes fortunas para vehicular buena parte de sus rentas y de su patrimonio, a través de sociedades. Históricamente lo veíamos con las Sicav para presenciar el patrimonio de acciones en patrimonio inmobiliario. Bueno, pues esto se ha corregido con la Ley de Prevención del Fraude junio del 21 y eso ha supuesto una modificación del régimen de Sicav para que estas personas no tuviesen que que utilizar una institución de inversión colectiva como una auténtica institución privada.

"Con esta tributación mínima a nivel europeo ya da igual dónde te sitúes, porque se va a exigir aquí en Irlanda, en Países Bajos o en Bélgica"

-¿Y hay algúna fórmula para que las grandes fortunas paguen más, pero a través de IRPF?

-Sí hay fórmulas distintas. Países Bajos, por ejemplo, tiene un sistema que calcula una rentabilidad promedio de las acciones o de los inmuebles, y los somete a tributación. No hay un impuesto de patrimonio como tal, pero hay una imputación de renta, aunque estén sujetas a otras instituciones de inversión colectiva. Pero por ese patrimonio lo tienen que declarar en el impuesto personal de allí. No obstante, para evitar que haya personas que puedan tener la tentación a irse a otros territorios, las decisiones deberían venir a nivel europeo, para someter, como ha pasado con las multinacionales, imponer a través de una directiva, un marco común, para que los países establezcan una imposición mínima, en este caso del 15% para esas multinacionales, o grupos nacionales, que facturan más de 750 millones. Un 15% sobre el resultado como tal, no sobre la base imponible que es lo que rige en España desde la última legislatura, a partir de empresas que facturan más de 20 millones tributando desde base imponible, que es mucho menos recaudatorio que sobre el resultado contable, sobre todo por la exención de dividendos, que es una fórmula que la directiva matriz filial permite. Pero ahora con esta tributación mínima, no solo en la Unión Europea, a nivel de los países del marco de la OCDE, que son unos 140 países, se impone esa tributación mínima a las multinacionales. Eso evita que las multinacionales puedan cambiar por motivos fiscales, como se pensó con Ferrovial. Había una sospecha de que pudiera existir un motivo fiscal. Bueno, pues con esta tributación mínima ya da igual dónde te sitúes, porque se va a exigir aquí en Irlanda, en Países Bajos o en Bélgica.

-Recientemente, algunos gobiernos conservadores han aplicado rebaja de impuestos, principalmente aquí en sucesiones y donaciones. ¿crees que las autonomías, algunas, como la Comunitat Valenciana, se lo pueden permitir?

-No debieran permitírselo desde un punto de vista de pulcritud de las cuentas públicas porque son impuestos estatales que se les cede para su financiación. Y es verdad que determinadas comunidades del arco mediterráneo tienen una falta de financiación, unas más con más intensidad u otras, pero con distintas metodologías. La Comunitat Valenciana siempre lidera ese ranking de infrafinanciación. Pero no es coherente desde un punto de vista de contabilidad pública, que una comunidad, cuando tiene un instrumento que el Estado le cede para que se financie, le imponga bonificaciones fiscales, porque lo que hace es que no recauda esos impuestos, con lo cual aumenta el efecto de la infrafinanciación. Nosotros veríamos más normalizado que existiera, digamos, en esas comunidades, que se estableciesen incentivos fiscales para determinados colectivos, para personas con discapacidad, para personas monoparentales, para colectivos de especial vulnerabilidad, para fortunas más pequeñas pero no bonificaciones amplias como la de sucesiones y donaciones al 99%. Lo que ocurre es que da igual que un heredero reciba en una herencia habitual de 80.000 euros de participación del caudal hereditario, que 8 millones de euros porque tiene la misma bonificación, el 99%. No nos parece a nosotros demasiado eficaz, porque en el sistema tributario de nuestro país, según el artículo 31 de la Constitución, dice que debe someterse a algunos principios, como la progresividad. Y los impuestos progresivos en España son el impuesto de la renta, sucesiones, donación y patrimonio. Y estos dos últimos son los que reciben las comunidades íntegramente el 100% de la recaudación para su financiación. Si se establecen bonificaciones globales para estos dos impuestos, la infrafinanciación será mayor.

"No deberían permitirse bajadas de impuesto de Sucesiones y Donacions; son impuestos estatales que se les cede para su financiación"

- De momento aquí no se ha tocado, pero algunas autonomías sí que que juegan con la posibilidad de eliminar el Impuesto de Patrimonio. En caso de hacerse, ¿se incurriría en una especie de dumping fiscal?

-Históricamente, la comunidad que tenía establecido la bonificación del 100% de Patrimonio era la Comunidad de Madrid. Esto ocurrió cuando Rodríguez Zapatero acuñó aquella célebre frase que le va a perseguir durante muchos años de que "Bajar impuestos también era de izquierdas". Entonces, en la época del boom inmobiliario suprimió el impuesto de patrimonio. Cuando se recupera, después del estallido de la burbuja inmobiliaria, en el año 2011, la Comunidad de Madrid aprobó una bonificación autonómica para no exigirlo. Y sigue sin exigirlo. Seguía sin exigirlo hasta este año 2024. Pero otras comunidades han seguido la estela y algunas, después de las anteriores de las últimas elecciones autonómicas, singularmente Andalucía, Murcia, y también la Comunitat Valenciana, aventuraban establecer una bonificación del 100%. Pero esto no se produjo porque reaccionó la ministra de Hacienda estableciendo el Impuesto de solidaridad de grandes fortunas, al menos para que las personas con mayores patrimonios a partir de los 3 millones estuviesen sometidos a ese gravamen. Si no lo establecía la comunidad autónoma porque lo modificaba, se establecería a nivel estatal. La diferencia es que las cuotas pagadas por el impuesto autonómico deducirán de la cuota estatal, con lo cual una persona no tenía doble tributación. Y esto, pues como es conocido, fue litigado al Tribunal Constitucional que ha fallado que ese impuesto de solidaridad, aún aprobándose sobre la bocina, si se podía exigir. Y de hecho, se ha exigido y las comunidades que lo iban a aprobar han aplicado la bonificación del 100% del impuesto de patrimonio hasta 3 millones de euros, pero no a partir de los 3 millones de euros para que ese impuesto no vaya a las arcas estatales y sigan engrosando las arcas autonómicas. Y Madrid, por primera vez desde el año 2011, también ha revertido su bonificación a raíz de la sentencia del Constitucional. Ha vuelto a modificar su bonificación y la exige a partir de los 3 millones de euros para que ese impuesto no llegue al ámbito estatal y se quede en el ámbito autonómico.

"Pensamos que tanto el impuesto de la banca y el delas energéticas debe ser permanente para evitar las tensiones que pudiesen existir en cualquier momento"

-Hace dos años aparecieron dos nuevas figuras impositivas como fue la impuesto a la banca y a las energéticas. ¿Crees que ese instrumento tiene que ser puntual o tiene que tener carácter definido?

-Bueno, aquello nació con carácter transitorio porque se estaban viendo grandes beneficios empresariales y esos beneficios no se estaban trasladando a los precios finales del consumidor, tal vez porque hay una gran concentración de empresas en esos sectores. Y puede haber una competencia bastante imperfecta por no tildar la de oligopolios. Es verdad que el impuesto ha generado una recaudación, básicamente más el impuesto de la banca que en el de las energéticas, pero indudablemente nosotros como técnicos del Ministerio pensamos que ese impuesto debe ser permanente en esos sectores de alta concentración empresarial para evitar las tensiones que pudiesen existir en cualquier momento.

Respecto del impuesto a la banca, al girarse sobre el margen bruto, tiene más sentido por la diferencia entre los intereses que pagan (por los depósitos) y los intereses que reciben. Ahí se ve la diferencia de dónde se acumula el margen bruto de de la banca. En el caso de las energéticas, hemos visto por parte de algunos de algunos presidentes de alguna entidad protestas porque se gira sobre un porcentaje de la cifra de ventas. Tal vez no sea la mejor medida, tal vez haya que aquilatar ese porcentaje hacia un margen bruto también de la explotación de esas compañías energéticas. De tal manera, que una empresa porque facture más, no necesariamente pague más porque está aumentando los precios a sus clientes, sino porque está hinchando su beneficio. Sería un sujeto pasivo del impuesto contribuyente del impuesto de energéticas. Por tanto, creo que necesita una redefinición. Lo más deseable sería reconfigurar ese impuesto sobre márgenes sin necesidad de hacer deducciones medioambientales, sin incluirlas, porque esas inversiones medioambientales las van a hacer igualmente. Otra cuestión, bien diferente, es que a nivel del Impuesto de Sociedades se pueda plantear una revisión de la deducción por inversiones con finalidad medioambiental, pero ya no específicamente para este sector, sino para cualquier otro, para todas aquellas inversiones que se vayan abordando que no sean de obligado cumplimiento.

-Ahora que estamos en pleno debate de las elecciones europeas y que has comentado el tema medioambiental. ¿Sois partidarios de esa figura impositiva, como puede ser o bien para el turismo o bien para el plástico o el plástico?

-En el caso del turismo, Cataluña, singularmente Barcelona, con un tipo más alto, y Baleares con uno más bajo, ya lo tienen ahora. Canarias parece que lo está próxima a imponer, y la Comunidad Valenciana lo tuvo, forma muy creativa, porque el anterior Gobierno (de Ximo Puig) lo estableció como un tributo autonómico, pero con una bonificación del 100%, permitiendo que los municipios pudiesen establecer un recargo del 100%. Es decir, la comunidad autónoma no recibía ese impuesto, pero los municipios que se sintieran presionados por esa afluencia turística, con el amparo de un impuesto autonómico, podrían imponerlo en su territorio. Y esto la verdad que es una fórmula muy, muy creativa, muy original. Pero como ya sabemos el nuevo gobierno surgido tras las elecciones lo ha anulado sin que haya entrado en vigor. Es una cuestión que ya se está planteando en bastantes ciudades, sobre todo en aquellos lugares donde históricamente ha existido una gran actividad turística y eso no se ha visto reflejada en la población local, es decir, en Canarias, que además, lidera el ranking de sueldos más bajos del país desde hace tres décadas. Cada vez hay más personas dedicadas a ese sector turístico en Baleares, que llega ya casi a la mitad del PIB, y las personas que trabajan para ese para ese turista que viene y prestarle todos los servicios, pues tiene que alojarse en caravanas porque no tiene posibilidades de tener un alojamiento más digno. Ya hemos visto que en algunas ciudades como Magaluf, como algunas de la Costa Brava, que en Tarragona, de turismo muy económico ocasion grandes problemas de convivencia a los ciudadanos de allí. Y este tipo de tasa no es una solución. Lo hemos visto en otras ciudades donde se imponen tasas turísticas. Venecia la tiene y no ha servido para reducir la presión turística porque son unas tasas relativamente cortas económicamente, aunque se imponga incluso a cruceros que ni siquiera pernoctan. Se ha demostrado poco eficaz. Habría que ir a la raíz, como se han planteado ya con la moratoria para no otorgar una licencia de pisos turísticos o para no hacer ampliaciones, como digo en Barcelona, para no abrir más plazas hoteleras. Tal vez con eso otras regiones que están menos desarrolladas puedan recibir a ese turismo que parece que demanda en lugares de nuestro país como destino preferente. Tal vez eso sea más eficaz que una tasa que como se ha demostrado en Venecia no sirve.

"En los distintos modelos de financiación autonómica, lo que se ha hecho ha sido que la tarta de la financiación sea más grande para que todas las comunidades ganen"

-Impuestos y financiación está muy unido. ¿Ves factible la ansiada reforma del sistema de financiación?

-Es posible, lo hemos visto. Que Partido Socialista y Partido Popular, o Grupo Parlamentario Socialista y Popular se pueden poner de acuerdo de facto en normas tributarias. Por ejemplo, hemos visto como la reciente sentencia del Supremo que anulaba unos decretos que había aprobado el ministro Cristóbal Montoro para hacer caja en el año 2012, a través de tres medidas de grandes empresas. Ese acuerdo ha sido retomado por vía de una enmienda por la ministra María Jesús Montero en el primer proyecto de ley que estaba en trámite parlamentario y para evitar que esas empresas dejaran de de ingresar, entonces se ha repuesto medidas que en su día aprobó un Gobierno popular. Entonces sí es posible llegar a ese entendimiento. De hecho, el último modelo, pues recordarán la célebre frase de Solbes de que esto era un sudoku porque había muchos intereses, cada uno de una comunidad autónoma tenía los suyos. Cada una tiene su problemática porque somos un lugar con mucha afluencia turística, porque somos una población receptora de inmigrantes. Cada uno tenía su su cuestión para hacer valer un mayor porcentaje del reparto de la tarta. En los distintos modelos de financiación autonómica que se han producido, lo que se ha hecho ha sido que la tarta de la financiación sea más grande para que todas las comunidades ganen. Puede haber, según los criterios que elija, más o menos complejo. Este último es relativamente complejo porque hay varios fondos con distintos criterios y que reparten cantidades adicionales sobre los criterios generales de la financiación autonómica. Si la tarta es más grande, como se produjo con el sistema vigente de pasar del 33% de la recaudación de renta al 50% de la recaudación del impuesto de los impuestos especiales al 100%, pues la tarta se hace más grande y todo, aunque tenga un porcentaje menor, reciben más financiación. Y esta es la única vía para que las comunidades autónomas se puedan financiar. Y además es una exigencia de la Constitución. El artículo 31 dice que todos contribuiremos al sostenimiento de las cargas públicas, al sostenimiento de las cargas públicas, es decir, contribuimos para sostener el gasto público. Entonces, ese principio de suficiencia, el que ahora las comunidades autónomas en general están planteando que les falta financiación.

Noticias relacionadas

Deuda pública y recuperación

Tras una década de políticas expansivas, el dilema es cómo recuperar la "normalidad" sin poner en peligro la recuperación