MADRID. Tal y como se esperaba, la FED decidió por unanimidad la subida de 25 puntos básicos, que situó el tipo de los fondos federales en línea con los puntos de la reunión de septiembre. El comunicado de prensa suprimió la referencia al "endurecimiento adicional de la política" hecha en marzo. También trató de tranquilizar sobre el estado del sector bancario, pero el endurecimiento del crédito y su impacto incierto sobre la actividad tuvieron prioridad en la evaluación de la situación por parte de la FED.

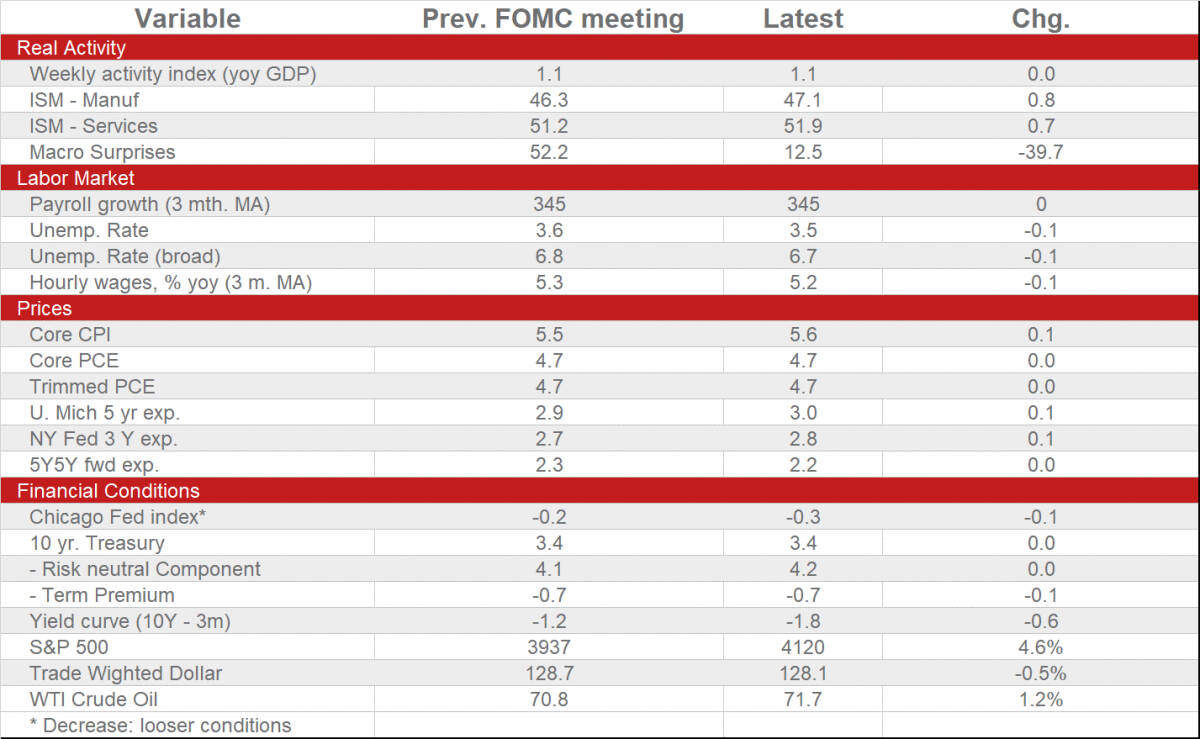

El estado del sector bancario y las implicaciones del endurecimiento de las normas de concesión de préstamos, especialmente por parte de los bancos más pequeños, centran la atención del FOMC. Según Powell, con la venta de First Republic a JP Morgan se completa la reestructuración de tres bancos con problemas y debería marcar el final del periodo de emergencia.

Aun así, la demanda de la línea de liquidez de la Fed sigue siendo elevada (gráfico inferior de la derecha), incluso excluyendo las inyecciones de liquidez para los bancos "puente" creados para gestionar la actividad diaria de Silicon Valley Banks y Signature Bank tras su cierre. En el futuro habrá que reforzar la supervisión y la regulación de las entidades de tamaño medio y, en términos más generales, la regulación tendrá que estar a la altura de la velocidad sin precedentes de la corrida bancaria de Silicon Valley.

Ahora la atención se centra en el impacto del endurecimiento de los criterios de concesión de préstamos (especialmente por parte de los bancos más pequeños) sobre el crecimiento y el empleo. En marzo, Powell dijo que el endurecimiento de las normas crediticias que esperaba el FOMC equivalía aproximadamente a un aumento de 100 puntos básicos del tipo de interés oficial: ahora estas estimaciones son más inciertas, pero Powell admitió que, sin la restricción del crédito, la Reserva Federal se habría visto obligada a subir los tipos.

Aunque el alcance total de la subida de tipos de 500 puntos básicos desde marzo de 2022 aún no se ha manifestado, el presidente Powell señaló que la economía sí se está ralentizando visiblemente, especialmente en el sector inmobiliario y otros sectores sensibles a los tipos de interés. El mercado laboral sigue siendo tenso, pero cada vez hay más indicios de que la oferta y la demanda están volviendo a equilibrarse, con un aumento de la participación en el mercado laboral y una disminución de las vacantes.

Powell sigue convencido de que puede evitarse una recesión a pesar de la brusca y rápida restricción monetaria y espera que el PIB siga creciendo a un ritmo moderado en los próximos trimestres. La diferencia con respecto a episodios anteriores es la fortaleza de la demanda de mano de obra. Tras 500 puntos básicos de endurecimiento, la tasa de desempleo se mantiene en mínimos históricos (3,5%), lo que aumenta las probabilidades de que el mercado laboral pueda enfriarse sin el habitual repunte del paro. También señaló que el personal de la Fed, en su previsión independiente, sí asume una recesión leve, pero acompañada de un aumento global modesto del desempleo.

La inflación se ha moderado, pero la tasa subyacente del IPC se mantiene en el 4,7% interanual, lo que indica que aún queda mucho camino por recorrer hasta el objetivo del 2%. El crecimiento de los salarios, en torno al 5%, es unos 2 puntos porcentuales superior a lo que correspondería a una inflación del 2%, y para llegar a ese nivel se requiere un mercado laboral mucho más flexible. Powell se apresuró a señalar que el crecimiento salarial es sólo una de las causas de la inflación actual y que es difícil establecer una cadena causal precisa entre salarios y precios. Los márgenes de beneficio también desempeñan un papel, pero los atribuyó sólo a los cuellos de botella de la oferta. Una vez resueltos, la competencia hará bajar los márgenes.

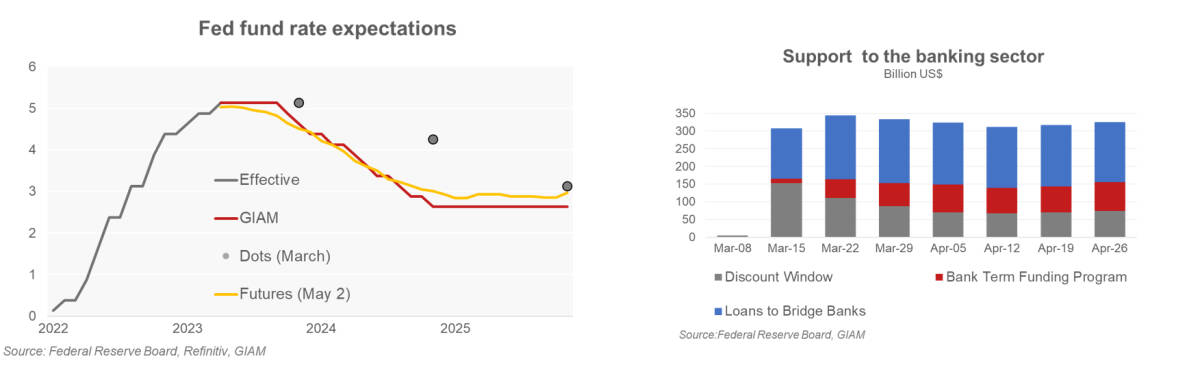

La enorme incertidumbre sobre el impacto final del endurecimiento del crédito en la economía es incompatible con cualquier orientación firme sobre cualquier paso adicional por parte del FOMC. Las próximas decisiones dependerán totalmente de los datos: no obstante, Powell señaló que los tipos se sitúan ahora en los puntos medios de la proyección de marzo y que la QT (contracción cuantitativa) se desarrolla según lo previsto, drenando liquidez. En general, el nivel de los tipos reales y la respuesta del capex muestran que la política es suficientemente restrictiva. No se tuvo en cuenta una pausa en esta reunión y Powell volvió a rechazar las expectativas de recortes de tipos antes de finales de año.

Inflación subyacente

Los mercados esperan recortes ya en verano sobre la base de una senda de desinflación mucho más pronunciada que la proyectada por la Fed, remarcó Powell: la Fed ve la inflación subyacente del PCE (Gastos de Consumo Personal) terminando el año en el 3,6% y esto seguiría siendo incompatible con recortes de tipos. Además, la estabilización de la inflación en el 3% no bastará para que la Fed afloje la presión. Nuestras previsiones apuntan a una inflación de final de año ligeramente inferior (3,4%) y, sobre todo, prevén una contracción franca del PIB en el segundo semestre, lo que empujaría a la Fed a recortar los tipos en las dos últimas reuniones de 2023.

En relación con el techo de la deuda, Powell advirtió de que un impago llevaría al país a un terreno desconocido y que la Reserva Federal no podría hacer mucho para proteger a la economía y al sistema financiero de las consecuencias.

Paolo Zanghieri es economista senior de Generali Investments