VISIÓN FINANCIERA

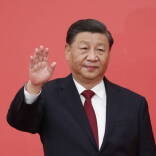

La misión de rescate de China

Imagen de archivo. Foto: JÖRG CARSTENSEN/DPA

Imagen de archivo. Foto: JÖRG CARSTENSEN/DPAEn un audaz movimiento para contrarrestar la desaceleración económica y rejuvenecer la confianza de los mercados, el banco central de China, en un esfuerzo coordinado, desveló recientemente una sólida serie de medidas de estímulo. La siguiente reunión crucial del Politburó sorprendió con un firme compromiso con los objetivos de crecimiento económico y, por primera vez, pretende frenar el declive y alcanzar la estabilización del mercado inmobiliario. Estos objetivos abarcan importantes intervenciones monetarias y fiscales para alcanzar la meta del deseado 5% de crecimiento del PIB. Estos anuncios han provocado el mayor repunte del índice CSI300, que se encuentra ahora casi un 30% por encima de su mínimo de febrero. Muchos inversores, temerosos de perderse el inminente repunte antes de una semana de vacaciones, elevaron el índice CSI300 un 8,5% al cierre, con lo que su ganancia en cinco días superó el 25%, la mayor registrada.

Entre las medidas clave que ayudaron a los mercados a ganar tal ritmo se encuentra el recorte de 50 puntos básicos del coeficiente de reservas obligatorias para los bancos aplicado por el Banco Popular de China (PBoC). Esto reduce la porción de pasivos reservables que los bancos comerciales están obligados a mantener en lugar de prestar o invertir. Este recorte va acompañado de una reducción de 20 puntos básicos en el tipo de interés de las operaciones dobles a 7 días, hasta el 1,5%, con el fin de aumentar la liquidez e impulsar la demanda para combatir las tendencias deflacionistas y estimular el crecimiento económico.

Aunque ya hemos visto medidas similares, lo que no tiene precedentes en este intento de aumentar la liquidez es la recién introducida facilidad de capital del banco central, que permite a las entidades no bancarias utilizar participaciones de capital de alta calidad como garantía para préstamos del banco central, con un cupo inicial de 500.000 millones de renminbi (RMB). Además, las empresas que cotizan en bolsa pueden solicitar préstamos de refinanciación para la recompra de acciones, con un cupo preliminar de 300.000 millones de RMB. Su principal objetivo es reforzar la confianza del mercado, estimular las inversiones y aliviar las restricciones de liquidez a las que se enfrentan las empresas.

El sector inmobiliario también ha protagonizado importantes intervenciones, con una reducción de 50 puntos básicos en los tipos hipotecarios para los préstamos existentes, que se espera reduzca los gastos por intereses de los hogares en 150.000 millones de RMB anuales. Así, la medida no sólo podría ayudar al mercado inmobiliario, sino también aumentar el alcance de la capacidad de consumo de los hogares, ya que la disminución de los gastos por intereses se traduciría en un 2,5% más de renta disponible anual para los hogares que reúnan los requisitos. Se anunció una mayor relajación de los impedimentos a la compra de vivienda. Aunque se han levantado las restricciones a la compra de vivienda en algunas ciudades de nivel 2, la diferencia esta vez radica en las medidas de flexibilización en algunas ciudades de nivel 1. Durante el fin de semana, tres ciudades de nivel 1 anunciaron nuevas medidas de flexibilización: Guangzhou se convirtió en la primera ciudad de nivel 1 en eliminar totalmente las restricciones a la compra de vivienda, mientras que en Shanghái y Shenzhen la relajación fue parcial. El mensaje «potente» en el segmento inmobiliario fue el llamamiento del Politburó a «dejar de caer y estabilizarse» y no a «dejar de caer y subir», lo que ha creado margen para la imaginación de los inversores.

En el frente fiscal, se espera que el paquete de estímulos introduzca ayudas específicas para aliviar las presiones financieras sobre los hogares y estimular el gasto de los consumidores. Hasta ahora se desconocen el alcance y los detalles del estímulo fiscal previsto. Lo más probable es que se destinen al menos 1.000-2.000 millones de RMB a ampliar el programa de intercambio de bienes de consumo («viejo por nuevo»), aumentar el gasto social y reestructurar la deuda de los gobiernos locales. El tamaño y los detalles específicos del paquete fiscal no se han confirmado oficialmente, y se prevé que se revelen más detalles a finales de octubre, ya que la financiación propuesta con bonos especiales ultralargos del Gobierno central necesita cambios presupuestarios. Es probable que el impulso al consumo tenga como objetivo apoyar la renta disponible mediante la reducción del gasto de los hogares en atención a la tercera edad, jubilación, sanidad, educación y vivienda asequible. La lucha contra el desempleo también es prioritaria y cabe esperar que se adopten las medidas correspondientes. Podría haber pagos directos adicionales a los consumidores para conseguir un estímulo a corto plazo. En conjunto, el tamaño absoluto del programa fiscal podría ser mucho mayor. Además, podrían anunciarse nuevos proyectos de infraestructuras, si se siente la urgencia de conseguir un impulso en el cuarto trimestre.

¿Qué sacar de esta intervención?

A pesar de la multitud de políticas monetarias introducidas, como los recortes de los tipos de interés oficiales y de los pagos a cuenta, su eficacia sigue siendo cuestionable. Aunque en teoría estas medidas permiten a los hogares endeudarse a menor coste, la recesión imperante en el mercado inmobiliario frena su disposición a aumentar el apalancamiento. En consecuencia, es incierto que estas iniciativas revitalicen sustancialmente la actividad económica.

Estas perspectivas poco halagüeñas podrían confirmarse con la publicación de los datos sobre consumo y viajes en el futuro, ya que existe un mínimo optimismo en cuanto a cifras. Sin embargo, se espera que la reunión de mediados de octubre de la Asamblea Popular Nacional (APN) ponga de relieve la posible ampliación del déficit fiscal, lo que podría levantar el ánimo del mercado. Además, se publicarán los resultados del tercer trimestre, que podrían indicar un descenso intertrimestral en la mayoría de las empresas. Sin embargo, si el sentimiento general del mercado se mantiene estable, los inversores podrían permanecer relativamente impertérritos, lo que limitaría las posibilidades de caídas en el futuro.

Para respaldar la demanda interna, una mayor financiación de las reformas del bienestar social podría dar un impulso sostenible a la estabilidad financiera de los hogares. Dado que el objetivo de crecimiento del PIB chino se sitúa en torno al 5%, la reciente aplicación de políticas podría tener efectos positivos sobre la demanda, que podrían empezar a hacerse patentes a finales de año. Al principio, la ejecución de las medidas anteriores, como el programa de 500.000 millones de RMB de représtamos para empresas estatales y gobiernos locales que convierten el exceso de oferta de viviendas en viviendas sociales, junto con la iniciativa de financiación de 300.000 millones de RMB de julio para subsidios al consumo, fue lenta. Sin embargo, el impulso de estas iniciativas ha aumentado desde entonces, lo que indica unas perspectivas económicas más prometedoras.

La cuestión acuciante es si el posible programa fiscal mejorará significativamente la confianza del mercado más allá de los efectos a corto plazo. Además, la probable recapitalización bancaria de 1 billón de RMB y el apoyo al alivio de la deuda de los gobiernos locales siguen siendo áreas clave de atención. Si se produce un pivote fiscal, podría surgir una mejor coordinación entre las políticas fiscal y monetaria. Dado que la recesión inmobiliaria ha reducido los ingresos públicos anuales en unos 8,6 billones de RMB y que los ingresos por impuestos sobre la renta de las personas físicas y las empresas han caído más de un 5% en lo que va de año, podría ser necesario un estímulo fiscal superior a esos esfuerzos para compensar el déficit y estabilizar la economía. Incluso con el estímulo fiscal previsto para los próximos meses, las administraciones locales necesitarán tiempo para identificar proyectos de inversión viables.

En resumen, aunque las medidas de estímulo recientemente anunciadas presentan un enfoque polifacético para revitalizar la economía, su éxito dependerá de una aplicación oportuna y eficaz, junto con la resolución de los retos estructurales existentes en el mercado de la vivienda y en el panorama económico más amplio.

Renta variable

Hay que señalar que los anteriores repuntes del mercado a raíz de importantes planes de estímulo han dado lugar a movimientos del mercado igualmente bruscos, incluso si se consideran sólo los tres últimos años. En todos los casos, la excitación del mercado perdió pronto impulso, al carecer los programas de estímulo de programas de seguimiento. Si las medidas actuales no consiguen despertar de nuevo el interés del consumidor nacional por el ahorro, el efecto de las reformas podría ser efímero. Aunque fueron inicialmente impresionantes, debido a la amplia gama de medidas promulgadas, los resultados podrían seguir siendo insuficientes para reavivar al consumidor, ya que partes esenciales de los problemas internos, como la fuerte caída de los precios inmobiliarios, siguen en gran medida sin abordarse. Consideramos que el mercado de renta variable chino es ópticamente barato, con una relación precio/beneficios (PER) de sólo 9,5 veces para 2025, lo que deja sobre la mesa un potencial de revalorización positivo mientras no se desvanezca el optimismo del mercado sobre las reformas adicionales. Una vez que se haya digerido el optimismo inicial y no se hayan anunciado nuevas reformas estructurales, la renta variable china podría volver a ser una trampa de valor y el repunte actual podría durar poco.

Crédito

En los próximos tres meses, se espera que las importantes medidas para estabilizar el mercado inmobiliario impulsen los instrumentos de crédito relacionados con el sector inmobiliario. Los continuos recortes de tipos en todos los sectores financieros -especialmente en hipotecas y depósitos- sugieren una trayectoria hacia una política monetaria «cero», lo que beneficiará a los mercados de crédito al reducir los costes de los préstamos. Además, la gestión del tipo de cambio del RMB frente al USD pretende fomentar un sentimiento positivo y atraer flujos de crédito extranjero. La emisión masiva de deuda por parte de empresas estatales y corporaciones en los mercados locales y extraterritoriales debería ofrecer oportunidades de inversión dentro de los activos de renta fija, ya que estas entidades tratan de reponer sus balances y estimular la actividad económica.

A medio y largo plazo, el comportamiento de los instrumentos de crédito dependerá en gran medida de la demanda interna. Los próximos datos serán cruciales; unas cifras alentadoras de ventas inmobiliarias y consumo podrían validar las medidas del Gobierno y estabilizar el mercado crediticio. Por el contrario, unas cifras decepcionantes podrían dar lugar a un importante desmantelamiento de las inversiones recientes, reflejando la desaceleración observada a principios de 2023. Es probable que los inversores sigan siendo cautelosamente optimistas, pero muy reactivos a los indicadores económicos, lo que subraya la importancia de un posicionamiento estratégico en los mercados de crédito para sortear eficazmente la posible volatilidad.

Bienes inmuebles cotizados

El gobierno chino casi ha agotado la mayoría de las medidas de flexibilización de la demanda, en un esfuerzo por apoyar el mercado inmobiliario. Aunque la supresión de las restricciones a la compra de viviendas sólo ha dado lugar a aumentos a corto plazo del volumen de ventas, la recuperación sostenida de las ventas de inmuebles será clave para el rendimiento del sector. Los datos recientes de los 100 principales promotores muestran un deterioro del mercado, con un descenso sustancial en septiembre. Aunque las medidas recientes, incluida la relajación de las restricciones a la vivienda en las ciudades de nivel 1, pueden dar lugar a un repunte de las ventas en octubre, es necesaria una mejora constante en los próximos meses para confirmar que el mercado ha tocado fondo.

Siguen existiendo dificultades, sobre todo porque es poco probable que se produzca una rotación significativa de algunas existencias debido a problemas de ubicación y calidad. Además, no es práctico esperar que el gobierno compre todo el exceso de inventario. Un aspecto positivo es que los bancos chinos ya han reconocido una parte significativa de este inventario muerto en sus préstamos morosos, lo que mitiga parte del riesgo financiero. Las adquisiciones de terrenos por parte de las empresas estatales que cotizan en bolsa serán un indicador fundamental de la estabilización del mercado. A pesar de la caída general de las ventas, las empresas estatales han obtenido mejores resultados que los promotores privados y podrían liderar la compra de suelo si se produce una recuperación sostenible de las ventas, lo que indicaría un posible repunte del mercado.