MADRID. El auge de la inflación y la posterior subida de los tipos de interés han dado lugar a un escenario completamente opuesto a lo que vivimos durante la década pasada. La resaca de la pandemia y el cambio de rumbo de los bancos centrales han provocado desajustes en las cadenas de suministros y las primeras señales de desaceleraciones en las economías desarrolladas.

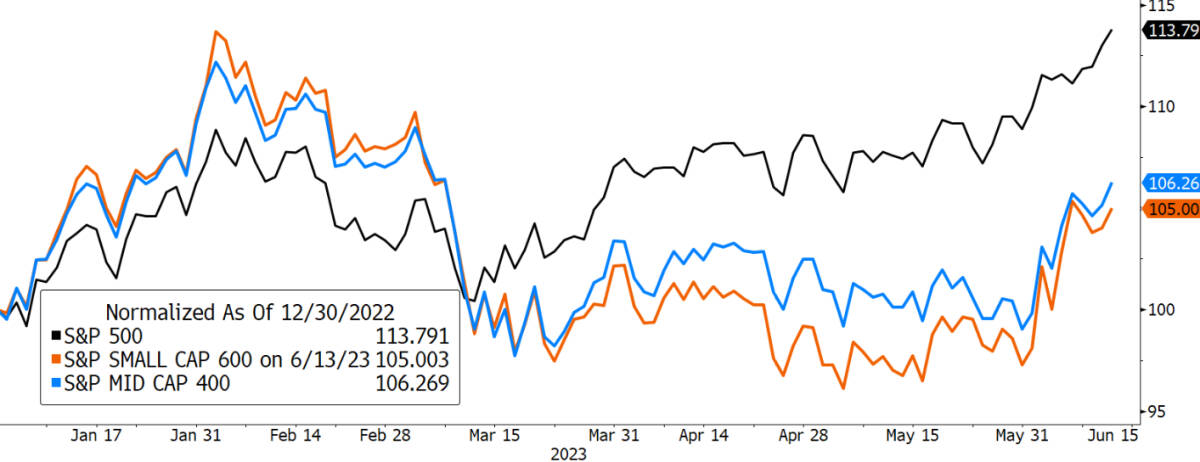

Un terreno bastante árido para las pequeñas y medianas compañías, que están más expuestas al ciclo económico que las grandes corporaciones y tienden a sufrir si se drena la liquidez. En este contexto, no es de extrañar que estén teniendo un peor comportamiento en bolsa y sus valoraciones relativas hayan alcanzado a mínimos históricos. Si observamos la rentabilidad en lo que va de año:

Fuente: Bloomberg, elaboración Tressis.

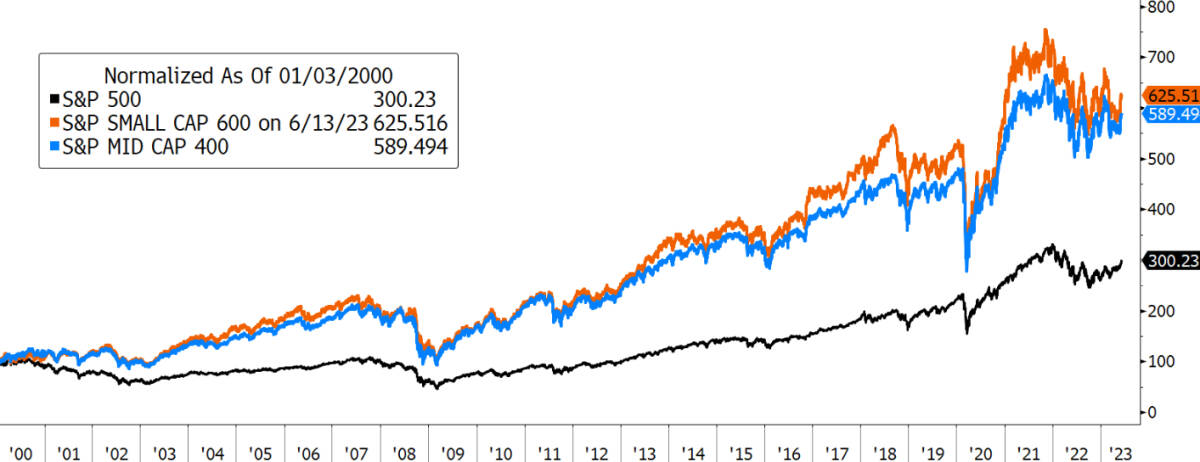

Fuente: Bloomberg, elaboración Tressis.

Las grandes (S&P 500) están batiendo por goleada a las pequeñas (S&P Small Cap 600) y medianas (S&P Mid Cap 400). Con las dudas actuales los inversores están optando por la 'seguridad' de la gran capitalización. Ahora bien, no debemos olvidar que son estas pequeñas y medianas empresas las que ganan la batalla si ampliamos nuestro horizonte temporal:

Fuente: Bloomberg, elaboración Tressis.

Así, parece que entramos en un momento bastante propicio para empezar a apostar por este tipo de compañías, siendo conscientes de que cuentan con una volatilidad mayor y son menos seguidas por el mercado. En este sentido, les proponemos cuatro opciones interesantes dentro del mundo cotizado como son Rexel, Soitec, Academy Sports and Outdoors e InMode. A continuación pasamos a analizarlas una a una:

REXEL

Dentro de la temática de la electrificación, Rexel proporciona soluciones innovadoras en el ámbito de la iluminación, las comunicaciones de datos, la industria fotovoltaica, vehículos eléctricos y servicios industriales. Los países desarrollados están tratando de fomentar una menor dependencia de las energías fósiles, con iniciativas como la agenda 'Net Zero' de la Unión Europea, por lo que la seguridad y el acceso al suministro eléctrico es y será crucial.

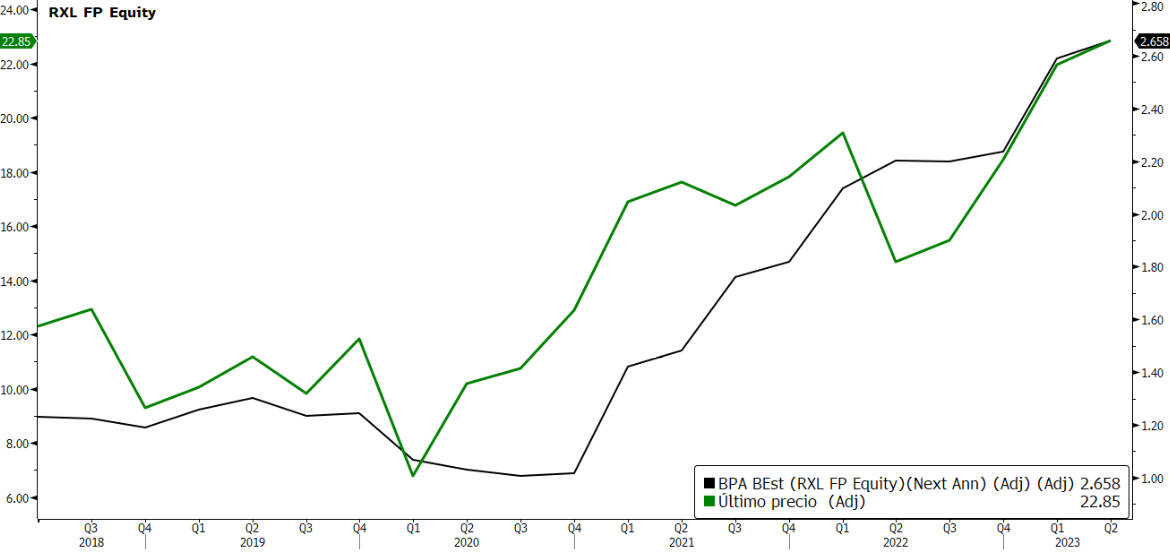

El grupo francés, con presencia en 21 países, ha ido reorganizando su negocio y adaptándose a la transición digital. De hecho, las ventas digitales ya suponen el 30% del total. Tras el del fuerte incremento de las ventas desde la pandemia, esperamos una consolidación en la parte alta de la cuenta de resultados, a medida se reduce el apalancamiento y aumenta la rentabilidad financiera. Todo ello a una valoración razonable de 9 veces los beneficios de 2023.

Fuente: Bloomberg, elaboración Tressis

SOITEC

Si hablamos de semiconductores, pensamos rápidamente en NVIDIA, AMD, ASML o Taiwan Semiconductor. Sin embargo, también existen empresas más pequeñas que desempeñan un papel muy relevante en la cadena de valor. Es el caso de Soitec, cuyas tecnologías patentadas para cortar las obleas de silicio son imprescindibles para la fabricación componentes como teléfonos, automóviles o el despliegue del 5G.

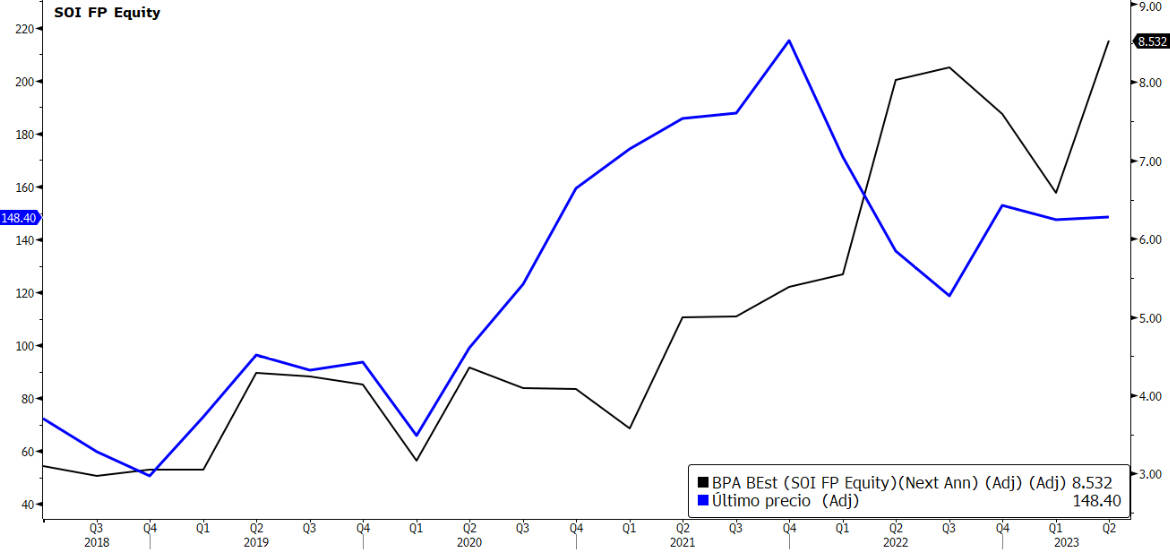

Apenas tiene competencia, por lo que cuenta con capacidad para poder fijar precios. Su capitalización asciende a unos 5.000 millones de euros, con caja neta y márgenes brutos que poco a poco irán aumentando conforme se generen economías de escala. Además, esperamos que pueda duplicar el beneficio por acción en tres años.

Fuente: Bloomberg, elaboración Tressis.

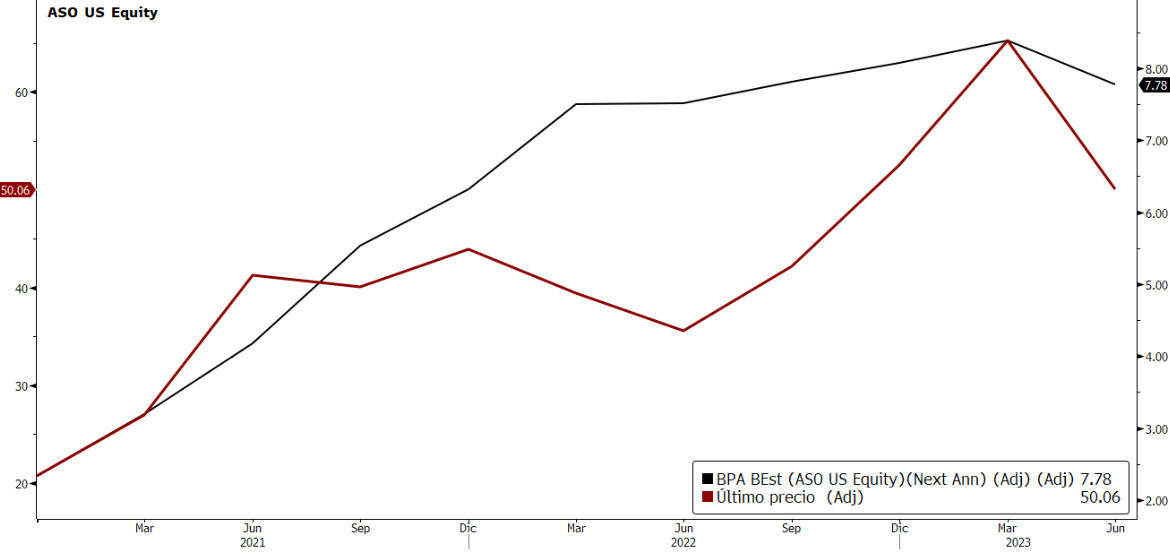

ACADEMY SPORTS AND OUTDOORS

Si cruzamos el Atlántico y nos centramos en la venta al por menor, encontramos Academy Sports and Outdoors empezó hace casi 100 años vendiendo neumáticos en San Antonio (Texas) y ahora -con 269 tiendas- es uno de los principales minoristas de artículos deportivos y recreación al aire libre en Estados Unidos. La compañía opera tanto marcas nacionales líderes como una cartera de marcas propias y encabeza el ranking nacional de ventas por metro cuadrado.

A finales de 2020, la empresa salió a cotizar en bolsa y desde entonces ha duplicado su beneficio por acción y su cotización ha pasado de 12 dólares a estar por encima de 50 (dólares). En ese mismo plazo han recomprado más del 15% del total de sus acciones en circulación.

Fuente: Bloomberg, elaboración Tressis.

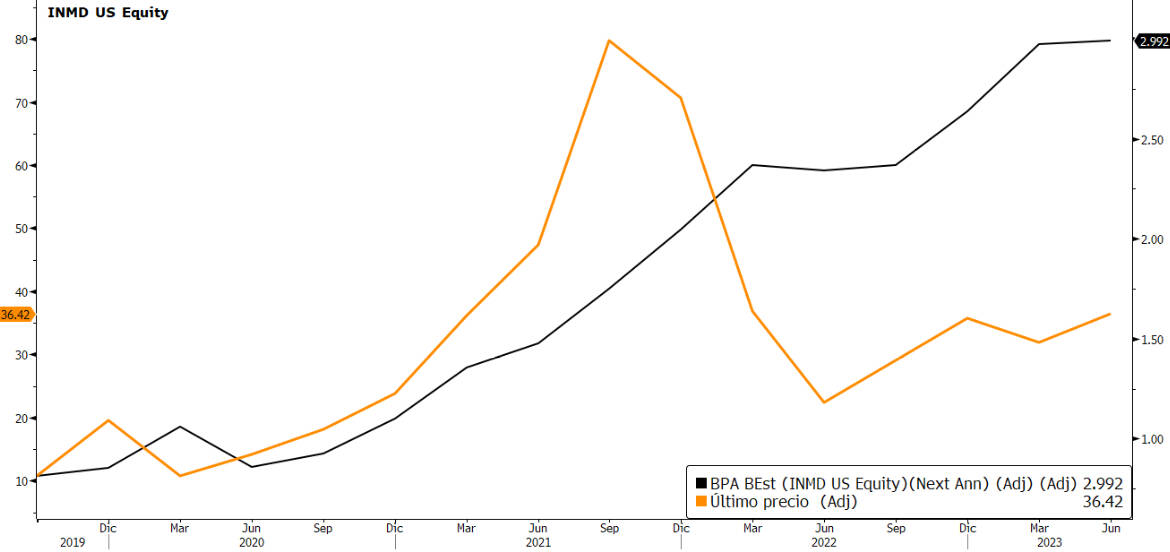

INMODE

Por último, una opción algo más exótica dentro del sector de equipos médicos. InMode, de origen israelí pero cotizada en Estados Unidos, es pionera en el desarrollo de plataformas quirúrgicas mínimamente invasivas, basadas en radiofrecuencia, láser y luz pulsada. Estas tecnologías propias permiten reducir el tiempo de tratamiento y recuperación, así como proporcionar servicios novedosos y exclusivos a los pacientes.

Al igual que otras compañías del sector, la resaca de las fuertes subidas de 2021 trajo consigo el retroceso de la cotización hasta niveles de 2019, si bien el beneficio por acción se ha multiplicado por tres veces en ese tiempo. La valoración actual no parece estar asumiendo el crecimiento estimado de doble dígito para los ingresos en los próximos años. Y, por si fuera poco, cuenta con márgenes brutos por encima del 80% y no tiene deuda.

Fuente: Bloomberg, elaboración Tressis.

Víctor Álvarez es responsable de renta variable de Tressis SV