MADRID. A pesar de la rebaja del 25% en la relación precio-beneficio a 12 meses en EE.UU., la renta variable estadounidense todavía no presenta una valoración atractiva. Los tipos reales siguen sugiriendo un descenso del 5% al 6%, mientras que la Fed ha elevado significativamente el listón para llevar a cabo un cambio en su política. Así pues, las esperanzas del mercado de que las subidas de tipos se frenen se verán defraudadas, lo que obligará a los precios de las acciones a corregir aún más y a converger con los niveles implícitos de los tipos.

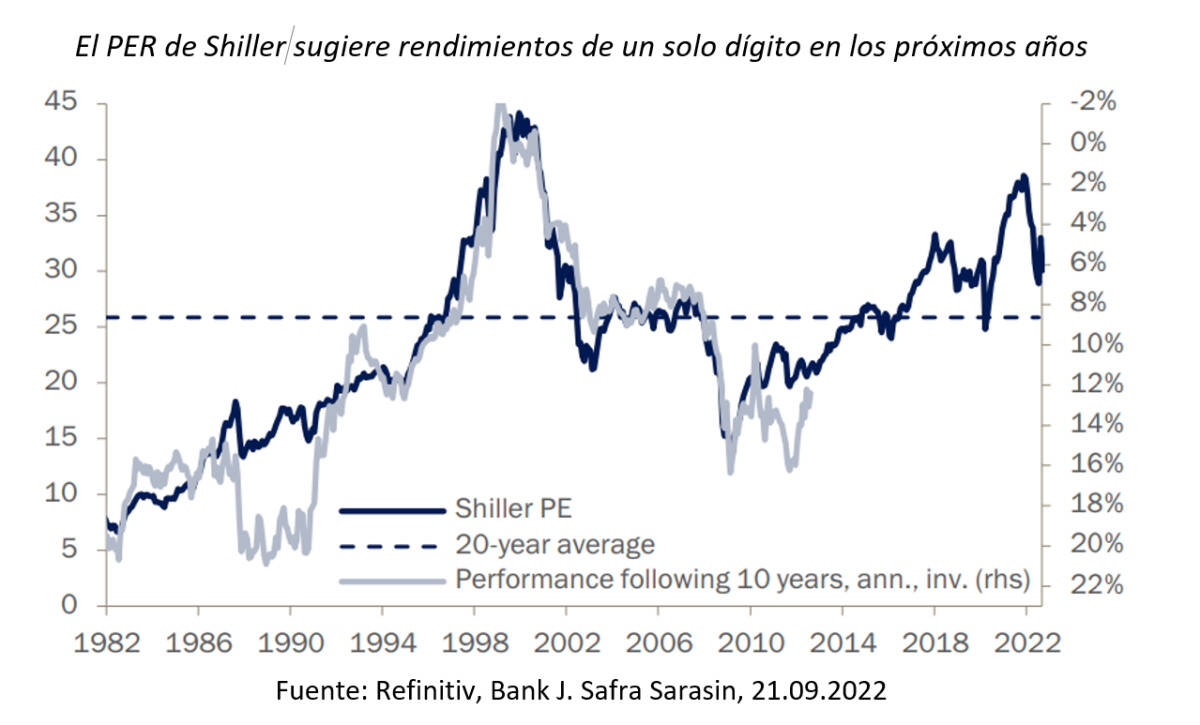

Otros parámetros de valoración tampoco ofrecen motivos para ser demasiado positivos con respecto a la renta variable. La rentabilidad por dividendo sigue pareciendo escasa, dado el nivel de los diferenciales del crédito high yield, y los rendimientos totales de los ingresos (dividendos + recompra de acciones) están por debajo de los rendimientos de los bonos corporativos estadounidenses por primera vez desde 2010. Por último, la tasa de interés preferencial ha vuelto a bajar al 6% y el índice Shiller-PE sigue estando muy por encima de sus medias de 20 años, lo que sugiere una rentabilidad anual inferior al 10% para la renta variable durante la próxima década (tras el 12% anual de los últimos 10 años). En general, este contexto de valoración todavía no ofrece suficiente tranquilidad para aumentar sustancialmente la exposición a la renta variable.

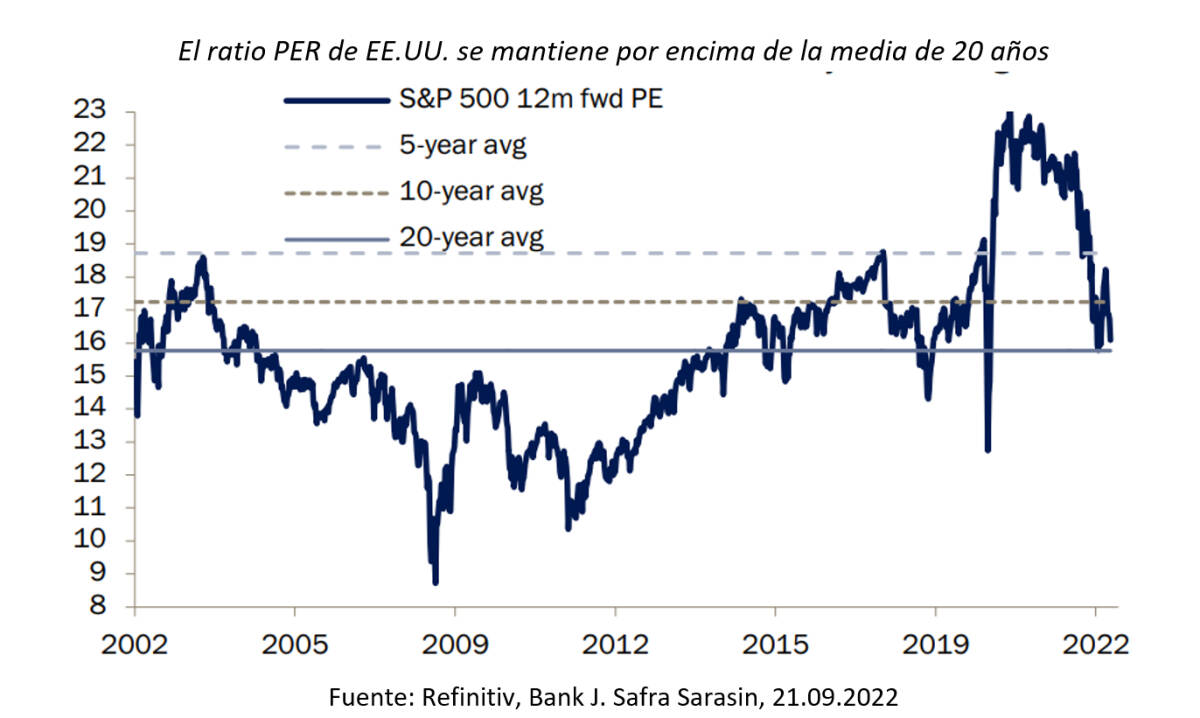

La relación precio-beneficio (PER) del S&P 500 ha caído de cerca de 22 veces los beneficios a 12 meses a finales del año pasado a unas 16 veces en la última semana. Este descenso del 25% no tiene precedentes históricos si no se produce una crisis económica que indique una recesión inminente. Sin embargo, a pesar de la brusca corrección, el PER sigue estando muy por encima de los niveles típicos de una recesión. Un vistazo a las recesiones de los últimos 10 años también muestra que siempre cayó por debajo de 15x cuando la economía se desaceleró repentinamente y bajó hasta 12,2x en 2020.

Durante la crisis financiera mundial de 2008, incluso cayó por debajo de las 9 veces. Sin embargo, entonces los tipos aún no habían iniciado su "desplazamiento hacia cero", escenario que se afianzó en el mundo de baja inflación posterior a la gran crisis financiera. La media de los tipos reales estadounidenses a 10 años bajó casi 150 puntos básicos entre 2012 y 2022, en comparación con los 10 años anteriores. ¿Por qué es importante esto? Podría decirse que el tipo real estadounidense es el indicador de descuento más importante en los mercados mundiales, no solo para la renta variable, sino también para otras clases de activos como el oro.

Sin embargo, incluso si nos fijamos en los últimos 10 años, la renta variable sigue estando cara en comparación con lo que sugiere el nivel actual de los tipos reales. De forma más detallada, los futuros de los fondos de la Fed ajustados a la inflación (3 años), que son los más precisos a la hora de predecir los PER de EE.UU., indican un PER de 15x, es decir, más de un 5% por debajo de los niveles actuales.

La única buena razón por la que la renta variable ha estado cotizando por encima de los niveles sugeridos por los tipos reales en las últimas semanas, es la esperanza de que una posible caída en las impresiones de la inflación eliminaría rápidamente las subidas de la Fed previstas por el mercado. Estas esperanzas están siendo truncadas por la Fed con cada reunión.

Tasa terminal

Aunque la tasa terminal no se ha movido tanto, la Fed ha sido inflexible al dejar claro que un ligero descenso de la inflación no sería suficiente para invertir el rumbo. El mensaje del FOMC ha pasado de ser "más alto" a "más alto durante más tiempo", fijando el extremo largo de la curva de futuros de los fondos federales. En consecuencia, esperamos que las valoraciones de la renta variable se actualicen (o, mejor dicho, corrijan) con los "futuros de los fondos federales reales", y no al revés. Esto también significa que los niveles de los índices deberían bajar, ya que el apoyo de los beneficios empresariales ha empezado a desvanecerse claramente. Deberían ponerse a prueba los mínimos de 2022 en el S&P500.

Otras métricas de valoración no ofrecen un panorama mucho más reconfortante que el PER. La rentabilidad de los dividendos en EE.UU. ha seguido de cerca el diferencial de la alta rentabilidad en EE.UU. durante los últimos 15 años, sólo para retroceder significativamente cuando la renta variable se disparó después de la promulgación del estímulo de la pandemia.

Se podría argumentar que el panorama está algo distorsionado por las recompras, que representan una gran parte de los ingresos de la renta variable estadounidense y tienden a ser más volátiles que los dividendos. Sin embargo, incluso si incluimos las recompras y comparamos el rendimiento total de los ingresos (recompra + dividendos) con los rendimientos del crédito estadounidense, el panorama no cambia. El rendimiento total de los ingresos de la renta variable estadounidense está por debajo de los rendimientos del crédito por primera vez desde 2010, lo que hace menos atractiva la renta variable que la renta fija. Y este es el caso antes de que los beneficios hayan sufrido importantes rebajas, lo que probablemente deprimiría los ingresos de la renta variable durante una recesión.

Los parámetros de valoración a largo plazo también sugieren una postura cautelosa sobre la renta variable. La prima de riesgo de la renta variable (ERP, por sus siglas en inglés) ha vuelto a situarse por debajo del 6%, en gran parte como consecuencia del aumento de los rendimientos de los bonos. Aunque la prima de riesgo de la renta variable es un concepto un tanto ambiguo y muy sensible a las hipótesis de crecimiento, inflación y tipos de interés, el rendimiento relativo de la renta variable con respecto a la renta fija tiende a correlacionarse positivamente con ella.

Por último, el ratio PER de Shiller (CAPE) ajustado cíclicamente también se mantiene por encima de su media de 20 años, incluso después de la rebaja de la calificación en lo que va de año. Ha sido un predictor sorprendentemente preciso del rendimiento de la renta variable a largo plazo, con un rendimiento anual del 11% en los últimos 10 años. Tras la corrección de este año, la rentabilidad anual desde el tercer trimestre de 2012 ha sido del 12%. En los próximos 10 años, el nivel actual de PER de Shiller sugiere rentabilidades anuales de alrededor del 5% anual. Si bien esto es solo un indicio y está lejos de ser una certeza, es un reflejo más de que la renta variable aún no está en niveles de valoración que puedan considerarse excesivamente atractivos.

Wolf von Rotberg es estratega de renta variable de J. Safra Sarasin Sustainable AM