VALÈNCIA. La gestora valenciana Nao Sustainable Asset Management (Nao SAM) ha 'rebautizado' a sus dos fondos de inversión. Así, el Nao Europa Sostenible, que opera en España, ha cambiado el nombre a Nao Europa Responsable; mientras que su gemelo luxemburgués Protea Fund Nao Sustainable Europe lo ha hecho a Protea Fund Nao Responsible Europe. El motivo no es otro que "evitar que la anterior denominación pudiese llevar a error a nuestros inversores en relación con la forma de considerar la sostenibilidad de las inversiones en base al concepto explicado anteriormente y recogido en el artículo 2.17 del Reglamento de Divulgación". Así lo han explicado a sus partícipes en una carta remitida por la firma fundada por Ana y Pablo Serratosa, que tienen claro que "las inversiones subyacentes ambos fondos promueven características medioambientales y sociales".

Lo que no cambia es la filosofía de inversión de la gestora 'verde' domiciliada en València dirigida por Pablo Cano, dado que continúa siendo un fondo catalogado según el reglamento de divulgación como 'Artículo 8' del Reglamento de Divulgación de Finanzas Sostenibles (SFDR). O lo que es lo mismo: aquellos fondos que invierten promoviendo características sostenibles, aplicando para ello unos criterios medibles y objetivos.

En el caso de ambos vehículos de la 'factoría Serratosa' fomentan los aspectos medioambientales como las emisiones de gases, la eficiencia energética o el aprovechamiento de los recursos mediante la economía circular. Todo ello además de aspectos sociales tales como el fomento de la diversidad e inclusión entre los empleados, una remuneración justa, desarrollo del empleado y el bienestar más allá de las normas de seguridad e higiene obligatorias.

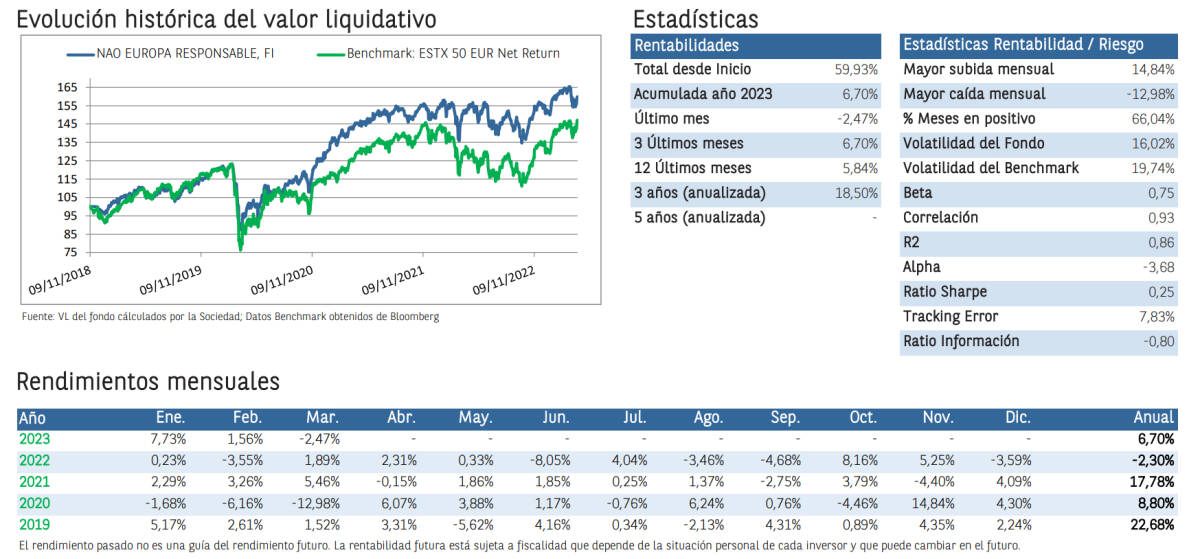

Al cierre del primer trimestre del ejercicio en curso, Nao SAM gestionaba en torno a los 75 millones de euros y contaba con una base de partícipes de unos 750 que disfrutaban de una rentabilidad acumulada del 6,70%. De este modo más que recuperaban las pérdidas cosechadas durante 2022 del 2,30%. "Nuestra cartera sigue sesgada a empresas que pueden defender bien su cuenta de resultados a pesar de la inflación -que seguirá siendo alta-, que no se vean fuertemente perjudicados en caso de un menor consumo, que se vean beneficiados de posible estabilización de los tipos por parte de los bancos centrales de cara a la segunda mitad del año y de la reapertura de China tras la covid-19", señala a este diario Pilar Lloret, directora general de Nao SAM.

Fuente: Nao SAM

Fuente: Nao SAM

Asimismo añade que "tras la reciente actuación de la Reserva Federal estadounidense (FED) y su política monetaria más suave, hemos optado por reducir ligeramente nuestra exposición al sector bancario y seguros por prudencia. Además, nos sentimos más optimistas en sectores como tecnología, que sufrieron en 2022, por lo que hemos incorporado en cartera dos compañías que consideramos de gran calidad en su estrategia: Sopra Steria y Microsoft. Por otro lado, hemos reducido el peso en las papeleras UPM y Mondi, añadiendo en su lugar a Nestlé -de alta calidad- con buenas perspectivas de crecimiento, gran poder de marca y penalizada el año pasado por el aumento de materias primas; además hemos elevado nuestra posición en Unilever por razones similares a Nestlé -poder de marca, crecimiento en China...- y su menor valoración".

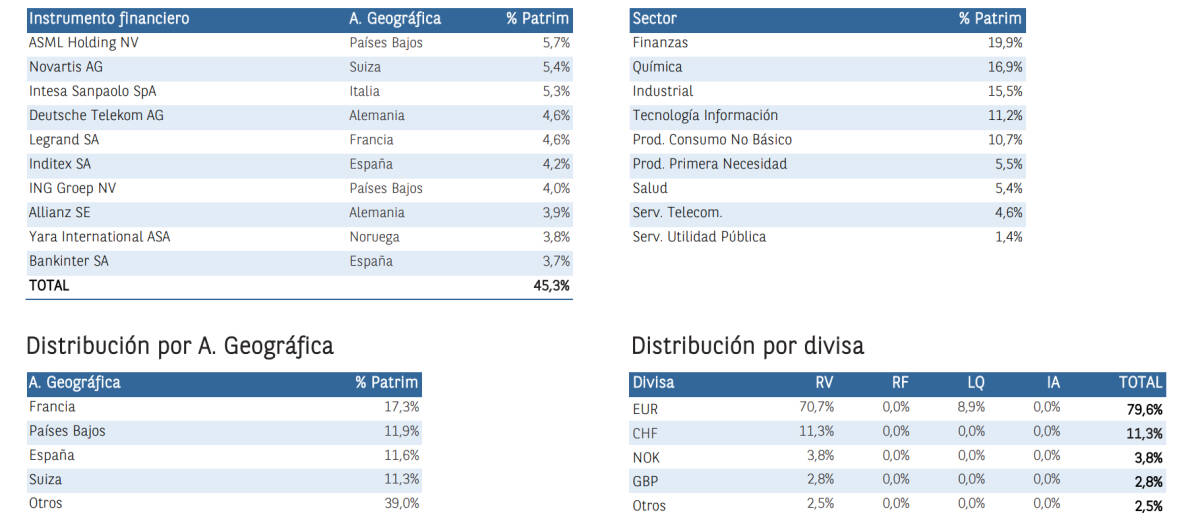

A 31 de marzo pasado, la rentabilidad acumulada desde su puesta de largo de los dos fondos de Nao era de prácticamente el 60%; mientras que la cartera tenía una exposición del 91,1% a la renta variable donde las cinco primeras posiciones correspondían al fabricante holandés de semiconductores ASML Holding (5,7%); la 'farma' suiza Novartis (5,4%), el banco italiano Intesa Sanpaolo (5,3%), la 'teleco' alemana Deutsche Telekom (4,6%) y el especialista francés en infraestructuras eléctricas y digitales para edificios Legrand, que también tenía un peso del 4,6% en el portfolio de Nao SAM.

Dos españolas, entre las 10 mayores posiciones

Entre las diez mayores posiciones, que totalizaban el 45,3% de la cartera, solo se dejaban ver dos cotizadas españolas: Inditex, en el sexto puesto con el 4,2%; y Bankinter cerrando el 'Top 10' con el 3,7%. Por su parte, la querencia por firmas galas era más que evidente, dado que con el 17,3% eran las más presentes frente al 11,9% de las de Países Bajos y el 11,6% de las españolas.

En el comentario recogido dentro de la misiva mensual de marzo remitida a los partícipes de Nao, Sergio Luján, responsable de Reporting & Investor Attention de la gestora valenciana, habla sobre Credit Suisse. Se trata de "una historia que, lejos de haber sido propiciada repentinamente por acontecimientos estrictamente financieros, se ha ido gestando realmente desde hace años como consecuencia de una mala gestión de los factores ESG", es decir, ambientales, sociales y de gobierno corporativo. A su juicio, "lejos de deberse a una cuestión de morosidad en sus activos o a vicisitudes derivadas de una mala capitalización de la compañía, los problemas de Credit Suisse proceden de malas decisiones de negocio adoptadas en el pasado por culpa de una precaria evaluación de las estrategias adoptadas por parte de la estructura de gobierno corporativo".

Fuente: Nao SAM

Fuente: Nao SAM

Luján advierte que los casos que principalmente han dañado a la entidad suiza son Greensill Capital y Archegos Capital Management. La primera se trata de una empresa de factoring dedicada al anticipo de las partidas de efectivo vinculadas a los derechos de cobro de un determinado proveedor sobre sus clientes. "¿Dónde entra Credit Suisse en esta historia? La entidad comercializó fondos de inversión dedicados a invertir o a participar en la financiación que anticipaba Greensill a algunos proveedores de bienes y servicios a cambio de quedarse con sus facturas. Las facturas son documentos que registran la información de una transacción comercial, pero nada más que eso. Ello implica que se pueden falsear y llegó el día en que Grensill comenzó a recibir impagos del papel que había comprado prestando servicio de factoring, enterándose después de que muchas de esas facturas hacían referencia a transacciones ficticias. Las pérdidas derivadas del fraude se extendieron rápidamente a los fondos de inversión que había comercializado Credit Suisse, lo cual supuso un desastre patrimonial para los partícipes; los cuales demandaron al banco por su falta de diligencia sustrayéndole finalmente un gran monto en indemnizaciones".

Por su parte, Archegos Capital Management, "fue un gran family office gestionado por el exanalista de acciones surcoreano, Bill Hwang, quien tras trabajar unos años en el mundo de la inversión libre decidió emprender su propio proyecto. Primero tomó las riendas de la gestión de su propio hedge fund (Tiger Asia), que acabó con la liquidación de los activos y el pago de una importante suma en concepto de multas y sanciones al regulador estadounidense por la imputación de múltiples cargos delictivos de abuso de mercado".

La gobernanza, clave

Luján explica que "la cartera de Hwang acabó asumiendo enormes pérdidas que fueron obligatoriamente materializadas en el momento en el que el family office ya no fue capaz de mantener el nivel de garantías exigido por los bancos intermediarios, entre ellos Credit Suisse. En esta situación, Archegos comenzó a recibir 'margin calls' que no pudo atender y vio como sus posiciones eran forzosamente liquidadas con un volumen de pérdidas tan alto que incluso impidió a los bancos prestamistas recuperar la totalidad de la deuda (margen) financiada. Así es como Credit Suisse -junto con otros bancos que trabajaban con el gestor surcoreano ayudándole a dar forma a su arriesgada operativa- salió muy perjudicada del colapso financiero de Hwang".

A modo de resumen final, el responsable de Reporting & Investor Attention de Nao SAM, destaca que "no se puede dar la espalda a la gobernanza. La letra G es la letra que vertebra la ESG. Las compañías han de gozar de una estructura de gobierno y de unos mecanismos de toma de decisiones que garanticen la adecuada representación de intereses, la transparencia y la correcta cuantificación del riesgo vinculado a las estrategias adoptadas. El caso de Credit Suisse es un buen ejemplo de que la codicia y la falta de supervisión pueden hacer caer hasta los más grandes".