ANÁLISIS

Viscofan, liderazgo ya recogido en bolsa

MADRID. Viscofan (VIS) es el líder mundial en el mercado de envolturas cárnicas a medida (~2.200 M euros BS(e)), donde tiene una cuota del ~36% (vs ~30% en 2015) y donde esperamos crecimientos entre el +1,5% y el +3,5% anual en volumen por las favorables perspectivas en países emergentes (~40% ventas VIS BS(e)). Esto se vería impulsado por la progresiva sustitución de envolturas de tripa animal (~47% mercado) por otras a medida, el crecimiento de la población (+1%/+2% anual s/ FAO) y un mayor consumo de carne per cápita.

Sus principales fortalezas son:

- El carácter anticíclico de su demanda (Covid-19 apenas impacta).

- Su sólida posición de liderazgo, que le otorga cierto poder de fijación de precios.

- Barreras de entrada sectoriales, principalmente por la complejidad del proceso productivo, (iv) su holgada posición financiera (0,2x DFN/EBITDA’20 BS(e)).

- Apalancamiento operativo (mejora de márgenes por aumento de ventas).

- Su diversificación geográfica (109 países) y de clientes (>1.900; top 10 suponen <30% ventas).

Sus debilidades son:

- La madurez del mercado de envolturas en países desarrollados (~60% ventas) donde vemos limitadas palancas de crecimiento (en 2015 la OMS declaró las carnes procesadas factor de riesgo para el cáncer).

- La inflación de costes en algunas geografías.

- La elevada necesidad de stock de producto (>13.000 referencias) a nivel circulante (>30% ventas).

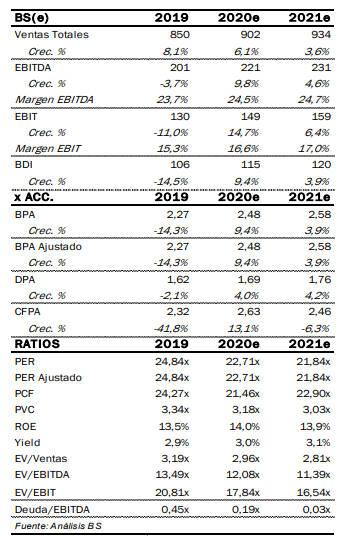

Para 2020 nuestras estimaciones se sitúan en línea con el guidance de VIS y recogen un crecimiento en ventas del+6% y un EBITDA recurrente de 221 M euros (vs guidance de ventas +6%/+8% y EBITDA entre 215 y 220 M euros) con un BDI creciendo un +9% (vs +6%/+9% guiado por VIS). La evolución tipo de cambio euro/dólar (genera ~43% ingresos y ~27% costes en esta moneda) es el principal riesgo ya que la debilidad del dólar no le favorece. Así, variaciones del ±1% del euro frente al dólar, tendrían un impacto del ±0,9% en EBITDA y del ±0,6% en P.O. A largo plazo, esperamos un crecimiento en ventas +3,3% TACC’20-23e y una mejora anual de márgenes EBITDA de +30pb hasta niveles del ~26% por mejoras de eficiencia productiva tras un periodo de fuertes inversiones (~9,3% ventas en 2015-19) y el apalancamiento operativo, que permitirían un crecimiento del +4,4% en EBITDA TACC-23 y c.+5% en BDI.

La sólida generación de caja que esperamos (~135 M euros FCF promedio’20-25 BS(e); 5,1% yield) unido a su bajo endeudamiento y holgados niveles de liquidez (120 M euros BS(e); ~2,5x DFN) deberían permitir a VIS seguir mejorando el dividendo a un ritmo del +4% TACC19-25 BS(e) (1,69 euros/acc. 2020 BS(e).; ~3% yield; 68% payout) sin renunciar a oportunidades de crecimiento inorgánico (ha cerrado 4 compras en 2016-19 con un EV de 45 M euros; c.2% de VIS). Según nuestras estimaciones podría invertir hasta 150 M euros sin sobrepasar <1x DFN/EBITDA, aunque no vemos M&A de gran envergadura por cuestiones de competencia.

Situamos nuestro precio objetivo en 58,5 euros/acc. (+c.4% potencial; +5,5% vs anterior) y recomendamos vender ante la falta de potencial. Tras la favorable evolución en el año (+22% en absoluto y +50% vs Ibex 35). VIS cotiza a 11,4x EV/EBITDA’21, en línea con su media histórica (11,5x EV/EBITDA) y con una prima del +60% respecto a Devro, que en nuestra opinión ya recoge las excelentes perspectivas del negocio y el limitado riesgo de downside.

Luis Arredondo es analista del Banco Sabadell