análisis

Señales bajistas de Telefónica en bolsa

MADRID. Telefónica obtuvo un beneficio neto de 406 millones de euros en el primer trimestre del año, lo que representa una fuerte caída del 56,2% en relación al año pasado, pero pese a ello ha decidido mantener el dividendo de 0,40 euros por título. Pero si hasta ahora los repartía siempre en efectivo, para el próximo reparto se dará la opción a los accionistas de cobrar el dividendo en acciones de manera voluntaria (scrip dividend).

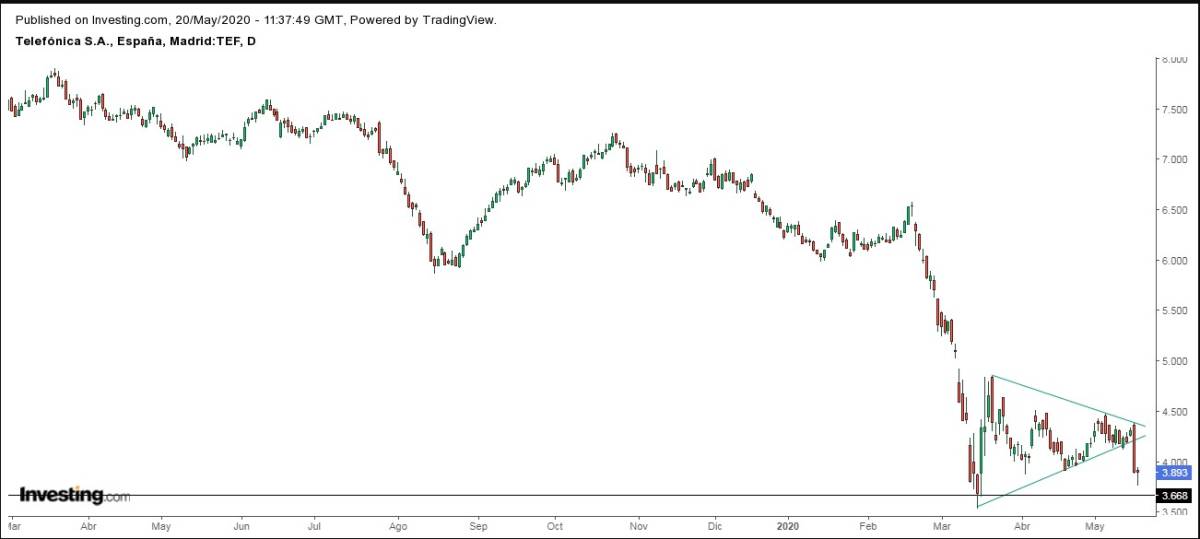

Telefónica cayó el pasado martes más de un 9% en la que es tercera peor sesión del año -en el mes de marzo llegó a bajar un 10% y un 14%-, y en el año acumula una pérdida del 37%. Ha perdido de nuevo la zona de los 4 euros como ya hiciera en abril y alcanza el nivel más bajo desde mediados de marzo, cuando llegó a marcar mínimos de 3,68 euros.

¿Y a qué se debió el desplome del lunes? Se juntaron varias cuestiones:

- Los resultados de Telecom Italia: sus ingresos se hundieron más de un 11%, así como el Ebitda.

- Warren Buffett redujo sus posiciones en el sector de las telecomunicaciones, incluida su participación en Liberty Global, socia de Telefónica en Reino Unido.

- Independent Research redujo su precio objetivo de Telefónica de 6,80 a 4,80 euros.

- El levantamiento de la prohibición de cortos (ventas), tanto en España como en Italia, Bélgica, Francia, Grecia y Austria. Y es que si había empresas que incluso con la prohibición no levantaban cabeza y seguían cayendo en bolsa, imaginen si se puede atacar de nuevo con posiciones bajistas. Los especuladores pusieron su punto de mira en blue chips como Telefónica y la mayoría de bancos.

- La amenaza del primer ministro de Reino Unido, Boris Johnson, aludiendo que tiene como objetivo irse definitivamente de la UE a finales de este año, tanto si hay un acuerdo entre las partes como si no lo hay. Incuso su amenaza fuese más allá, ya que habló de aranceles por importe de hasta 30.000 millones.

Éste último hecho, el de la amenaza de Johnson, tiene su impacto en Telefónica porque la compañía española ya anunció la fusión de su filial en Reino Unido O2 con Virgin Media (de Liberty Global), con el objetivo de crear un grupo que sería rival directo de BT, un grupo que sería la mayor compañía de telecomunicaciones británica con unos ingresos de 12.500 millones de euros. Claro, todo esto implica que Telefónica tendrá una importante exposición en el mercado británico, de ahí que las palabras de Boris Johnson le repercuta.

En condiciones normales, y aunque las acciones hubiesen caído con fuerza como el resto, no me animaría a comprar, ya que tampoco es una compañía que luego responda generalmente con la misma virulencia al alza. Pero la situación es diferente porque está muy cerquita de sus mínimos históricos y tener títulos de la teleco a estos precios será difícilmente de ver de nuevo.

Comprar para una cartera diversificada

Es por ello que la idea de comprar Telefónica es apta, pero únicamente como parte de una cartera bien diversificada y no como una compra aislada en busca del rebote al alza, ya que para esa finalidad existen multitud de compañías españolas, europeas y norteamericanas que presentarían un mayor potencial al alza.

La idea podría ser la siguiente: dividir el capital que se quería destinar a comprar acciones de Telefónica en tres partes. Con la primera parte se puede comprar a precios actuales, con la segunda parte en 3,68 euros y con la tercera parte en 3,55 euros. No pasa nada si no se puede comprar las tres partes.

Técnicamente hablando se culminó un patrón simétrico en el que el precio se va moviendo dentro del rango de unas líneas convergentes que conforman un triángulo simétrico y horizontal. Por tanto, el precio se encuentra inmerso en un rango formado por dos directrices, una inferior y otra superior, la inferior es alcista y la superior es bajista. De ésta manera, el precio evoluciona dentro de un rango convergente en el que los máximos son decrecientes y los mínimos son crecientes.

Al igual que con los canales tendenciales y las directrices o líneas de tendencia, se le ha de exigir a esta formación gráfica, para su validez y fiabilidad, que el precio toque como mínimo dos veces tanto la directriz superior como la directriz inferior. En este caso cumplió el requisito.

Criterio de fiabilidad

También como criterio de fiabilidad se ha exigir que el precio se mueva dentro del triángulo simétrico hasta los dos tercios (desde el inicio del triángulo hasta su vértice). De manera que cuando el precio se haya movido esa distancia, es cuando suele comenzar a romper el triángulo en la dirección de la tendencia, actuando de esta forma como pauta de continuidad de la tendencia principal. También cumple éste requisito.

Por regla general, este patrón tiende a tardar en formarse entre uno y tres meses, aunque es un mero dato numérico que tampoco hay que llevar al extremo. Ha roto el patrón hacia abajo, de manera que ello implicó una señal de debilidad, bajista.

Ismael De la Cruz es analista senior de Investing.com