opinión

La crisis del coronavirus se superará y estaremos mejor en 2022

Rob Lovelace

Rob LovelaceEl impacto del Covid-19 nos acompañará durante algún tiempo, ciertamente hasta 2021, pero tendrá un efecto decreciente con el tiempo

MADRID. Hay que detenerse a pensar en todo aquello que en 2022 será diferente, así como en lo que volverá a la normalidad. Cuando eres capaz de concentrarte en todo lo que se mantendrá igual y ver el otro lado del valle, eso es realmente tranquilizador. La crisis financiera de 2008 fue una situación muy diferente porque éramos capaces de ver el otro lado del valle ni cómo íbamos a llegar a él. Pero esta vez es distinta, y eso me da esperanza. Aunque la economía mundial y los mercados financieros van a ser puestos a prueba durante algún tiempo y los líderes de los gobiernos tendrán que tomar decisiones difíciles, creo que saldremos adelante.

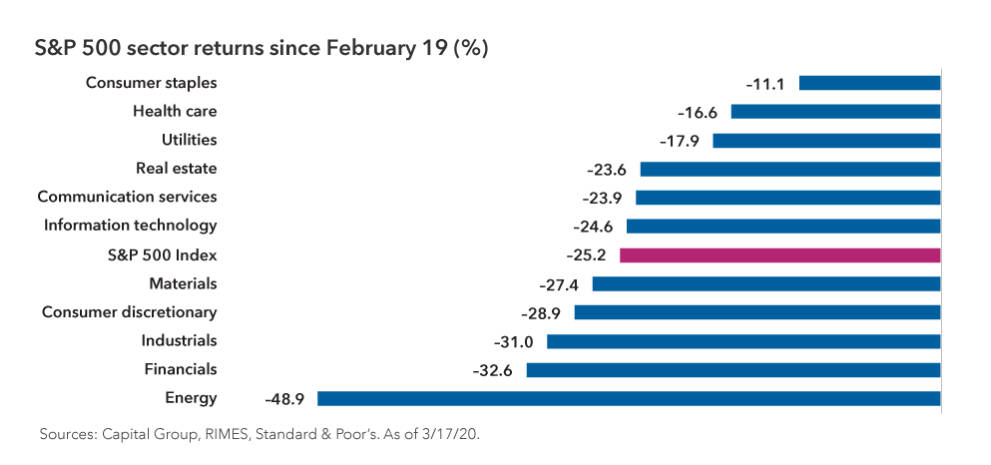

El impacto del Covid-19 nos acompañará durante algún tiempo, ciertamente hasta 2021, pero tendrá un efecto decreciente con el tiempo. Lo que aprendimos de China es que debemos actuar con rapidez, decisión y disciplina. Los mercados de renta variable chinos se han mantenido relativamente estables desde la situación está bajo control. Por ejemplo, las acciones chinas han bajado un 15,9% desde el 19 de febrero (el comienzo de este particular mercado bajista) hasta el 17 de marzo, en comparación caídas del 25,2% en Estados Unidos, del 21,6% en Japón y del 31,4% en Europa.

Hay una división en todo el mundo en cuanto a la respuesta al Covid-19. Si los gobiernos toman medidas rápidas, seguirá existiendo una gran conmoción económica, pero luego se producirá una recuperación como la que hemos visto en China. Si no se toman esas medidas, es probable que se produzca una mayor conmoción humana y una prolongada tensión económica.

En Estados Unidos, estamos tratando de decidir qué camino tomaremos. Hemos hecho los movimientos iniciales, pero si no nos limitamos cada vez más y cortamos esto de raíz, se moverá más rápido y tendrá un mayor impacto. Esto hace que sea difícil saber cómo de ancho es el valle. Habrá una recesión. La pregunta es por cuánto tiempo, y eso es lo que está perturbando al mercado.

Los mercados son conscientes de que los distintos tipos de respuestas de los gobiernos darán lugar a resultados diferentes en el mercado. De cualquier manera, creo que superaremos esto y estaremos mejor dentro de 24 meses. Como inversores a largo plazo que somos en Capital Group, esta es nuestra visión. Lo único que no conocemos es el suelo del valle.

Sectores específicos

¿Qué está viendo en algunos sectores específicos? Las empresas farmacéuticas son las beneficiarias obvias, en particular en Estados Unidos y algunas otras empresas de todo el mundo que están trabajando en vacunas bastante prometedoras. Y tenemos compañías con exceso de capacidad en sus líneas de fabricación para que puedan producir estas vacunas si se prueban y desarrollan con éxito.

Las industrias de productos de consumo básico y de alimentos se han mantenido en este entorno, al igual que los fabricantes de bebidas. El mercado inmobiliario debería beneficiarse de tipos más bajos, pero podríamos ver algún impacto en el lado comercial debido a un posible golpe a las pequeñas empresas. El aumento del tráfico de Internet ayuda a las empresas de telefonía y comunicaciones que se benefician de un mayor uso de datos, y las empresas de servicios públicos se benefician de tarifas más bajas. La tendencia positiva para las comunicaciones y los servicios públicos es más pronunciada en los mercados fuera de Estados Unidos.

Otro patrón interesante que señalaría es que las empresas de crecimiento de calidad en los espacios de la tecnología e Internet con fuertes flujos de efectivo y balances fuertes se han mantenido. Por otro lado, las acciones de valor siguen luchando en este entorno. El petróleo se mueve en una doble dirección, con la desaceleración económica y la lucha geopolítica entre los saudíes y los rusos. Le pregunto a algunos de mis colegas: Si no compraras una acción de petróleo en estos niveles, ¿cuándo la comprarías? Parte de esto está motivado políticamente, y en última instancia las cosas vuelven a su ser.

Como inversores, tenemos que centrarnos en lo que ha cambiado de forma permanente. La analogía que usamos es mirar al otro lado del valle y ver el otro lado. Puede que sea un camino difícil, pero sé que a algunas empresas les va a ir bien. Eso es personalmente en lo que estoy centrado, particularmente en algunas de las compañías de Internet y líderes del mercado que hemos tenido en nuestras carteras durante mucho tiempo. Hay compañías para las que el mundo ha cambiado radicalmente, como los operadores de cruceros. Nuestro análisis se centra en si los patrones han cambiado permanentemente para algunas industrias, o si los negocios volverán a ser normales una vez que pasemos por esto. También resaltaría la probabilidad de que se produzca un "baby boom" global como consecuencia de las cuarentenas y el distanciamiento social.

Mercados bajistas

¿Cómo está posicionado Capital Group para hacer frente a los desafíos actuales? Capital Group está preparado para los mercados bajistas y ser una empresa privada ayuda. No nos centramos en las ganancias trimestrales a corto plazo, y nuestros empleados no se preocupan por el precio de las acciones de la empresa o por perder su trabajo. Eso puede ser desmoralizador, especialmente cuando sus acciones están perdiendo valor. Tenemos un balance increíblemente fuerte, sin deudas y con una cantidad sustancial de efectivo.

Otra diferencia que creo que nos distingue de las empresas de inversión que cotizan en bolsa es que compensamos a nuestros profesionales de la misma manera en los mercados a la baja y a la alta. Esto es particularmente importante para nuestro grupo de inversión porque nuestro fondo de bonificaciones no se basa en el total de nuestros activos bajo gestión, que pueden fluctuar dependiendo de las condiciones del mercado. Mantenemos la fórmula exactamente igual, haciendo hincapié en los resultados a largo plazo, y esto ayuda a nuestros gestores a que pueden mantener niveles más altos de liquidez y ayuda a equilibrar los resultados de nuestros fondos.

Rob Lovelace es vicepresidente de Capital Group