MADRID. Tras un año de lateralidad, con revalorizaciones en la cotización en la primer parte del año y caídas en la segunda parte, nos preguntamos cual es la situación real de Repsol y cuál es la expectativa de cara a final de año.

Esta es la imagen de la empresa en el largo plazo donde podemos ver cuál ha sido el comportamiento de la empresa en el largo plazo:

Vemos que tras 8 años de cotización la empresa cotiza a los mismos niveles tras el reparto de dividendos. Es decir, en precio estamos igual pero hemos tenido rentabilidad vía dividendos. Atendiendo un poco más al corto plazo, vamos a ver cuál es la situación actual de la compañía en términos fundamentales y cuál es su perspectiva para el futuro.

Mirando los últimos resultados de la compañía podemos afirmar que la empresa se encuentra en un buen momento. Si bien los ingresos y beneficio neto de la compañía son inferiores comparando el periodo analizado anterior (enero-septiembre), la diferencia radica en la venta de Naturgy del periodo 2018 que supuso una entrada extraordinaria de capital en la compañía que no provenía del ejercicio de la misma.

Los datos comparados son 1.466 millones de beneficio neto en 2019 frente a los 2.171 millones de 2018 para el periodo analizado. Hemos de tener en cuenta que la caída del crudo también ha reducido la valoración de inventarios de la empresa, que si bien no indica una menor o peor actividad de Repsol, si que reduce sus valoraciones. Sin embargo, en cuanto al flujo de caja operativo lo incrementa entorno al 20% mejorando la liquidez y solvencia de la firma en el corto plazo.

Otro factor interesante a tener en cuenta a final de año en Repsol es la amortización de capital flotante (alrededor del 5%), lo que se conoce como compra de autocartera, es decir, reducir el número de acciones en circulación. Este hecho siempre acompaña un movimiento positivo, ya que reduce la oferta de acciones de Repsol por una parte y, por otra, mejora el beneficio por acción de la compañía. Resumiéndolo: vuelve más atractiva la acción, dado que su propia empresa la está comprando. Como factor añadido Repsol, informo que continuara incrementando su pago de dividendos hasta un euro por acción.

También conviene tener en cuenta la continua diversificación de Repsol hacia el negocio de las energías renovables. Tras la compra de Viesgo el año pasado, la empresa petrolera española continua invirtiendo de cara a la diversificación energética. Su objetivo de cara a 2025 es la de una producción de 4500 MW de energía limpia si bien se espera que esta cifra continúe aumentando en los próximos años.

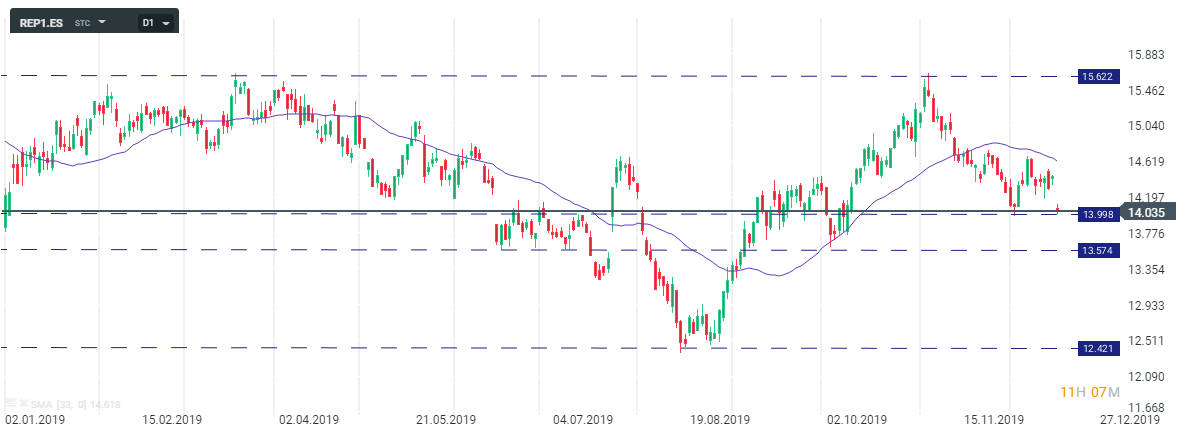

Echando un vistazo al corto plazo, este es el gráfico de la cotización este año:

Podemos ver que tras varias subidas a inicio de año y caídas en la parte de verano del año actualmente la acción cotiza a niveles de inicio del año. De cara al corto plazo debemos observar el nivel de los 13,5 euros por acción y en caso de perderlo atender a los 12,5 euros, nivel que marca el mínimo del año. Para continuar con la escalada alcista la acción debería aguantar los 13,5 euros e incluso los 14 euros, lo cual supondría un mejor punto de partida.

Es bastante posible que la amortización de capital de la compañía esperada este mes suponga un impulso de cara a fin de año. Por otra parte conforme crezca el precio del petróleo también veremos incrementos en la cotización.

Ignacio Serrats es analista de XTB