MADRID. Las empresas clasificadas como empresas value suelen ser cíclicas o estar en industrias altamente masificadas y maduras. Las empresas cíclicas pueden tener un rendimiento potencialmente superior durante los períodos de expansión económica. Como resultado, algunos inversores creen que es un momento atractivo para invertir en value a medida que nuestra economía, aunque sea de forma incierta y vacilante, se recupera del colapso económico provocado por los cierres forzosos por el Covid. Sin embargo, creemos que el mercado es mucho más complejo que eso. Ciertamente estamos examinando en profundidad con el equipo de analistas de Alger las acciones de "recuperación", pero también observamos que la crisis ha fortalecido y aumentado las tendencias de crecimiento que ya tenían éxito antes de la pandemia de Covid y, en muchos casos, pensamos que seguirá siendo así incluso cuando esta crisis se diluya en los próximos años.

Muchas de las empresas por las que nos decantamos son líderes de la industria y disruptores en virtud de sus inversiones en innovación. A diferencia del pasado, estas inversiones son en gran medida en tecnología y software para dirigir sus negocios (y los de otros), no en fábricas o maquinaria. Es de vital importancia reconocer que las prácticas contables no valoran plenamente los activos intangibles, por lo que las inversiones en investigación y desarrollo (I+D), programas informáticos, patentes, capital humano, marcas y algoritmos se suelen contabilizar como gastos y no se capitalizan. En consecuencia, los beneficios de esas empresas pueden ser inferiores a los de las empresas que no invierten de esa manera (es decir, que dan lugar a una mayor relación precio/beneficio para la empresa innovadora que invierte mucho).

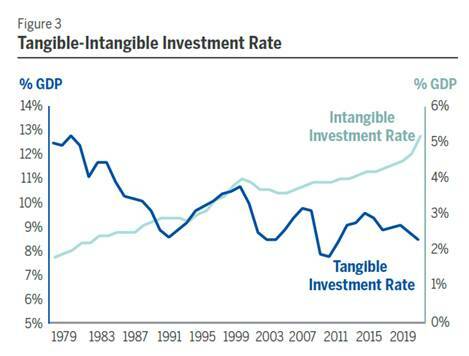

Además, el valor contable no incluye el valor total de los activos intangibles creados por esas inversiones en comparación con los de las plantas y los bienes de capital. El ratio P/B, una medida clave utilizada por los grandes proveedores de referencia en la clasificación de las acciones de valor y crecimiento, es obsoleta en nuestra opinión. Esta cuestión ha adquirido mayor importancia a lo largo de los años debido al aumento de la inversión empresarial en activos intangibles. En 1979 las inversiones en activos intangibles representaban sólo el 2% del PIB de Estados Unidos. Esto se ha más que duplicado a más del 5%, mientras que, durante el mismo período de tiempo, la inversión en activos tangibles disminuyó del 12% a aproximadamente el 8% del PIB.

Fuente: Oficina de Análisis Económico de los Estados Unidos y Alger. Nota: La inversión intangible consiste en productos de propiedad intelectual y la inversión tangible consiste en estructuras y equipos no residenciales

Estas cuestiones contables pueden hacer que los inversores asignen involuntariamente el capital basándose en modelos empresariales (con empresas más innovadoras de la Nueva Economía, o aquellas empresas que utilizan activos intangibles, clasificados como crecimiento independientemente del verdadero value que están creando en sus negocios), mientras que las empresas menos innovadoras de la Vieja Economía que utilizan activos tangibles pueden clasificarse como acciones value. Esta práctica puede seguir siendo un viento de cola creciente para la inversión en el crecimiento y contribuir a la baja rentabilidad del value.

Además, la historia sugiere que las empresas más directamente afectadas por una crisis no son las que lideran el mercado de valores en una eventual recuperación. Por ejemplo, mientras que el sector financiero rebotó brevemente en lo peor de la crisis financiera mundial, el sector tuvo en general un rendimiento inferior durante los siguientes años, desde el otoño de 2009 hasta 2015. En nuestra opinión, es poco probable que las industrias más afectadas por la pandemia -como las acciones value de empresas de comercio minorista de materiales de construcción, las aerolíneas y los hoteles- lideren el mercado en los próximos años.

Acelerando la transformación digital

Creemos que la crisis del coronavirus está acelerando la transformación digital que están llevando a cabo las empresas y los consumidores y ha acelerado el ritmo de la inversión en activos intangibles, lo que está reforzando la tendencia del growth frente al value. Desde el comercio electrónico hasta la computación en la nube y la telemedicina, pasando por las pruebas y la manipulación genéticas, las tendencias ya establecidas se han visto apoyadas por la pandemia.

Si bien la teoría tradicional sugiere que la diversificación de estilos es beneficiosa, las realidades de la economía en evolución sugieren que puede ser el momento de replantearse este concepto. De hecho, es posible que los inversores quieran prestar atención a los datos de la última década o más y construir carteras en torno a la diversificación del mercado final en lugar de la diversificación por estilo, que se basa en relaciones contables y de valoración potencialmente obsoletas.

Daniel C. Chung es director de inversiones y gestor de Alger y Brad Neuman, vicepresidente y director de estrategias de Alger del Grupo La Française