MADRID. El análisis de esta semana tiene como protagonista al sector energético y en este caso a Solaria. La compañía madrileña encara con buen tino el año 2022 tras acumular más de un 40% de rentabilidad en los últimos tres meses.

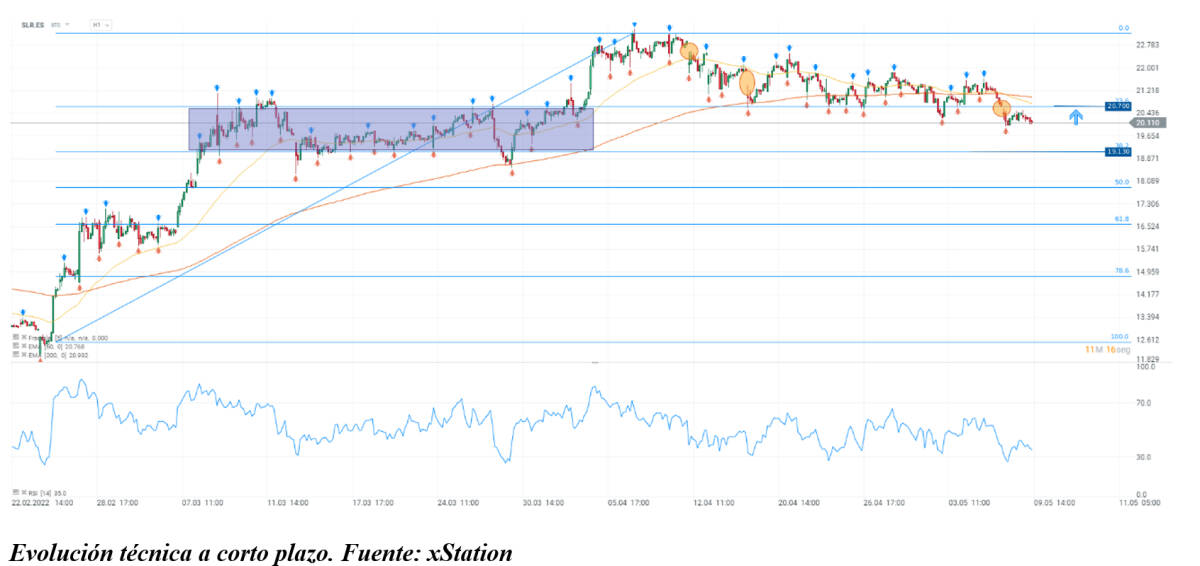

Cierto es que durante el mes pasado registró una notable caída (cerca del 13%) en el precio de sus títulos, poniendo en jaque de nuevo la frontera de los 20 euros/acción. Dicha evolución puede observarse en el gráfico posterior.

En 2022, las compañías con sesgo energético continúan en el punto de mira como potenciales generadores de rentabilidad a medio y largo plazo. Si bien son más en concreto las eléctricas las que se enfrentan a cambios regulatorios, que podrían poner en entredicho sus datos empresariales en los siguientes trimestres, lo cierto es que las energéticas continúan siendo valoradas de forma positiva por las casas de análisis.

En el caso de Solaria, el cambio en la valoración de la compañía por parte de entidades como Goldman Sachs o Berenberg supuso un impulso en el precio a finales de marzo pasado. Esto permitió a la energética madrileña recuperar el nivel de precio de 20 euros/acción, por encima del cual fluctúa en la actualidad.

El viernes 13 de mayo publica resultados

A la espera de la presentación de resultados del primer trimestre de 2022, que tendrá lugar este próximo viernes 13 de mayo, cabe destacar el buen cierre de año por parte de la compañía en 2021. Gracias al incremento de la producción de energía, el beneficio neto de Solaria en este período superó en un 53% el obtenido a cierre de 2020 (48 millones de euros cifrados en 2021).

Tanto el Ebitda como los ingresos netos también crecieron notablemente con respecto al ejercicio anterior (+71% y +78% respectivamente). Esto se debió en líneas generales a los buenos resultados de su plan de acción, que incluía conexión de nuevas plantas fotovoltaicas, lo que permitió aumentar significativamente la producción de energía.

En el plano técnico, el retroceso de Fibonacci mostrado en el segundo gráfico muestra las fronteras de precio críticas en la actualidad, coincidentes con los niveles 38,2% (19,13 euros) y 23,6% (20,70 euros).

Tras el retroceso del mismo observado desde el 7 de abril (23,15 euros), y de continuar la caída, podría entrar de nuevo en juego el canal lateral observado anteriormente, ubicado entre los niveles previamente indicados.

Miguel Momobela es analista de XTB