MADRID. Los mercados emergentes están bien posicionados para liderar el próximo ciclo alcista global de la renta variable desde el punto de vista macroeconómico y de la valoración. Las perspectivas positivas también se reflejan en nuestra previsión de rentabilidad a cinco años del 8,25% respecto a los mercados emergentes, que supone una prima del 1,5% sobre los mercados desarrollados.

Además, observamos que los clientes cada vez muestran un mayor interés por esta clase de activos. En el nuevo informe elaborado por nuestros analistas cuantitativos Vera Roersma, Harald Lohre y Matthias Hanauer se examina si el enfoque cuantitativo o por fundamentales es el más adecuado para aprovechar estas oportunidades. Más concretamente, se analizan los perfiles de riesgo y rentabilidad de las estrategias cuantitativas y por fundamentales de renta variable de mercados emergentes, así como su exposición a los distintos estilos. Por otra parte, los inversores que adopten ambas estrategias en lugar de decantarse solo por una pueden beneficiarse de lo mejor de ambas.

Tras filtrar las estrategias exclusivamente a largo plazo en la completa base de datos eVestment, nos centramos en los valores de mediana y gran capitalización de los mercados emergentes. Aunque somos conscientes de la posibilidad de que existan sesgos de supervivencia y relleno, creemos que los datos ofrecen una instantánea creíble de las estrategias de los mercados emergentes. Para determinar su rentabilidad, empleamos un doble enfoque. En primer lugar, realizamos un examen a largo plazo de las estrategias activas entre abril de 2011 y septiembre de 2023, que ascendían a 123 estrategias por fundamentales y 39 cuantitativas.

En segundo lugar, aplicamos un análisis de plazos sucesivos correspondientes a un periodo de cinco años, que incluía 342 estrategias por fundamentales y 127 cuantitativas. Este método nos permitió captar tanto las tendencias duraderas como la naturaleza cíclica de la rentabilidad, de forma similar a aquella en la que un gestor de carteras examinaría el universo de estrategias de mercados emergentes.

Asumir mayores riesgos activos

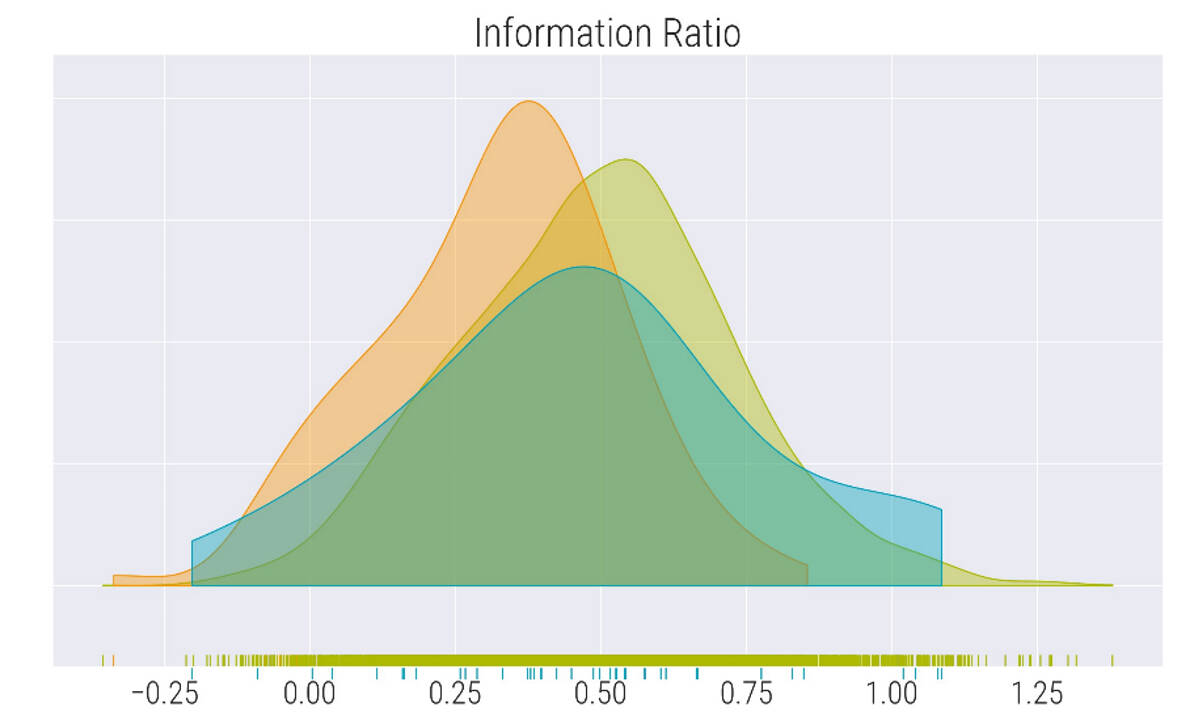

Nuestro estudio revela diferencias entre las estrategias cuantitativa y por fundamentales en términos de estilos de inversión y perfiles de riesgo. A pesar de lograr un outperformance medio similar de alrededor del 2%, los gestores por fundamentales suelen asumir mayores riesgos activos, lo que se traduce en ratios de información (IR) relativamente más elevados para las estrategias cuantitativas (0,47 frente a 0,32). Esto sugiere que las estrategias cuantitativas tienden a ofrecer una rentabilidad más estable con un riesgo relativo menor.

Sin embargo, los riesgos activos elevados o errores de seguimiento (TE) suelen ser necesarios para obtener un alto outperformance. Curiosamente, los TE elevados de las estrategias más rentables suelen derivarse de una volatilidad absoluta inferior a la media, lo que pone de relieve la eficacia de las estrategias de baja volatilidad en los mercados emergentes.

Figura 1: Distribución de los ratios de información de las estrategias cuantitativas y por fundamentales y las combinaciones 50/50

Fuente: Robeco, eVestment. La figura muestra gráficos de densidad del ratio de información anualizado. Las densidades de las estrategias cuantitativas se muestran en azul; las de las estrategias por fundamentales, en naranja; y las de las combinaciones que incluyen 50 de inversión por fundamentales y 50 cuantitativa, en verde.

El análisis de los estilos de inversión muestra que las estrategias cuantitativas suelen tener exposición a los cuatro factores de estilo que abarca el estudio, en contraste con la mayoría de las estrategias por fundamentales que muestran una exposición similar al crecimiento, como refleja su orientación antivalor. Esta distinción ofrece una oportunidad estratégica de diversificación de la cartera. De hecho, la fusión de los estilos cuantitativo y por fundamentales con un reparto 50/50 eleva el IR medio a 0,49, lo que indica una mejora del 25% respecto a las medias individuales de los subgrupos, como se ilustra en la figura 1.

Las combinaciones más meditadas de los enfoques cuantitativo y por fundamentales pueden reforzar aún más la rentabilidad de la cartera y la gestión del riesgo, por lo que el estudio presenta una inversión básica relativa al índice de referencia, una inversión básica sostenible y una cartera conservadora.

Nuestro exhaustivo estudio pone de relieve la posible eficacia de las estrategias cuantitativa y por fundamentales en la renta variable de los mercados emergentes. Aunque sus rentabilidades son similares, sus planteamientos de asunción de riesgos difieren, ya que los fondos cuantitativos suelen presentar riesgos activos menores. La combinación inteligente de estos estilos no solo mejora el IR, sino que también ofrece un perfil de riesgo más equilibrado, lo que demuestra la ventaja estratégica de aplicar un enfoque diversificado a la inversión en mercados emergentes.

Equipo de Análisis Cuantitativo de Robeco