VALÈNCIA. Al Banco Sabadell (SAB) se le ha cruzado en el camino 'otro' bajista en plena senda alcista en bolsa, que le ha llevado a testear la psicológica cota del euro en estas primeras sesiones del nuevo ejercicio. Concretamente en los pasados días 9 y 11 de enero llegó a superarla durante la jornada bursátil, pero al cierre no logró retenerla. Algo que no sucede desde el 17 de enero de 2020 y desde entonces sigue siendo una 'penny stock' en toda regla.

Pese a todo la entidad dirigida por César González-Bueno mantiene el tono alcista en lo poco que va de ejercicio (+8,8%). Lo hace tras despedir 2022 como el segundo mejor valor de del Ibex 35, al anotarse un 'subidón' del 48,8% solo por detrás del 52,1% de CaixaBank. Además, y como dato a tener muy en cuenta, acompañado de un volumen de contratación al alza, que ha elevado su media diaria anual hasta los 36,69 millones de títulos, según datos de Infobolsa.

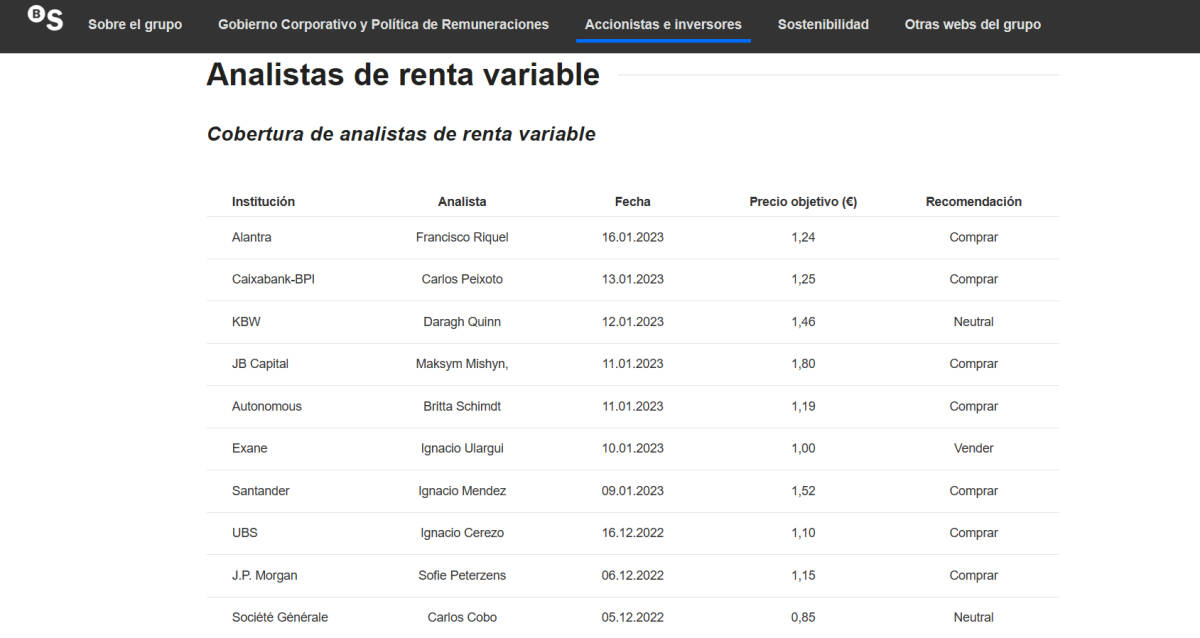

Y la cosa no queda ahí porque en lo poco que va de año hasta siete analistas que siguen al banco domiciliado en Alicante mejoran su precio objetivo respecto a los 0,959 euros del cierre de ayer. Todos ellos, salvo los de Exane que le tienen adjudicado el euro redondo, ven al SAB muy por encima. A destacar los de JB Capital, que lo sitúan en los 1,80 euros, Banco Santander (1,52 euros) y KBW (1,46 euros). Así lo ha recabado este diario de la web corporativa de la entidad presidida por Josep Oliu.

Citadel, un clásico bajista en la bolsa española

Pero, ¿quién es el 'otro' bajista que acaba de entrar en el capital del SAB? Citadel Advisors LLC, que este martes declaró ante la Comisión Nacional del Mercado de Valores (CNMV) tener un 'corto' del 0,50% y al día siguiente era del 0,48%. La última vez que se dejó ver en la entidad de origen vallesana fue el 30 de julio de 2020 con el 0,28%. El otro que ya estaba dentro del SAB es su 'gemelo' Citadel Advisors Europe Limited, con el 0,51% desde el pasado seis de septiembre como viene contando Valencia Plaza.

En realidad ambas posiciones cortas corresponden al 'hedge fund' estadounidense Citadel, que mantiene un 'corto' agregado -sumando las dos- del 0,99%. Hablamos de todo un clásico bajista de la bolsa española, que ha estado presente en cotizadas como Bankinter, DIA, IAG y Repsol por citar algunos nombres. Actualmente sigue en Audax Renovables con el 3,39% a fecha 11 del mes en curso; Meliá Hotels, con el 0,99% del día anterior; y Sacyr, con el 1,43% a 3 de enero de este año también.

Pinchar aquí para ver el gráfico más grande. Fuente: YahooFinance

Este fondo de cobertura, domiciliado en Chicago (Estados Unidos), fue fundado en 1990 por el multimillonario Ken Griffin y el que rescató a Melvin Capital en el 'caso GameStop'. Actualmente mantiene unos 53.000 millones de dólares bajo gestión, es decir, algo más de 49.000 millones de euros al cambio.

La apuesta bajista de Citadel llega a una semana vista de la presentación de las cuentas anuales del Banco Sabadell, que serán publicadas el jueves 26 de enero antes de la apertura bursátil. Conviene recordar que a lo largo de los nueve primeros meses de 2022 se quedó a las puertas de duplicar su beneficio neto. Lo hizo al ganar 709 millones frente a los 370 millones del periodo enero-septiembre de 2021.

Publica resultados el 26 de enero

Sin embargo, dichas cuentas se publicaron en mitad de la subida de tipos de interés que lleva ejecutando el Banco Central Europeo (BCE), sin duda algo positivo para el sector bancario. Además, tal y como advirtió ayer uno de los 'halcones' de la institución monetaria , el holandés Klass Knot, el precio oficial del dinero en la Eurozona seguirá endureciéndose con varias alzas de 50 puntos básicos.

Y no solo eso sino que las actas de la última reunión del ente presidido por Christine Lagarde, los 'halcones' -representantes de la ortodoxia y que abogan por ser más agresivos- accedieron a frenar la subida de tipos en diciembre a cambio de un mensaje más duro. Según revela la reseña de la reunión celebrada en Fráncfort entre los días 14 y 15 del pasado mes de diciembre, "un gran número de miembros" expresaron inicialmente su preferencia por elevarlos en 75 puntos básicos -al final fueron 50- ante la perspectiva de que la inflación se mantuviera demasiado alta durante demasiado tiempo.

Recomendaciones de las casas de análisis. Fuente: Banco Sabadell

De este modo, estos consejeros defendieron que el empeoramiento de las perspectivas de inflación "requería un aumento de la tasa mayor que el descontado por los mercados", ya que no superar las expectativas del mercado podría considerarse como una confirmación del sentimiento del mercado sobre la futura trayectoria de la política monetaria y dar lugar a que la curva de rendimientos no se desplazase hacia arriba en la medida necesaria para que la inflación vuelva al objetivo.

"Se sostuvo que un aumento de 75 puntos básicos hablaría por sí solo", desvela el documento, ya que un repunte inferior podría enviar "un mensaje equivocado" y correría el riesgo de ser percibida como incompatible con el objetivo de inflación del 2% a medio plazo, lo que reforzaría la percepción de una asimetría en la función de reacción del Consejo de Gobierno.

Próxima reunión del BCE: el 2 de febrero

Habrá que esperar a la próxima reunión del próximo 2 de febrero, cuando se prevé que decida una subida de 50 puntos básicos hasta el 3% la tasa de referencia para las operaciones de refinanciación y al 2,50% la de depósito. En este sentido, Lagarde aseguró ayer en el foro de Davos que la inflación en la Eurozona sigue siendo demasiado alta. De ahí que el BCE mantenga estable el rumbo con el fin de evitar el desanclaje de las expectativas inflacionistas.

"Tenemos cifras muy elevadas (de inflación). Miramos todos los componentes de la inflación, desde la general a la subyacente, y cualquier modo que se mire la inflación es demasiado alta", aseguró la francesa en referencia al nivel récord de la inflación subyacente y de otros componentes del índice. "Nuestra determinación en el BCE es devolverla al 2% de manera oportuna y tomando todas las medidas, y por eso ya hemos subido los tipos 250 puntos básicos y mantendremos el rumbo", advirtió.