MADRID. El psicólogo Daniel Kahneman, ganador del Premio Nobel, lo demostró con su teoría de aversión a las pérdidas, que defiende que la gente sufre más por las pérdidas de lo que se alegra por las ganancias. Por eso el instinto natural de los inversores es salir del mercado cuando empieza a caer y apresurarse a entrar cuando vuelve a subir. Ambas reacciones pueden tener consecuencias negativas.

Pero si invertimos de forma inteligente podremos evitar actuar según nuestras emociones, enfocándonos en análisis relevantes, datos sólidos y estrategias demostradas. A continuación, mostramos seis principios que nos pueden ayudar a evitar las decisiones basadas en las emociones en periodos de inestabilidad de los mercados.

1. Las caídas del mercado son algo natural en el proceso de inversión

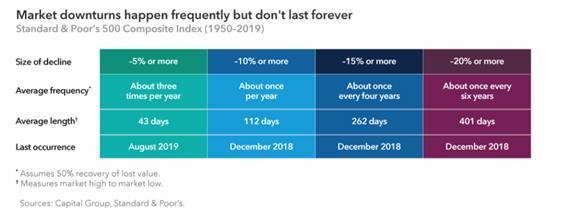

Los mercados de renta variable han subido de forma constante en los últimos diez años, pero la historia nos demuestra que las caídas del mercado son inevitables en el proceso de inversión. La buena noticia es que las correcciones (es decir, caídas del 10% o más), los mercados bajistas (caídas del 20% o más) y otras perturbaciones del mercado no duran eternamente.

El Standard & Poor's 500 Composite ha caído al menos un 10% aproximadamente una vez al año, y un 20% o más aproximadamente cada seis años, según los datos de 1950 a 2019. Si bien los resultados del pasado no predicen los resultados futuros, cada descenso ha sido seguido por una recuperación y un nuevo máximo.

2. Es importante invertir a largo plazo, sin tratar de predecir el comportamiento del mercado

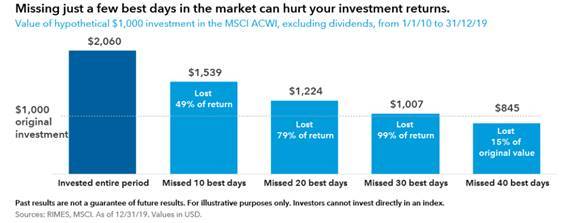

Las correcciones del mercado no son infrecuentes y no deberían desconcertar. Sin embargo, cuando los inversores ven que el valor de sus inversiones disminuye, su aversión a las pérdidas puede obligarlos a vender. Y una vez que han vendido, se mantienen fuera del mercado. Pero eso puede costarles caro, ya que los que se quedan al margen corren el riesgo de perder en los períodos de subidas significativas de los precios que siguen a las caídas del mercado. Incluso perder unos pocos días de negociación puede tener un coste.

Una hipotética inversión de 1.000 dólares en el MSCI ACWI hecha en 2010 habría subido hasta 2.060 dólares a finales de 2019. Pero si un inversor se perdió los 30 mejores días de negociación de ese período, habría terminado con un 99% menos.

3. La inversión basada en emociones puede resultar peligrosa

David Kahneman ganó el Premio Nobel en 2002 por su trabajo en economía conductual, que se encarga de investigar el proceso de toma de decisiones financieras. Una de las principales conclusiones de esta investigación es que las personas suelen actuar de manera irracional cuando toman este tipo de decisiones. Las reacciones emocionales a las circunstancias que se producen en los mercados son algo perfectamente normal; es lógico que los inversores se pongan nerviosos cuando el mercado cae. Pero lo que hacen durante dichos periodos es lo que marca la diferencia entre el éxito y las pérdidas.

Si entendemos los principios básicos de la economía conductual resultará más sencillo tomar decisiones de forma racional. Cuando los inversores entienden comportamientos como el efecto anclaje, el sesgo de confirmación y el sesgo de disponibilidad pueden llegar a identificar los errores potenciales antes de cometerlos.

4. Diseñe un plan y sígalo hasta el final

La creación y adhesión a un plan de inversión cuidadosamente elaborado también puede ayudar a los inversores a evitar decisiones de inversión equivocadas, especialmente cuando los mercados caen. El plan debe incluir numerosos factores como el nivel de tolerancia al riesgo y los objetivos a corto y largo plazo.

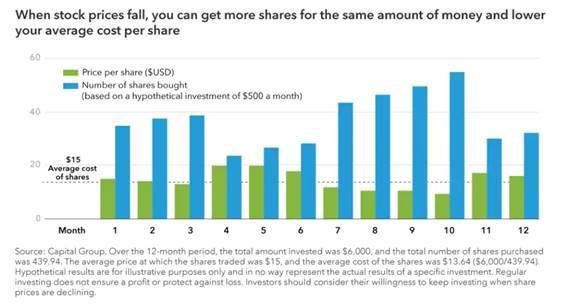

La elaboración de un plan de acumulación de capital es una buena forma de evitar los intentos inútiles de predecir el comportamiento del mercado. Este plan consiste en invertir una cantidad fija de dinero a intervalos periódicos, independientemente de las subidas y bajadas del mercado. Este enfoque crea una estrategia que permite recomprar más acciones a precios más bajos y menos acciones a precios más altos, lo que favorece que los inversores, de media, acaben pagando menos por acción. La inversión regular no garantiza la obtención de un beneficio ni protege frente a pérdidas. Los inversores deben decidir si están dispuestos a mantener su inversión en los momentos de caída de los precios de las acciones.

5. La diversificación es importante

La diversificación de la inversión no garantiza beneficios ni evita que caiga el valor de las inversiones, pero sí que implica un menor riesgo. Al repartir las inversiones entre una variedad de clases de activo, los inversores reducen la posibilidad de volatilidad en sus carteras.

La rentabilidad total no alcanzará los valores máximos que se pueden alcanzar con una única inversión, pero tampoco los mínimos. La diversificación puede contribuir a reducir la volatilidad, lo que puede resultar útil para aquellos inversores que desean evitar la tensión que provocan los mercados bajistas.

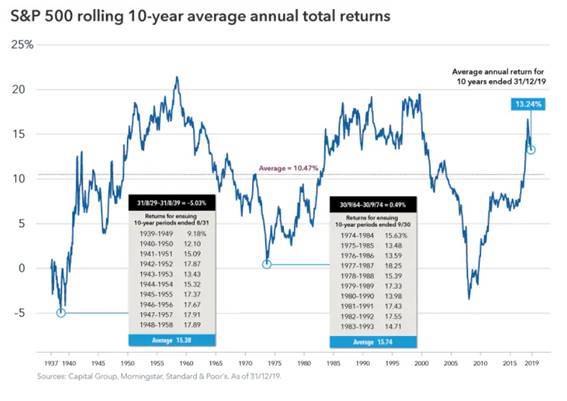

6. El mercado tiende a recompensar a los inversores a largo plazo

¿Es razonable esperar una rentabilidad del 30% todos los años? Es evidente que no. Y si el mercado ha caído en las últimas semanas, tampoco hay que pensar que estamos ante el inicio de una tendencia a largo plazo. La economía conductual nos dice que las circunstancias recientes tienen una enorme influencia sobre nuestras percepciones y decisiones. Siempre es importante mantener una perspectiva a largo plazo, pero especialmente cuando los mercados están en declive. Aunque las acciones suben y bajan a corto plazo, han tendido a recompensar a los inversores durante períodos de tiempo más largos. Incluso incluyendo las caídas, el rendimiento anual medio del S&P 500 en todos los períodos de 10 años desde 1937 hasta 2019 fue del 10,47%.

Es normal que las emociones afloren en periodos de volatilidad, pero aquellos inversores que consiguen no dejarse llevar por el comportamiento a corto plazo de los mercados están mejor posicionados para desarrollar una estrategia de inversión inteligente. El presente artículo se refiere principalmente al dólar y a los índices estadounidenses, aunque pensamos que los principios mencionados pueden aplicarse a los mercados globales.

El presente artículo se refiere principalmente al dólar y a los índices estadounidenses, aunque pensamos que los principios mencionados pueden aplicarse a los mercados globales.

Equipo editorial de Capital Ideas